中国铜产业月度景气指数报告

(2024年7月)

中国有色金属工业协会

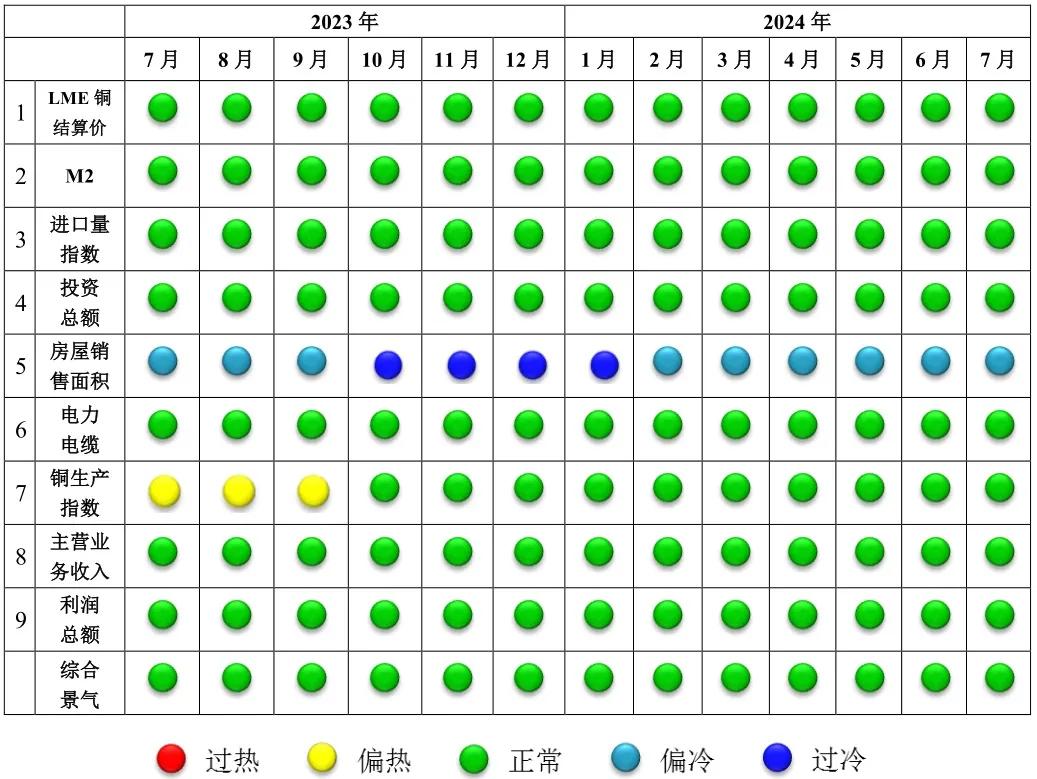

中国铜产业月度景气指数监测模型结果显示,2024年7月份,中国铜产业月度景气指数为36.6,较上月上升0.1个点,位于“正常”区间运行;先行合成指数为74.8,较6月份上升1个点。近13个月中国铜产业月度景气指数见表1。

表1 2023年7月至2024年7月

中国铜产业月度景气指数表

景气指数略有上升

2024年7月份,中国铜产业月度景气指数为36.6,较上月上升0.1个点,位于“正常”区间运行。中国铜产业月度景气指数变化趋势如图1所示。

由图2中国铜产业景气信号灯图可见,7月份,在构成中国铜产业月度景气指数的9个指标中,只有房屋销售面积1个指标位于“过冷”区间,其余8个指标均位于“正常”区间。

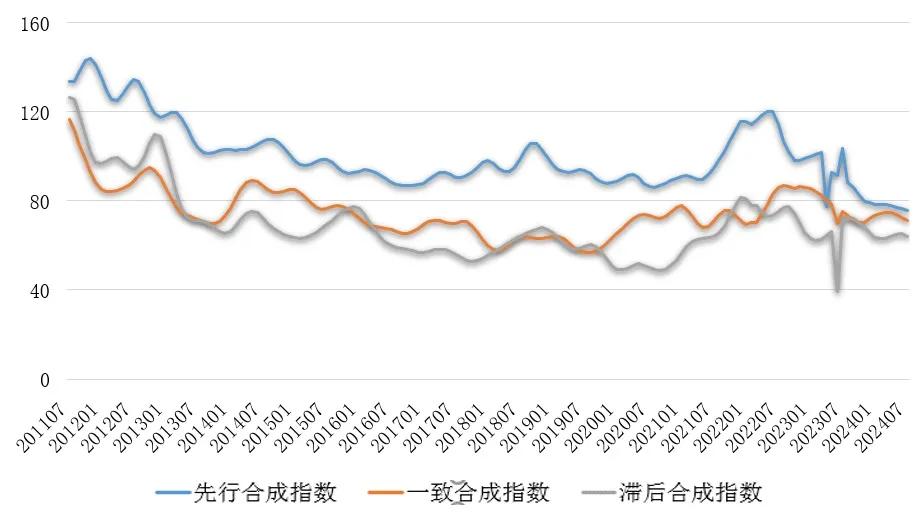

先行合成指数持续上升

2024年7月份,中国铜产业先行合成指数为74.8,较6月份上升1个点。中国铜产业合成指数曲线如图3所示。在构成中国铜产业先行合成指数的6个指标中(季调后数据),LME、M2和固定资产投资总额分别上升8.1%、6%和10.9%。

产业运行态势分析

2024年7月份,中国铜产业运行呈现以下4个方面特点:

1.铜冶炼企业生产经营基本平稳

7月份,在市场原料供应继续吃紧,甚至冷料供应出现明显缩量的情况下,阴极铜产量仍超预期实现同、环比双双增长局面。当月的超预期表现,除了冶炼企业长单率相对充分和个别企业突破性爬产原因外,更多得益于冶炼厂阶段性冷料库存储备的支撑。此外,大型企业依旧保持相对稳定的生产节奏,中型企业检修后的复产增量弥补了小型企业检修期间的产量下滑也是主要推动因素。

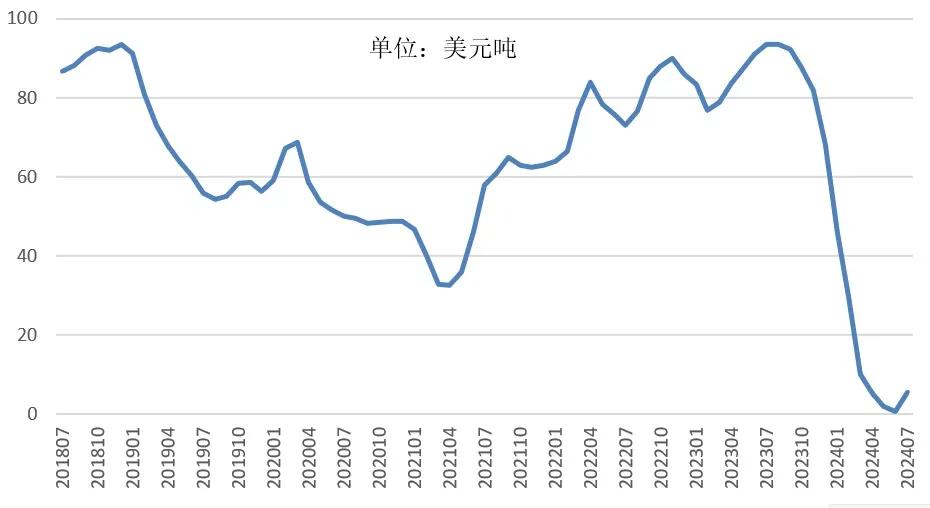

7月份,铜精矿现货TC报价在2~9美元/吨区间波动。当月加工费终于结束长达9 个月的下跌及底部震荡局面开始反弹,7月末,现货加工费大约在10美元/吨左右。上半年,加工费大幅下跌存在一定踩踏的因素,实际铜原料供应结构尚好。各矿企上半年铜矿产量仍同比增长。

2.下游生产淡季、终端市场持续复苏

7月份,在铜价震荡下行背景下,我国下游企业的铜材产量同比增长、环比下降,其中,铜管、铜板带生产提前进入淡季,当月开工率同环比均出现下降;同时,受多重因素影响,铜箔整体上开工率降幅明显,其中,电解铜箔供应小幅下滑,锂电铜箔供应基本与前期持平,为了维持加工费并不会将开工率保持在一个较高位置,并且大中小锂电铜箔企业订单差异明显,小型企业要想保住订单只能降价,被迫转产电子电路铜箔;铜杆则受到铜价大跌精废价差收窄的影响,精铜杆开工率如期上升,表现良好。

7月份,终端市场消费表现良好。新能源汽车及空调等终端产品的排产数据均有较好表现,但风光发电的新增装机增速不及往年。虽国家有《推动大规模设备更新和消费品以旧换新实施方案》等政策的实施,但海外限制进口,一定程度上会减缓新能源汽车的发展速度;而空调行业上半年消费亮眼,存在部分消费前置的情况,随着三季度消费淡季的到来, 空调排产也逐渐减少;房地产行业仍处于弱复苏阶段,但部分城市出现结构性回暖迹象,下半年在政策作用下房市跌幅或将有所收窄。另外,电子行业产品产量增长由负转正,将带动部分铜消费。

3.铜价震荡下行

7月份,LME 铜价整体呈冲高回落的运行趋势。其中外盘行情,LME 3个月铜开盘于9567 美元/吨,最高为7月5日的10000美元/吨,最低为7月25日下探至8900美元/吨,收盘于9240美元/吨,较上月下跌346 美元/吨,跌幅3.6%。LME当月和3个月期铜均价分别为9393.2美元/吨和9535.5美元/吨, 同比分别上涨11.2%和12.6%,环比分别下跌2.6%和2.5%。内盘沪铜与外盘走势基本一致,SHFE 当月和3个月期铜均价分别为76590.9 元/吨和 77846.9元/吨,同比分别上涨11.5%和14.3%,环比分别下跌3.1%和2.9%

4.精铜进口量、废铜进口均现收紧

海关数据统计,6月份,精铜进口量同比上升,环比小幅下降。国内精铜供需格局严重过剩,进口铜需求不大,且出口积极性较高,虽进口盈亏由5月份亏损转为6月份盈利,但进口量仍小幅减少。当月,精铜进口30.9 万吨,同比增长3.3%,环比下降11.1%;铜精矿进口231.1万吨,同比增长8.7%,环比增长2.1%。另外,6月份,再生铜进口量为16.9万吨,同比减少0.1%,环比减少14.5%。再生铜进口量较前两月有较大降幅,一方面,精废价差收窄至较低水平,且部分时间出现倒挂,再生铜对精铜替代优势减弱,减少了部分需求;另一方面,由于反向开票及《公平竞争审查条例》(国令第783号)的发布,再生铜相关企业多处于减产甚至关停的观望状态。综上,再生铜需求减少,影响了进口积极性。还有,7月份,精铜价格继续回落,精废价差维持在每吨千元内水平波动,废铜的替代优势较小。初步预计,中国铜产业景气指数仍将位于“正常”区间运行。

附注:

1.铜产业景气先行合成指数(简称先行指数)用于判断铜产业经济运行的近期变化趋势。该指数由以下6项指标构成:LME铜结算价、M2、铜产品进口量指数、铜项目固定资产投资总额、商品房销售面积、电力电缆产量。2.铜产业一致合成指标(简称一致指数)反映当前铜产业经济的运行状况。该指数由以下3项指标构成:国内铜产量、铜企业主营业务收入、铜企业利润总额。3.铜产业滞后合成指标(简称滞后指数)与一致指标一起主要用来监测经济变动的趋势,起到事后验证的作用。该指数由以下3项指标构成:铜企业流动资本余额、铜企业应收账款余额、铜企业产成品资金余额。4.综合景气指数反映当前铜产业发展景气程度。景气灯号图把铜产业经济运行状态分为5个级别,“红灯”表示经济过热,“黄灯”表示经济偏热,“绿灯”表示经济运行正常,“浅蓝灯”表示经济偏冷,“蓝灯”表示经济过冷。对单项指标灯号赋予不同的权重,将其汇总而成的综合景气指数也同样由5个灯区显示。综合景气指数由9项指标构成,即先行指数和一致指数的构成指标。5.编制指数所用各项指标均经过季节调整,已剔除季节因素。6.每月都将对以前的月度景气指数进行修订。当时间序列加入最新的一个月的数据后,以往月度景气指数会或多或少地发生变化,这是模型自动修正的结果。

7.生产指数,包括国内生产铜精矿金属含量、精炼铜产量和铜材产量。进口量指数,包括进口铜精矿含铜量、进口精炼铜和进口铜废碎料含铜量。

发表评论