来源:北京商报

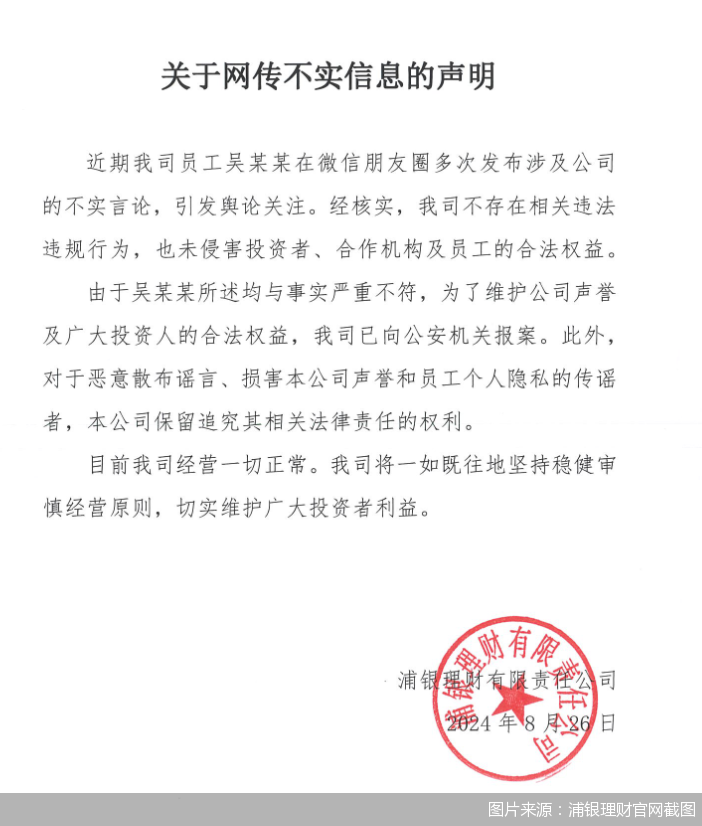

继员工爆料公司存在侵害投资者、合作机构权益等行为后,8月26日,浦银理财发表声明回应,相关员工所述与事实严重不符,已报案。

作为股份制银行中较晚成立的理财公司,浦银理财独立运营不足三年时间,理财产品规模虽已跻身“万亿俱乐部”,但业绩波动却较为明显,营收净利在去年经历“腰斩”后,今年上半年得以复苏。

同样在上半年,浦银理财迎来高管层的变更,新任董事长、总经理先后到任,在新领导班子的带领下,员工爆料风波尚未平息的浦银理财该如何走好“后起之路”?

否认员工爆料言论

8月26日,浦银理财发表声明称,近期该公司员工吴某某在微信朋友圈多次发布涉及公司的不实言论,引发舆论关注。经核实,该公司不存在相关违法违规行为,也未侵害投资者、合作机构及员工的合法权益。

浦银理财表示,由于吴某某所述均与事实严重不符,为了维护公司声誉及广大投资人的合法权益,该公司已向公安机关报案。此外,对于恶意散布谣言、损害该公司声誉和员工个人隐私的传谣者,该公司保留追究其相关法律责任的权利。

“目前我司经营一切正常。我司将一如既往地坚持稳健审慎经营原则,切实维护广大投资者利益。”浦银理财说。

据了解,此前有自称浦银理财员工爆料,浦银理财存在套路式收取管理费骗取客户利益,长期持有大量地产债追高,长期欺压券商等行为。

“员工爆料浦银理财存在侵害权益的言论,目前浦银理财已经正面回应,不过没有提供更多的细节,市场仍有质疑或关注。”金乐函数分析师廖鹤凯表示,后续经过调查真相会浮出水面,如果为真,相关业务涉及的工作人员确有违法违规行为,将被追究责任,浦银理财也会因为内控问题引发内部调整和监管关注甚至处罚。如果为假,浦银理财要及时用事实说话,澄清负面舆情,加强内部监督教育,避免类似事情发生。

北京寻真律师事务所律师王德悦也认为,如果爆料言论有证据支持,首先,客户和投资者会对浦银理财的品牌和信誉产生怀疑,导致资金流出和新客户增长放缓;其次,浦银理财可能面临监管机构的调查,甚至可能遭到客户和投资者的法律诉讼,这将导致额外的法律成本和潜在的赔偿责任;再次,此类事件会对浦银理财的品牌形象造成不可逆转的损害,影响公司的长期发展,甚至可能波及浦发银行;最后,在同行业竞争中,浦银理财可能会因为此事件而失去优势,竞争对手可能会利用此机会抢占市场份额。若爆料不实,此事件仍会对浦银理财的公司形象和品牌信誉造成影响,可能导致客户信任度下降;同时,对于公司内部管理造成干扰,可能需要加强内部沟通和员工培训,以防止类似事件再次发生。

“维护良好的企业形象和客户信任至关重要,浦银理财应积极应对、透明公开地处理此次事件。”王德悦建议。

产品风格主打“安全牌”

据了解,浦银理财成立于2022年1月,注册地上海,注册资本为50亿元,由浦发银行全额出资,是国内第八家开业的股份制银行理财公司。

在宣布开业之时,浦银理财初始产品架构体系浮出水面。在产品创设方面,浦银理财推出“天添”“专鑫”“多元”三大系列,覆盖现金管理类产品、单一资产配置产品及多资产配置产品。

彼时,时任浦银理财总经理的曹江涛在接受媒体采访时表示,未来标准化资产的投资管理能力将成为银行理财公司差异化竞争的要素之一。在银行理财净值化转型不断深化背景下,银行理财产品将稳步加大权益类资产配置。

开业一年后,浦银理财产品体系进一步扩充。目前,该公司形成以“环保”为主题的品牌体系,包括现金管理类的“日”系列,债券投资类的“鑫”系列、债项投资类的“悦”系列以及含权类的“益”系列。

根据普益标准数据,浦银理财“鑫”系列中的季季鑫发行的产品数量最多,存续产品数量最多的是“悦”系列的悦享利,主要聚焦低波稳健。

另据浦银理财2024年上半年度理财业务报告,该公司期末存续理财产品中,固定收益类共计870只,混合类、权益类各为10只、5只。从资产类别来看,穿透后,绝大多数理财产品投向了债券,其次是现金及银行存款、同业存单、非标准化债权类资产、拆放同业及债券买入返售。

产品虽以低波稳健为主,但不少投资者在购买浦银理财产品时反映,该公司低风险理财产品容易触发巨额赎回上限。投资者周莉(化名)表示,她曾购买浦银理财天添利系列产品,因收益低准备赎回,但却发现当日已达赎回上限。投资者赵宇(化名)也遇到了类似情况,他购买的天添盈系列产品刚买进却发现已达到巨额赎回上限。

资深金融政策专家周毅钦表示,理财产品触发“巨额赎回”与产品总规模、投资者结构及赎回量有关,一般而言,产品募集总规模较小,因此较为容易触发巨额赎回。投资者若不希望所购买的理财产品出现巨额赎回的情况,建议尽量投资成立时间较长、规模体量较大、管理较为成熟的理财产品。

“后起之路”如何突围

相较于其他股份制银行理财公司,浦银理财成立时间相对靠后。独立运营近三年以来,浦银理财的理财产品规模虽已跻身“万亿俱乐部”,但业绩波动却较为明显。

根据浦发银行2024年半年度报告,截至6月末,浦银理财产品规模约为1.2万亿元,较上年末增长17.75%。报告期内,实现营业收入7.84亿元,同比增长95.02%;净利润5.25亿元,同比增长136.49%。

廖鹤凯认为,浦银理财今年上半年营收净利增长较快的原因,主要是银行贴息揽储被叫停,叠加债市延续走强趋势,导致资金大量涌入银行理财,而银行理财的成本控制很好,所以营收净利增长较快。

早在2023年,浦银理财产品规模就已跻身“万亿俱乐部”,截至2023年末,该公司理财产品规模较上年末增长21.34%至1.02万亿元。但报告期内,该公司营收、净利却出现腰斩,实现营业收入9.31亿元,同比下降65.61%,净利润更是减少75.86%至4.49亿元。

在成立近三年的关键时期,浦银理财迎来高管层的变更。今年4月、6月,浦银理财首任董事长刘长江、总经理曹江涛先后回归浦发银行总行,浦发银行原总行资产管理部总经理何卫海、浦发银行原总行公司业务部总经理李桦则相继接替出任浦银理财董事长、总经理。

“新人新气象,会带来些许改变。”知名学者盘和林认为,浦银理财的基本盘短期不会发生太大变化,总体上还是稳定为主。浦银理财要提高竞争力,后续需加强线上拓客,提高客户接触面,触达客户,同时,产品设计需突出差异化,当前理财产品同质化严重,市场内卷严重,唯有差异化才能破局。

北京商报记者注意到,浦银理财正持续发力绿色金融领域,打造产品矩阵。截至2024年上半年,该公司发行首只ESG主题产品——悦丰利增盈48号(ESG主题精选14个月)理财产品,合计募集规模达3亿元。截至上半年末,浦银理财投资于绿色金融领域的资产余额193.57亿元,其中有ESG标签的债券投资为130.52亿元。

8月26日,北京商报记者就员工言论、业绩、后续发展规划采访浦银理财,相关人员表示,已登记采访需求,但截至发稿尚未得到相关人员回复。

北京商报记者 李海颜

发表评论