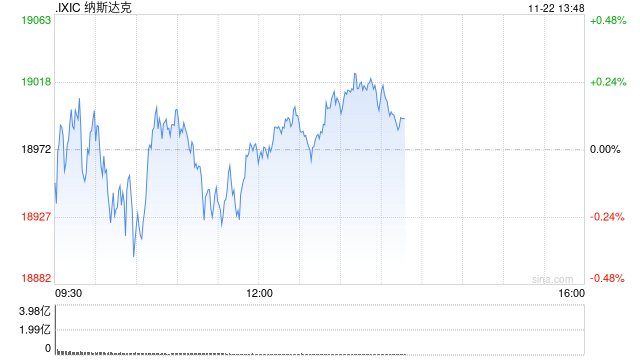

最新的股票期权交易数据显示,在8月份的震荡之后,投资者正为接下来的上涨做准备。

野村证券跨资产策略师Charlie McElligott表示,标普500指数的看涨期权偏度(衡量交易员愿意为看涨头寸支付多少钱)正在迅速变陡,这表明在美联储主席鲍威尔在杰克逊霍尔上发表鸽派言论后,投资者迫切需要获取看涨期权。

他补充道,如果不出现插曲——例如市场最关注的英伟达(NVDA.US)在当地时间周三公布的财报——到9月底,标普500指数可能会向5750点冲击。

McElligott在一份报告中写道,市场继续“像一个你试图压在水下的沙滩球一样交易”,并指出,对右尾对冲的需求超过了8月初波动事件造成的剩余强制风险管理。他表示,这就是为什么尽管有时会出现一些冲动抛售,但股指仍在“不断反弹”。

目前,标普500指数已几乎收复了所有失地,距离7月的峰值只差不到1%,因市场乐观地认为,美联储将迅速降息,以避免美国经济衰退。与此同时,芝加哥期权交易所波动率指数从8月5日的高点下跌了60%。

McElligott写道:“除了理性地感到不安外,很难做空股市。”他解释道,软着陆的可能性正在上升,波动性的下降为系统性投资者机械式地重新配置奠定基础,并且,在9月13日季度回购窗口关闭之前,企业回购正在激增。

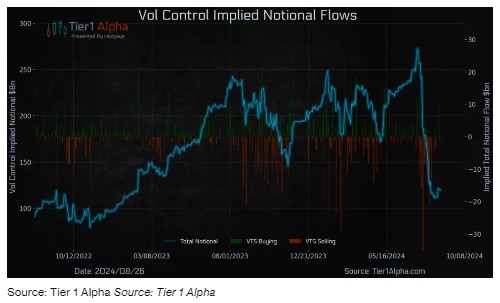

此外,这位策略师表示,波动性卖方“大军”又回来了,这“有助于隔离和稳定更大的波动”。他表示,如果这种情况持续下去,这将导致交易区间进一步压缩,波动性降低,最终导致更多的股票买盘,尤其是来自那些采用波动性控制方法并在本月已大幅减少风险敞口的投资者。

在决定是否买入或卖出股票时,这些投资者通常会考虑短期已实现的波动率,虽然这种波动率尚未开始下降,但可能很快就会出现这种情况。

Tier 1 Alpha的策略师表示:“我们还没到那个地步,但如果交易员可以继续持有gamma多头头寸,那么资金流入实现的可能性要高得多。”

发表评论