逆回购操作及其对利率的影响分析

逆回购操作是央行调节市场流动性的重要手段之一。在探讨其对利率的影响之前,我们先来了解一下什么是逆回购操作。简单来说,逆回购是央行向一级交易商购买有价证券,并约定在未来特定日期将有价证券卖给一级交易商的交易行为。这种操作会向市场投放资金,增加货币供应量。

逆回购操作对利率的影响主要体现在以下几个方面:

首先,从短期来看,逆回购操作的规模和频率会直接影响市场资金的充裕程度。当央行进行大规模、高频率的逆回购操作时,市场上的资金供给增加,资金面相对宽松,这会导致短期利率下降。反之,如果逆回购操作规模较小或频率较低,市场资金相对紧张,短期利率可能会上升。

其次,逆回购操作的期限也会对利率产生影响。一般来说,较长期限的逆回购操作会对中长期利率产生一定的引导作用。例如,央行开展较长期限的逆回购操作,可能向市场传递出货币政策相对宽松的信号,从而对中长期利率形成下行压力。

再者,逆回购操作的利率水平本身也是一个重要的信号。如果逆回购操作的利率上升,意味着央行希望引导市场利率上升,以控制流动性过度宽松;反之,如果逆回购利率下降,则可能表明央行有意降低市场利率,刺激经济增长。

下面通过一个表格来更清晰地展示逆回购操作不同情况对利率的影响:

逆回购操作情况 对利率的影响 规模大、频率高 短期利率下降 规模小、频率低 短期利率上升 期限长 对中长期利率有引导下行作用 逆回购利率上升 引导市场利率上升 逆回购利率下降 引导市场利率下降那么,这种对逆回购操作影响利率的分析在投资决策中具有重要作用。对于债券投资者来说,利率的变动直接影响债券价格。当预期逆回购操作将导致利率下降时,债券价格往往会上涨,此时可以适当增加债券投资;反之,如果预计利率上升,可能需要调整债券投资组合,降低债券仓位。

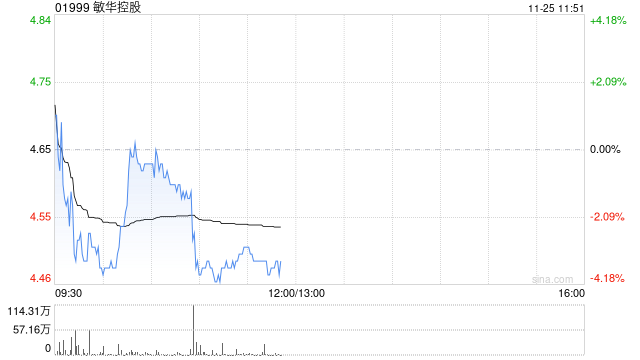

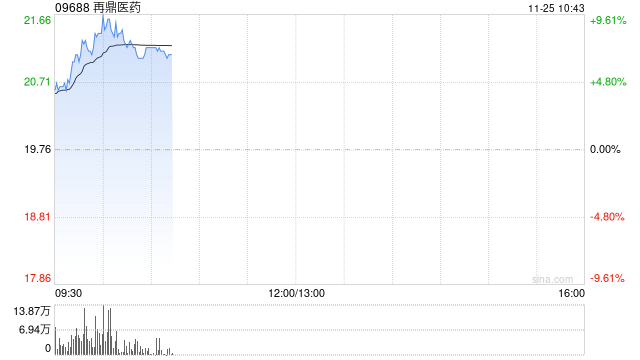

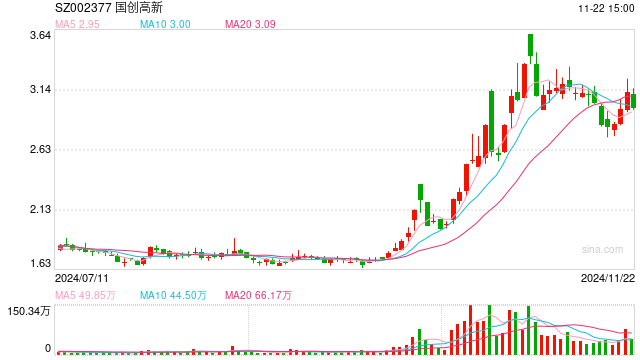

对于股票投资者而言,逆回购操作对利率的影响也不容忽视。利率下降通常有利于企业降低融资成本,提高盈利能力,从而对股市形成利好;而利率上升则可能增加企业负担,对股市产生一定的抑制作用。

此外,对于货币基金等短期理财产品的投资者,逆回购操作引起的资金面变化也会影响其收益水平。在资金面宽松时,货币基金收益可能相对较低;而资金面紧张时,收益往往会有所上升。

总之,深入分析逆回购操作对利率的影响,能够帮助投资者更准确地把握市场资金面和利率走势,从而制定更加科学合理的投资决策,实现资产的保值增值。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]

发表评论