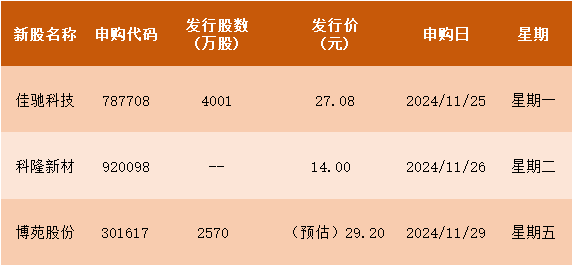

在国产游戏《黑神话:悟空》引发“男性消费力”相关讨论后,在“女性消费力”集中的医美市场,两大巨头在8月下旬先后发布了2024年半年度报告,但数据不尽如人意。

今年上半年,爱美客(SZ300896,股价141.41元,市值427.7亿元)的净利润是华熙生物(SH688363,股价49.53元,市值238.6亿元)的3倍有余,且营收与净利“双增”,完胜后者的“双减”。但与上年同期比,爱美客的收入、净利增幅均明显收窄,二季度业绩仅实现个位数增长。而且,从基本每股收益看,两家公司的降幅均超10%,在二级市场的号召力较前两年已不可同日而语。

视觉中国

为了在竞争加剧的医美市场中守住已有位置,华熙生物和爱美客开始分别向医疗端产品和C端产品拓展,两家公司的发展路线似乎正从相背变为相向而行,但医美机构之间的价格战以及不断加入的药企对手,看起来并不好应付。

向对方优势赛道布局

8月21日晚间,爱美客发布2024年半年报,上半年实现营业收入16.57亿元,归属于上市公司股东的净利润为11.21亿元,分别同比增长13.53%、16.35%。次日,公司股价大幅下挫,截至8月29日收盘,较历史最高点1331.02元已跌去89.38%。

与此同时,与爱美客并称“医美双雄”的华熙生物股价也出现连续下跌。8月23日,公司发布2024年半年报,上半年实现营业收入28.11亿元,归属于上市公司股东的净利润为3.42亿元,分别同比下降8.61%、19.51%。

增长失速是两家龙头公司股价下挫的直接原因。2023年上半年,爱美客的营收和净利润增速均超过60%,今年上半年的业绩增幅却降到20%以下。随着溶液类注射产品和凝胶类注射产品增长放缓,公司今年第二季度的营收、净利润增幅降至个位数。

而华熙生物从“增收不增利”到“利收双降”,只用了半年时间。如今“变革元年”过半,公司仍未扭转僵局,主要原因在于国内美妆退潮,公司护肤品业务失速。2023年全年和今年上半年,该业务收入同比降幅分别约为18%和30%。

此前,爱美客和华熙生物被市场视为医美行业的两大标杆,前者面向B端(医疗机构)提供美容针,后者主要向C端(消费者)销售护肤品,两家公司掌舵人亦曾在不同场合表示业务聚焦的决心。

但在业绩增长压力下,补齐短板成了必选项。今年上半年,爱美客在接受媒体采访时表示了“探索其他业务的可能性。包括C端的美护产品、体重管理、眼科,等等”。华熙生物则在年报中坦言“内部组织管理滞后于业务的发展速度,组织管理(水平)有待提高,运营效率有待提升”。8月5日,华熙生物宣布“注射用透明质酸钠复合溶液”获批上市,打破了爱美客“嗨体”独占市场长达7年的局面。

市场增量不及预期

8月26日,美呗联合创始人张杰接受《每日经济新闻》记者采访时表示,任何一家企业,成立之初不管是to B(面向商业端)、to C(面向消费端),还是to G(面向政府端),只要还在继续经营,需要持续扩大市场,随着业绩的增长或下滑,补齐自身在其他领域的业务短板或开拓新的发展路线,都理所当然。

根据美呗平台提供给记者的数据,近两年平台成交量逐渐复苏并持续增长,细分的轻医美机构、大型连锁或集团化机构更受消费者青睐;从热门机构的成交数据来看,玻尿酸、超声炮、光子嫩肤等非手术类项目是消费者的热门选择。

但细分赛道增量还有多少?《中国医美行业2024年度洞悉报告》预计,2024年服务型消费修复,中国医美市场增速可达10%左右,市场未来几年内预计保持10%至15%的增长速度,大幅低于比弗若斯特沙利文此前预估水平。美呗方面亦认为,未来几年医美赛道依然会保持增长,但增长的份额可能因为经济、环境等因素不达预期。

随着市场增长空间变小,“上游吃肉、下游喝汤”逐渐变为“下游价格战,上游不好过”。无论是去年“双11”期间的乔雅登“玻尿酸破价”事件、“99元的光子项目”,还是今年7月锦波生物对低价销售医美产品的互联网平台宣战,都是医美机构竞争压力向上传导的缩影。

未来,这样的压力可能更大。顶智医美创始人王建中在公众号发文提及,“上游一边控价,一边提价,想通过各维度控制中游机构,但机构生存太艰难了”“直播价卖得比很多医美机构进货价都低”。

传统药企进场抢蛋糕

除了市场需求增速放缓,市场供给侧越来越拥挤,也是医美行业竞争加剧的原因之一。

据《每日经济新闻》记者统计,近年来布局医美业务的制药企业众多,如华东医药(000963)医美板块上半年实现营业收入13.48亿元,同比增长10.14%。这些药企多采取代理或收购的模式布局医美赛道,业绩兑现较快。

以华东医药为例,公司从2018年起耗资15.2亿元收购英国Sinclair跨界医美,当年便产生国际医美业务收入7601.99万元,2023年Sinclair实现被收购以来首次年度盈利。

除了玻尿酸等普及度更广的针剂产品,众多药企还将目光放到了肉毒素、埋植线,甚至减肥药、光电医美设备等产品上。根据美呗平台提供的数据,对比去年同期,2024年C端消费者对于玻尿酸、超声炮、水光、光子嫩肤项目的消费需求有显著增加。其中玻尿酸成交额同比增长70%,仍占据微整注射主导地位;再生填充(如胶原蛋白)增长明显,潜力十足。

这在一定过程上解释了龙头企业对胶原蛋白赛道的偏爱。从时间线上看,爱美客和华熙生物最近的收购分别发生在2023年10月和2022年4月,均进军胶原蛋白领域。但值得注意的是,二者的进军时间晚于锦波生物、巨子生物等细分龙头,没有复制在玻尿酸领域的先发优势。张杰也告诉记者,目前胶原蛋白生产企业较多,但尚未形成绝对的龙头企业,未来拥有强势产品、多渠道开发能力、品牌竞争力强的企业,才可能占据行业龙头地位。

“在传统药企、美妆集团等跨界医美的情况下,医美巨头的现状可以用‘群狼环伺’形容。”张杰表示,与药企相比,医美巨头的优势在于入局和布局早,除了拥有高精尖的研发实力及团队,其核心业务领域也已占据市场的半壁江山;但劣势在于部分巨头目前或增长放缓,或营收下降,或股价下跌,一系列的连锁反应可能导致用户、市场、资本等对其信心降低。

张杰认为,目前预判未来医美市场的竞争格局还太早,需要让子弹飞一会儿。但可以肯定的是,只有研发出真正有利于民、解决消费者核心医美需求的产品,才可以在一定程度上杀出重围,重塑医美竞争格局。

对于爱美客和华熙生物来说,防守的每分每秒都非常关键。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]

发表评论