智通财经获悉,美联储青睐的通胀指标将于周五晚些时候公布,这一数据可能会影响9月份的降息决定,尽管目前通胀报告的影响已经不及就业报告来得重要。

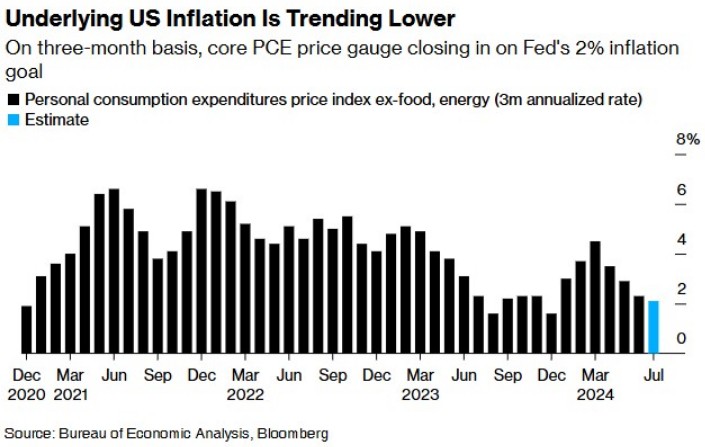

美国商务部将于北京时间20:30公布美国7月PCE物价指数,这是一个衡量消费者为各种商品和服务以及他们的支出偏好的庞大指标。经济学家预计,美联储青睐的衡量潜在通胀的指标——核心PCE物价指数——将在7月连续第二个月环比上升0.2%,这将使所谓的三个月核心通胀年化率降至2.1%,略高于美联储2%的目标;还预计整体PCE物价指数将环比上升0.2%,同比上升2.6%。

虽然美联储使用一整套指标来衡量通胀,但PCE物价指数是其首选数据点,也是成员们发布季度预测时唯一的预测工具。决策者在做出利率决定时尤其关注核心PCE物价指数指标,该指标不包括食品和能源。美联储更青睐个人消费支出,而不是美国劳工部公布的CPI指数,因为前者考虑了消费者行为的变化,比如替代购买,而且范围更广。

经济学家还预计,美国7月个人支出将环比上升0.5%,这将是四个月以来的最大涨幅,7月份个人收入将增长0.2%。由于消费者支出是美国经济增长的关键驱动力,因此这份数据预计将显示美国经济增长的韧性。

对于7月份的数据,道琼斯普遍认为近期趋势不会有什么变化,如果这些数据与预期大致相符,应该不会阻止美联储官员在9月17日至18日的政策会议上实施备受期待的降息。

U.S. Bank首席分析师Beth Ann Bovino表示:"在我看来,这只是又一个证据,证明美联储看到通胀数据正以可持续的速度增长。任何轻微的上升实际上都只是基数效应,不会改变美联储的观点。”

周四公布的数据也显示,美国通胀稳步降温。美国商务部发布的修正数据显示,美国二季度整体PCE物价指数年化季环比修正值为2.5%,较前值2.6%下调0.1个百分点;剔除食品和能源价格后,二季度核心PCE物价指数年化季环比修正值为2.8%,较初值2.9%小幅下修,低于预期的2.9%。

美联储官员尚未宣布战胜通胀,不过最近的声明显示前景更为乐观。尽管自2022年2月以来,PCE数据从未低于美联储目标水平,但美联储主席鲍威尔上周表示,“我的信心已经增强”,通胀正在回到目标水平。但鲍威尔也表达了对劳动力市场放缓的一些保留意见,美联储现在似乎正在从对抗通胀的角色转向更多地关注支持就业形势。鲍威尔称:“通胀的上行风险已经减弱。就业的下行风险已经增加。”

这一观点被视为政策制定者将更加关注防止就业市场逆转和整体经济放缓的迹象。这可能意味着市场不再那么关注周五的PCE物价指数等通胀数据,而是更多地关注将于9月6日公布的8月非农就业报告。

Bovino表示:"美联储的焦点将集中在就业方面。他们似乎更关心的是就业方面是否会变得更弱。我认为这是他们货币政策的重点。”

在上周的杰克逊霍尔央行年会上,美联储主席鲍威尔承认了近期在通胀方面取得的进展。鲍威尔表示,“政策调整的时候到了”,且美联储“不寻求也不欢迎劳动力市场进一步降温”。

鲍威尔的言论标志着美联储对抗通胀的两年斗争的一个关键转折点,并突显出其关注重点已转向劳动力市场风险——这是美联储双重使命的另一部分,就业增长有助于保持消费者支出,这是确保经济扩张的关键。

经济学家Anna Wong等人表示:“鲍威尔在杰克逊霍尔年会上的鸽派演讲对市场参与者来说是悦耳的。他承诺,美联储将尽其所能支持强劲的劳动力市场,以为经济提供支撑。我们认为,有必要进行一些现实检查。”

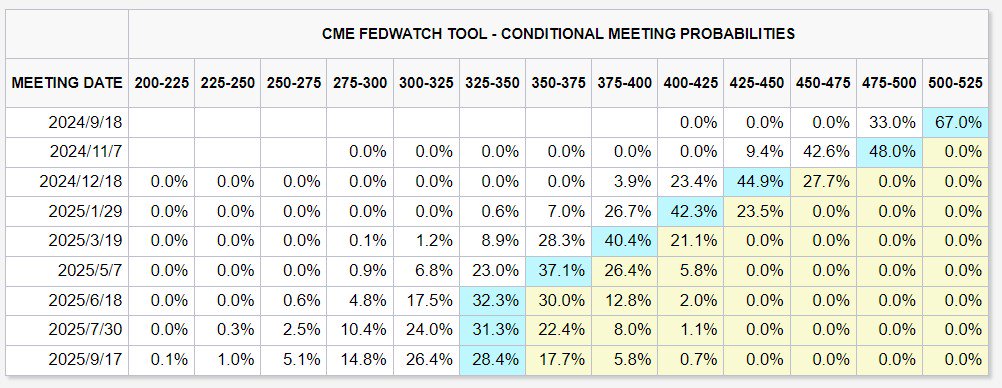

在周四公布优于预期的GDP与申请失业金人数之后,掉期交易员略微下调了对美联储宽松政策的押注。目前,CME“美联储观察工具”显示交易员们普遍押注9月美联储将降息25个基点(概率为67%),但仍预计2024年将降息约100个基点。

发表评论