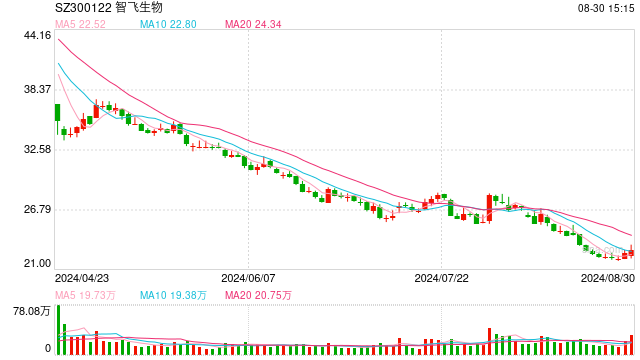

智飞生物的最新财报延续了今年一季度的颓势表现。

8月30日,智飞生物发布2024年上半年业绩报告。半年报显示,智飞生物实现营收182.58亿元,同比下降25.31%;实现净利润22.34亿元,同比下降47.55%。

这是五年内智飞生物首次有半年报出现营收与净利润下滑。

智飞生物共有13种产品上市在售,1种产品附条件上市,包括预防流脑、宫颈癌、肺炎、轮状病毒、带状疱疹等传染病的疫苗产品。

其中,细分为自由产品和代理产品。主产品有由智飞绿竹生产的ACYW135疫苗、AC结合疫苗、Hib疫苗和AC多糖疫苗;代理产品则是由默沙东生产的四价HPV疫苗、九价HPV疫苗、五价轮状疫苗、23价肺炎疫苗和灭活甲肝疫苗和葛兰素史克(GSK)的带状疱疹疫苗。

无论是自主产品还是代理产品,智飞生物的销售状况都不理想。

就收入结构而言,智飞生物绝大部分收入源于代理产品。不过,据半年报,代理产品已占总营收的96.35%,为175.92亿元,自费产品营收占比跌至3.65%,仅为5.5亿元。

过去被视为“香饽饽”的默沙东九价HPV疫苗如今不再一针难求。2022年前,由于产能限制和接种年龄限制,九价HPV疫苗一直供不应求。然而,随着2023年产能的增加和接种年龄的扩展,供需关系得到缓解,导致市场需求疲软。

智飞生物在半年报中称,主要产品销售量同比有所下降。尽管2024年上半年,九价HPV疫苗批签发量达1827.17万支,同比增长24.48%,不过,四价HPV疫苗的签发量同比下降92.56%至46.6万支。

事实上,默沙东早在二季度报告中明确,全球九价HPV疫苗和四价HPV疫苗的销售额为24.8亿美元,同比仅增长1%。

HPV疫苗需求疲软让智飞生物库存和应收账款汇款压力显现。HPV疫苗批签发量的增长未能转化为实际销量,反而间接透露出智飞生物库存积压。据半年报,智飞生物应收票据及应收账款为254.72亿,占总资产的46.44%。

国内HPV疫苗市场已见顶。默沙东首席执行官Robert M. Davis在2023年财报中提到,中国符合接种条件的城市女性还有约1.2至1.3亿人。而据疫苗行业资深咨询师Stefano Malvolti等人受世卫组织委托于近期发表的一篇研究,2025年至2030年HPV疫苗供应量极可能超过需求量。

此外,国内市场竞争也在加剧,截至目前已有19款HPV疫苗获批临床试验,其中10款为九价及以上疫苗,未来竞争只会更加激烈。

254.72亿应收票据及应收账款未来将计提多少损失,将是智飞生物业绩最大的定时炸弹。

智飞生物在代理业务的未来押注在带状疱疹疫苗。就在2023年10月,智飞生物拿下GSK带状疱疹疫苗代理权。据公告显示,2024年至2026年,双方约定的重组带状疱疹疫苗每3年度预计的最低采购金额分别为34.40亿元、68.80亿元、103.20亿元,合计为206.4亿元。

2024年上半年,带状疱疹疫苗也终于开始销售了,不过,除了据半年报,带状疱疹疫苗批签发为160.69万支,智飞生物未再作更多的说明。

智飞生物的自主产品业务表现更为艰难。据半年报,2024年上半年,智飞生物自主产品实现营收5.5亿元,同比下降35.95%。

其中,只有ACYW135疫苗批签发减少。据半年报,2024年1-6月,ACYW135疫苗批签发量为120.99万支,同比下降64.37%。而其他自主疫苗如AC结合疫苗、Hib疫苗、AC多糖疫苗和23价肺炎疫苗的批签发量虽有增加,但从整体销售表现不佳情况来看,市场需求依旧疲弱。

发表评论