定期报告

🔷历史上A股处于低位时,9月表现相对偏强,主要受基本面和政策等影响。复盘2010年以来9月的A股市场的表现,可以看到:(1)A股处于低位时,9月表现往往偏强:A股8次处于低位时有5次9月上涨。(2)A股处于低位时,决定9月A股走势的核心因素是基本面、政策和外部事件。一是经济数据和中报业绩是A股处于低位时9月走势的核心决定因素,如2012、2013、2014、2018、2019年9月地产销售和中报盈利增速等出现回升,上证综指上涨。二是政策和外部事件对处低位的A股9月走势也有影响,如2011年欧债危机、2022年美联储加息等。

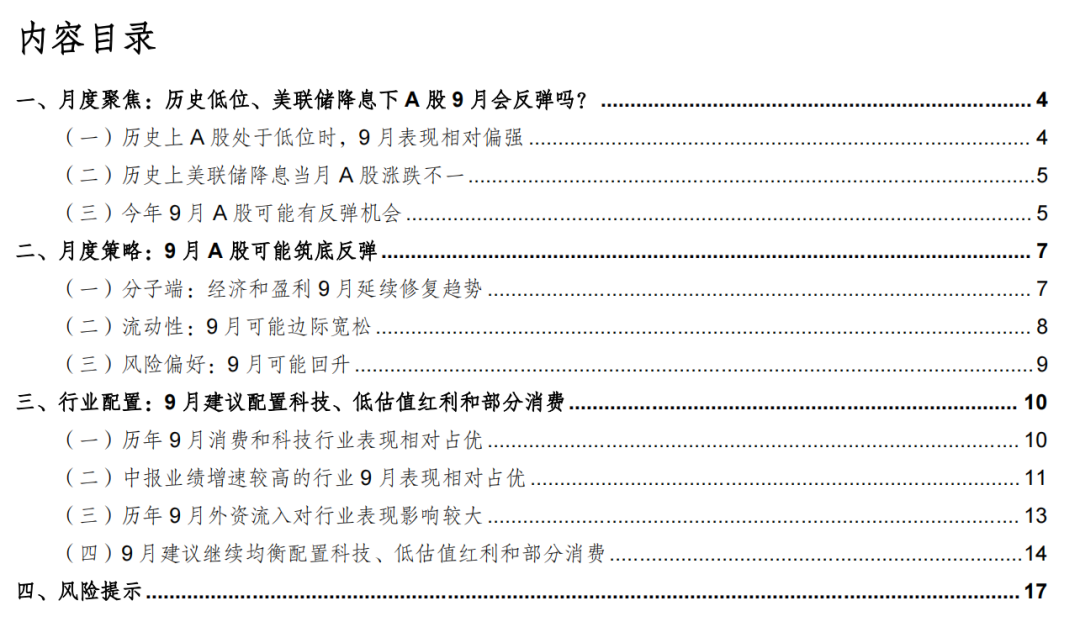

🔷历史上美联储降息当月A股涨跌不一,主要受基本面和国内政策等影响。复盘2000年以来美联储开启的4轮降息周期时A股的表现,可以看到:(1)美联储首次降息当月A股涨跌不一:4次中上证综指有1次上涨,3次下跌。(2)美联储首次降息当月影响A股走势的核心影响因素是基本面和国内政策等。一是经济基本面是决定美联储降息当月A股走势的核心因素,如2007年8-9月制造业PMI、地产销售、出口和社零增速均处于高位或回升趋势中,上证综指上涨。二是国内政策或外部事件对美联储降息当月A股走势也有影响,如2007年8月地产调控放松等。

🔷比照复盘,今年9月A股可能有反弹机会。比照复盘,今年9月来看:(1)经济和盈利修复、积极的政策加速落地可能使A股9月出现反弹。一是当前A股已处于历史低位。二是经济和盈利修复:中报盈利增速大概率较一季报和年报继续回升。三是政策和外部事件9月可能偏积极:首先,9月地产放松、提振消费、超长债发行等稳增长政策可能加速落地;其次,中美关系短期有所缓和,9月美联储大概率降息,外部事件偏积极。(2)今年9月美联储大概率首次降息,因此9月国内经济基本面可能弱修复、政策偏积极等导致A股可能出现反弹。

🔷9月A股可能筑底反弹。(1)分子端:经济和盈利9月延续修复趋势。一是中秋、国庆假期来临,消费可能改善。二是9月基建和制造业投资增速可能回升。三是9月出口可能维持一定增速。四是工业企业利润增速9月可能延续回升趋势。(2)流动性:9月可能边际宽松。一是美联储9月降息是大概率,国内可能进一步降息降准。二是9月外资和融资、保险资金流入可能回升。(3)风险偏好:9月可能回升。一是中美关系短期改善。二是美联储9月大概率降息,可能提振风险偏好。

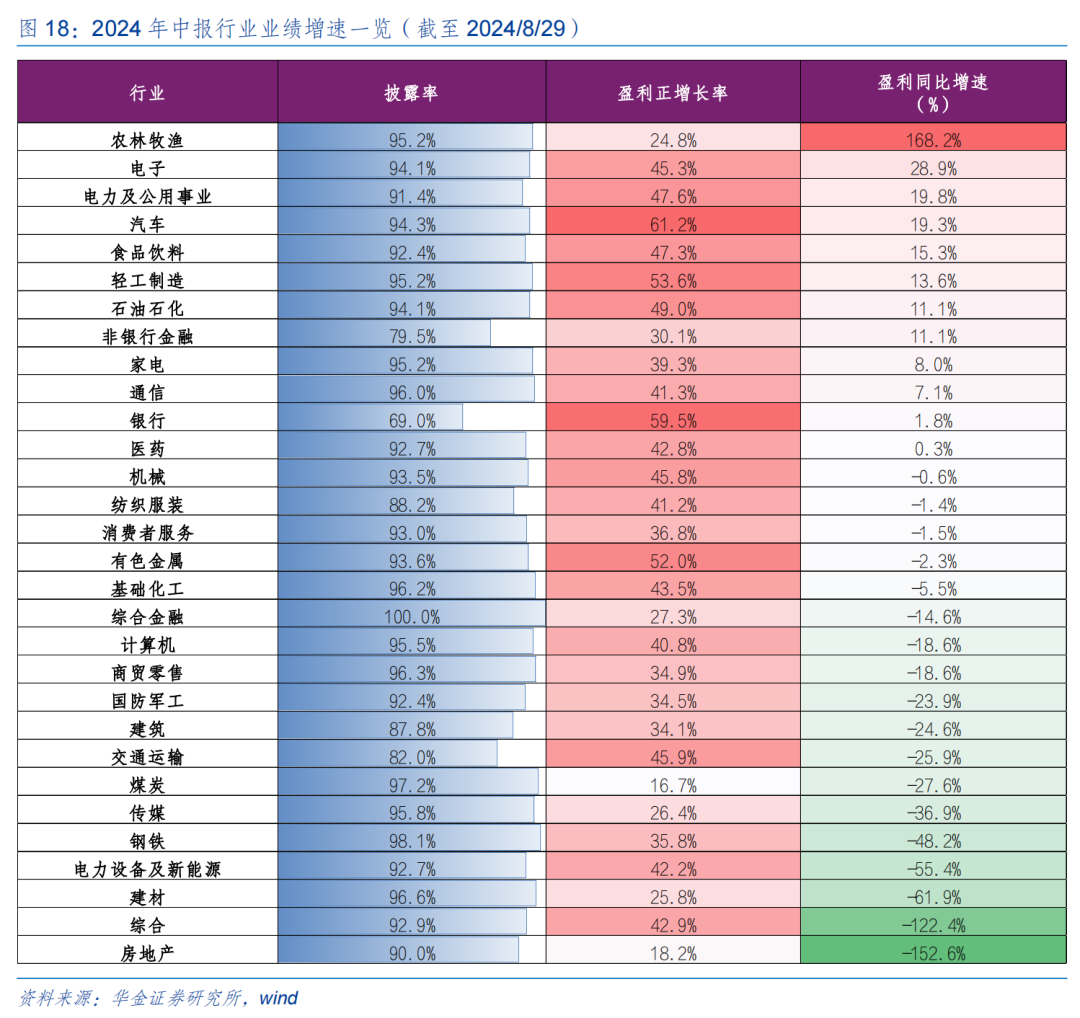

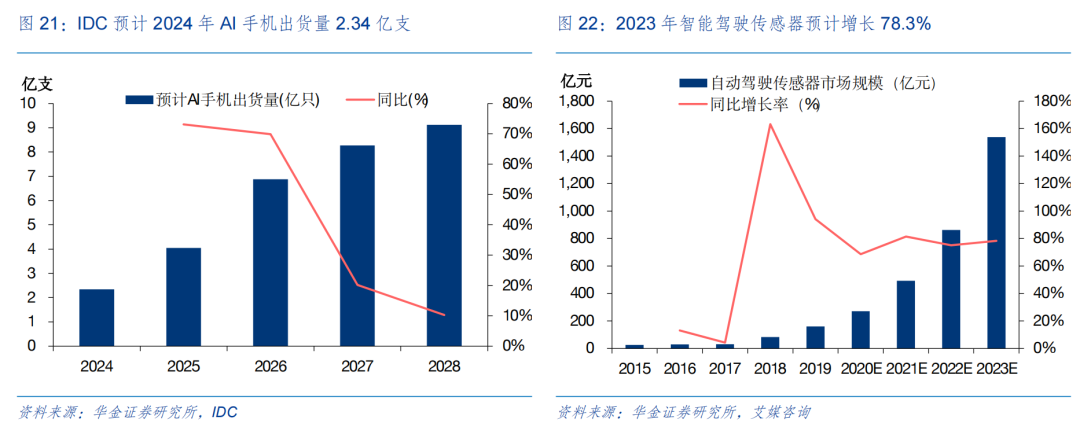

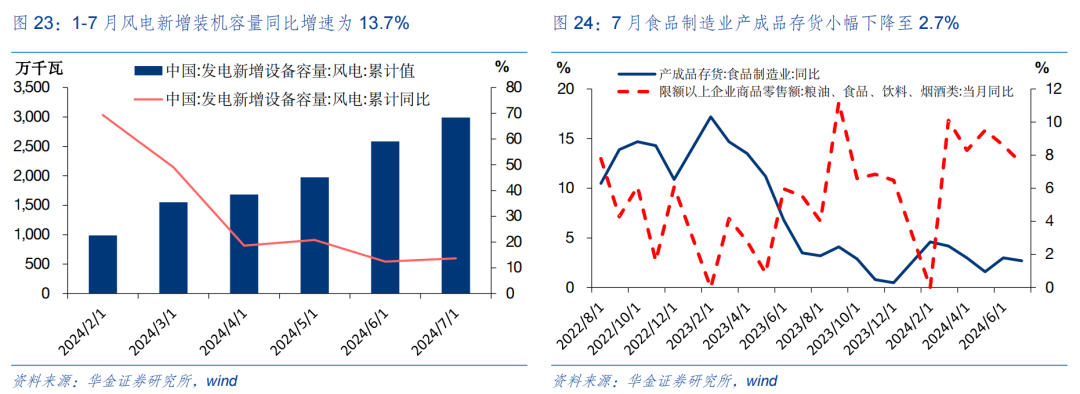

🔷9月建议配置科技、低估值红利和部分消费。(1)历年9月消费和科技行业表现相对占优。(2)今年9月部分周期、科技和消费表现可能相对偏强。一是历史经验上中报业绩增速较高的行业9月表现较好,TMT受中报影响有限。二是农林牧渔、电子、公用事业、汽车、食品饮料等今年已披露中报业绩增速排名靠前。(3)核心资产9月可能有所表现。一是历史经验上,外资流入较多的行业9月表现相对占优。二是9月外资可能流入核心资产相关行业。(4)9月建议继续均衡配置:一是政策和产业催化下的电子(华为海思、消费电子)、传媒(游戏)、计算机(鸿蒙、自动驾驶)、通信(算力);二是景气可能改善的电新(光伏、风电、电池)、消费(社服、食品饮料、纺服);三是低估值红利的建筑、交运、电力、银行等。

🔷风险提示:历史经验未来不一定适用、政策超预期变化、经济修复不及预期。

一、月度聚焦:历史低位、美联储降息下A股9月会反弹吗?

(一)历史上A股处于低位时,9月表现相对偏强

历史上A股处于低位时,9月表现相对偏强,主要受基本面和政策等影响。复盘2010年以来9月的市场表现,可以看到:(1)A股处于低位时,9月表现往往偏强。我们通过估值进一步筛选出市场处于低位的年份,得到2011、2012、2013、2014、2018、2019、2022、2023年共计8年9月上证综指估值处于35%的历史分位数以下,其中有5次上涨,3次下跌。(2)A股处于低位时,决定9月A股走势的核心因素是基本面、政策和外部事件。一是经济数据和中报业绩是A股处于低位时9月走势的核心决定因素:首先当市场处于低位、情绪偏弱的环境下,叠加大部分9月为政策空窗期,难有强外因支撑,因此8月末结束披露的中报业绩和9月的经济基本面即是影响市场走势的要素之一;其次数据来看,2012、2013、2014、2018、2019年9月制造业PMI、地产销售、出口、社零和中报盈利增速出现不同程度回升,上证综指上涨,而2011、2016、2017、2022年等9月地产销售或中报盈利增速下滑,上证当月下跌。二是政策和外部事件对处低位的A股9月走势也有影响:首先负面外部事件对行情有明显冲击,如2011年9月欧债危机恶化、2022年9月美联储大幅加息75BP,当月上证跌幅超过5个百分点;其次政策和外部事件积极对行情有提振,如2012年9月《金融业发展和改革“十二五”规划》公开发布,同时美联储推出QE3、2019年央行降准的同时中美贸易摩擦有所缓和,市场情绪迎来修复。

(二)历史上美联储降息当月A股涨跌不一

历史上美联储降息当月A股涨跌不一,主要受基本面和国内政策等影响。复盘2000年以来美联储开启的4轮降息周期时A股的表现(此处将2019/8-2020/3的降息周期分两段讨论,类型分为预防型降息及受新冠疫情冲击导致的紧急降息),可以看到:(1)美联储首次降息当月A股涨跌不一,4次中上证综指有1次上涨,3次下跌。(2)美联储首次降息当月影响A股走势的核心影响因素是基本面和国内政策等。一是经济基本面是决定美联储降息当月A股走势的核心因素:首先2007年我国经济进入高速运行阶段,8月至9月制造业PMI大幅上升至56.1,地产销售、出口和社零增速均维持两位数以上高速增长,上证当月涨幅超过6个百分点;其次当基本面转弱时,A股表现可能受压制,2001年1月出口增速明显下滑、2019年8月PMI、出口和社零增速均走弱,上证表现不振。二是国内政策或外部事件对美联储降息当月A股走势也有影响:首先2007年8月国务院发布意见建立健全城市廉租住房制度,标志着政府住宅调控思路的转变,地产调控放松对当月市场表现有一定支撑;其次2001年1月美股互联网泡沫、2019年8月中美贸易摩擦、2020年3月的新冠疫情爆发(即使当时基本面指标有改善,但仍为负增长,市场滞后反弹)均导致当月上证出现一定调整。

(三)今年9月A股可能有反弹机会

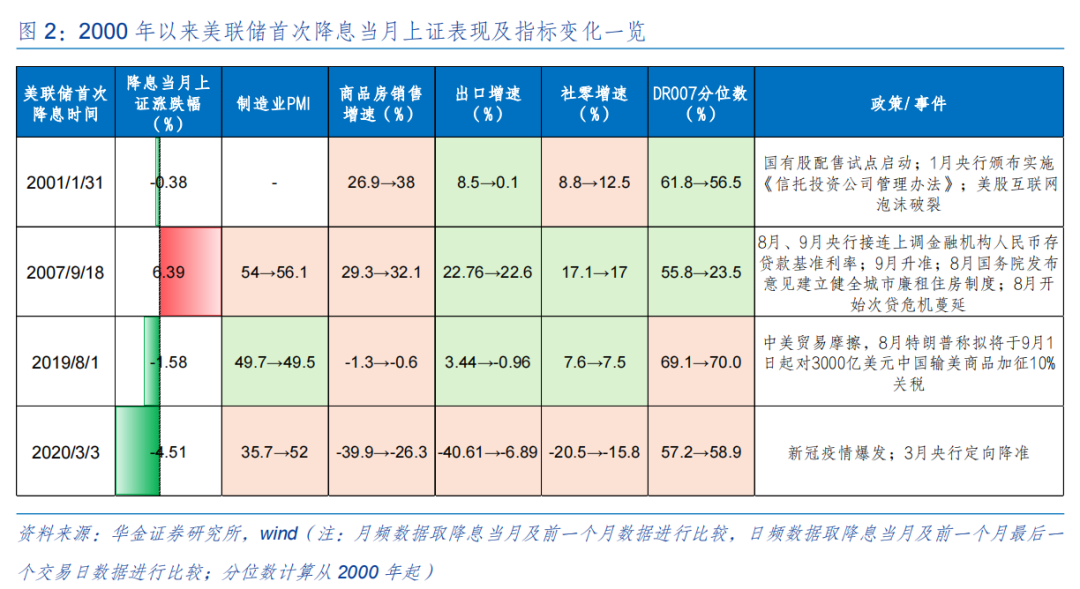

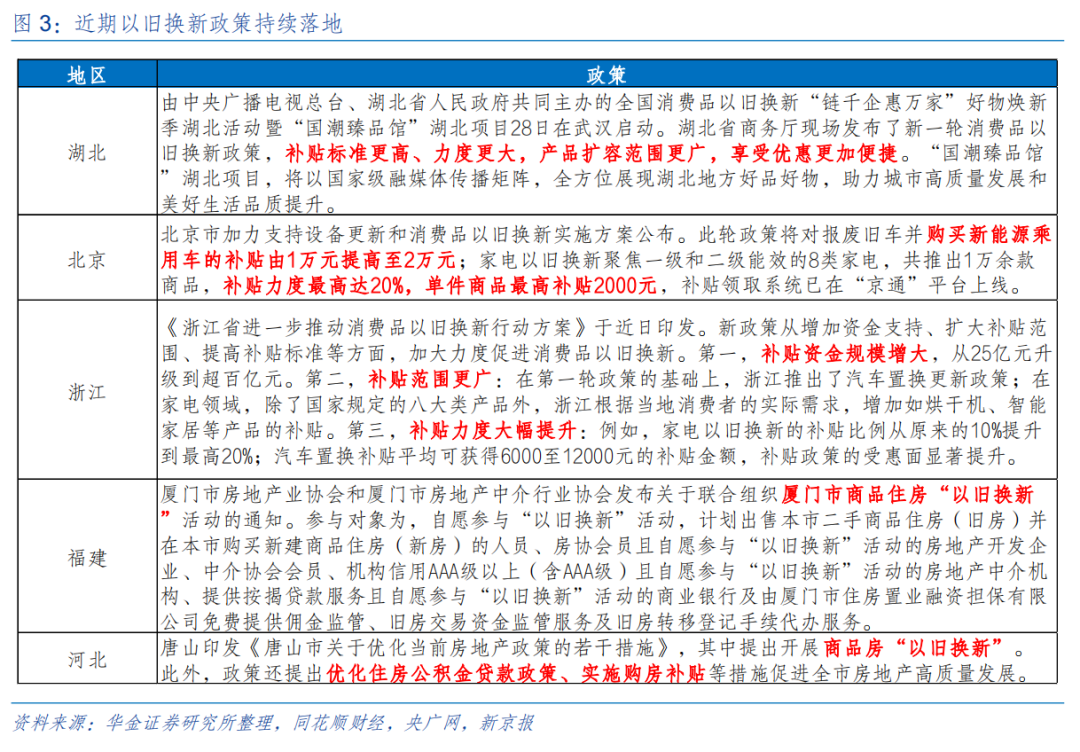

比照复盘,今年9月A股可能有反弹机会。比照复盘,今年9月来看:(1)经济和盈利修复、积极的政策加速落地可能使A股9月出现反弹。一是当前A股已处于历史低位:上证PE-TTM分位数(2005年起计算,下同)仅处于24%左右的低位,上证50、沪深300等指数估值分位数也处于接近历史大底的位置;当前全A换手率分位数处于38%左右的中性偏低位置,上证指数、上证50、沪深300、创业板指和科创50的换手率分位数分别为32%、55%、37%、21%、3%,同样处于低位。二是经济和盈利修复:中报盈利增速大概率较一季报和年报继续回升,截至2024/8/29,全部A股披露率为93.2%,且整体法可比口径下2024H1全部A股归属母公司净利润同比增长率为-2.0%,相比2024Q1全部A股归属母公司净利润同比增长率的-4.9%有所回升,与2023年报相比也有所修复。三是政策和外部事件9月可能偏积极:首先,在三中全会及政治局会议积极定调下,地产收储、以旧换新和设备更新等项目持续落地实施,近期如北京、湖北、浙江等省份出台了新一轮消费品以旧换新政策或行动方案,对补贴力度、覆盖产品范围均有提升,此外商品房以旧换新方面,多地政府也积极响应,9月地产放松、提振消费、超长债发行等稳增长政策可能加速落地;其次中美关系短期有所缓和,中美元首沟通后续可能落实,叠加9月美联储极大概率进行首次降息操作,外部事件偏积极下不易对市场情绪形成负面冲击。(2)今年9月美联储大概率首次降息,因此9月国内经济基本面可能弱修复、政策偏积极等导致A股可能出现反弹。一是9月美联储大概率首次降息,有助于推动我国基本面持续弱修复:工业企业盈利持续回升,7月工业企业盈利当月同比增速录得4.1%(前值为3.6%),主要受益于油价回调导致企业成本降低,考虑到后续全球流动性迎来宽松拐点,有望进一步助力我国基本面修复,后续工业企业盈利大概率继续回升。二是政策偏积极,国内货币政策同样有宽松空间,降息降准预期偏强下叠加稳增长政策持续落地,A股后续可能出现反弹。

二、月度策略:9月A股可能筑底反弹

(一)分子端:经济和盈利9月延续修复趋势

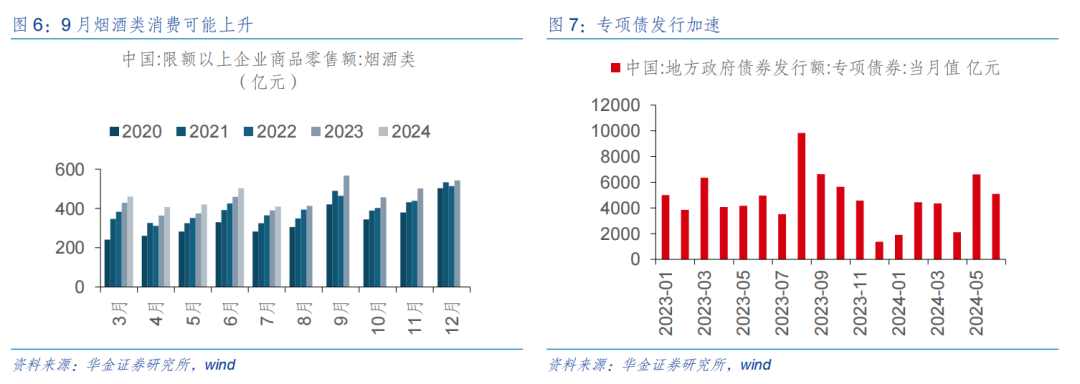

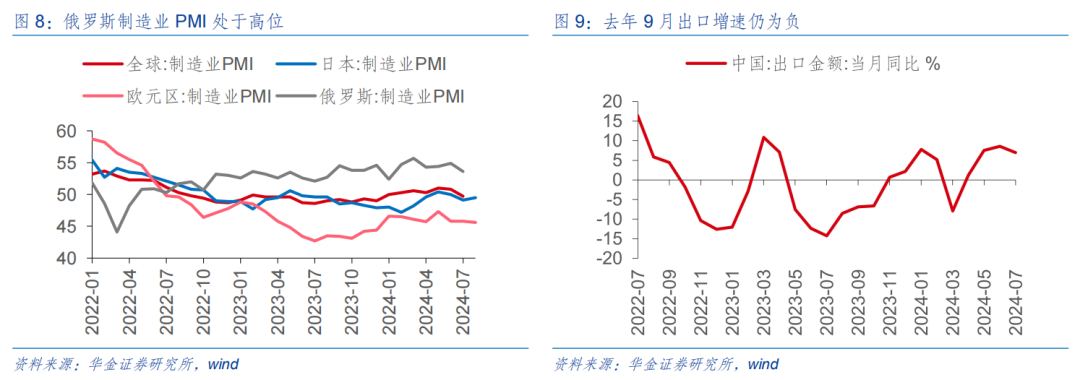

经济和盈利9月延续修复趋势。(1)中秋、国庆假期来临,消费可能改善。一是,广之旅发布了《2024国庆黄金周国内游趋势报告》,预计首批提前出游客流高峰将在9月28日出现,且由于今年中秋假期与国庆相隔时间较短,导致部分居民中长线出游需求集中在国庆期间释放,行程长度5-7天的国内跨省游产品占比达55%。二是,中秋节临近下月饼、酒水饮料等消费有望迎来回升,艾媒咨询发布的《2024年中国月饼行业消费趋势洞察研究报告》预计到2025年市场规模将增至332.8亿元,此外观察烟酒类消费同样存在一定季节效应,9月有望迎来改善。(2)专项债发行提速,政策和季节效应下基建和制造业投资有望回升。一是近期财政部指出,后续将会同相关部门指导督促地方进一步加快专项债券发行使用进度,提高专项债券资金使用效益,带动扩大有效投资,且从近期专项债发行规模来看也有提速趋势,5月及6月发行额度均超过5000亿元,后续有望带动实物工作量落地,基建投资增速有望迎来修复。二是超长期国债资金支持设备更新和以旧换新下,各地政府纷纷跟进出台相应措施进行响应,制造业投资有望维持一定增速。三是整体来看,后续财政政策进一步加码概率较大,叠加极端天气频发的季节已过,后续项目开工、人员复工逐步到位下施工旺季来临,9月基建和制造业投资增速可能回升。(3)9月出口有望受低基数影响而维持一定增速。一是当前俄罗斯制造业PMI处于较高位置,或指向俄罗斯经济持续稳定增长,外需边际改善有望带动我国出口增速回升。二是去年出口基数相对较低,2023年9月当月出口增速仅为-6.9%,今年9月出口可能维持一定增速。(4)工业企业利润增速9月可能延续回升趋势。首先工业企业盈利持续回升,7月工业企业盈利当月同比增速录得4.1%(前值为3.6%),主要受益于油价回调导致成本处于低位。其次后续来看,企业盈利回升周期大概率未完,PPI及其领先指标仍拐头向上,9月工业企业盈利可能维持回升趋势不变。

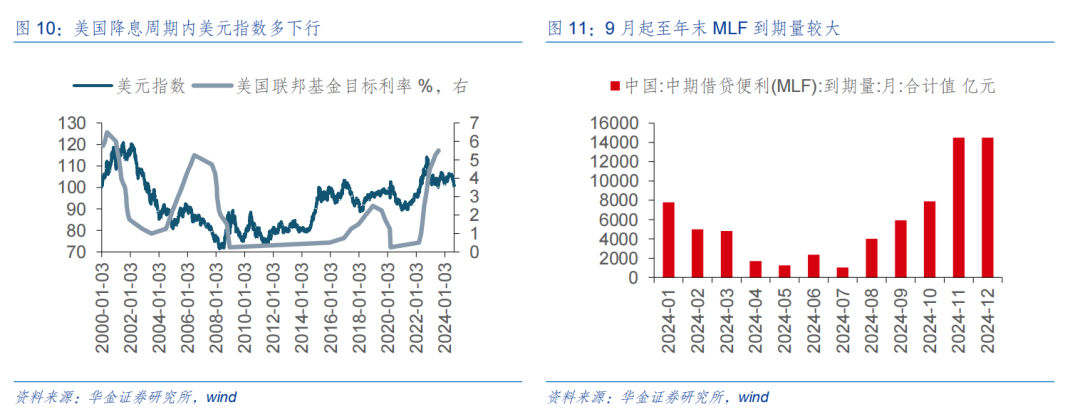

(二)流动性:9月可能边际宽松

9月海内外流动性维持宽松。(1)9月有望迎来美联储本轮首次降息,海外流动性维持宽松。一是当前美国制造业PMI低于荣枯线、失业率连续四个月抬升、CPI同比增速也回落至2.9%,从经济、就业、通胀数据三维度来看,美联储降息迫切性已明显上升。二是CME的预测9月美联储降息25BP概率超过65%,约35%的概率会直接降息50BP,9月美联储首次降息是绝大概率事件,只是降息幅度仍在博弈。(2)海外降息周期下人民币汇率可能回升,国内货币政策也有望打开宽松窗口。一是若美国降息周期确定性开启,历史经验来看美元指数、美国十年期国债收益率均可能有所下行,人民币汇率后续有望升值,对国内流动性宽松掣肘减轻。二是近期央行实施了大规模逆回购和中期借贷便利操作,对冲月底政府债发行提速及资金面紧张的流动性风险,同时三季度末及四季度MLF到期量较大,后续央行可能进一步降息降准。

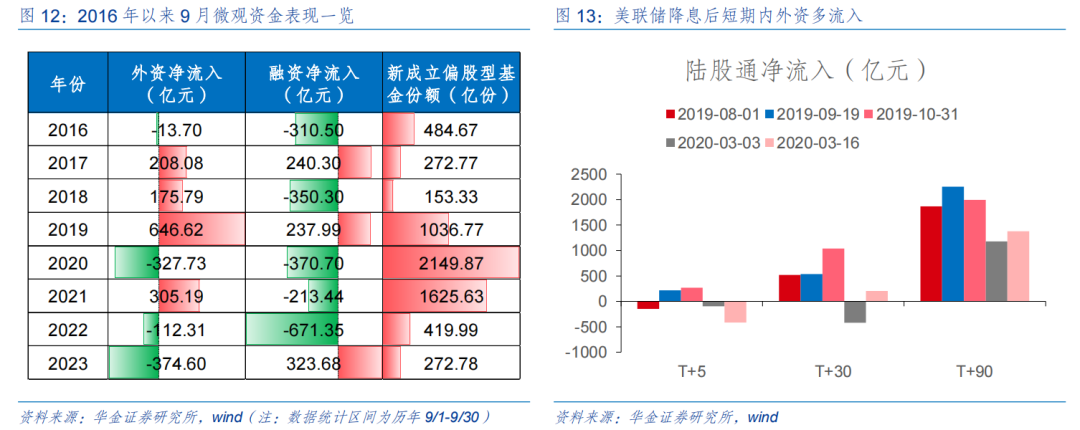

基本面修复和美联储降息下,外资和融资、保险资金流入可能回升。(1)历史经验上9月股市资金流入可能偏弱。数据来看,2016年至2023年的8年中,外资有4次净流入,融资仅3次,外资、融资和新发基金的9月净流入均值分别为63.4亿元、-139.3亿元、802.0亿份。(2)基本面修复和美联储降息预期下,外资和融资、保险资金流入可能回升。一是政策持续导向引入中长期资金入市,自2023年底中央经济工作会议结束后,中国证券监督管理委员会根据会议精神提出,“大力推进投资端改革,推动健全有利于中长期资金入市的政策环境,引导投资机构强化逆周期布局,壮大耐心资本”,并考虑到当前险资入市比例仍偏低,今年上半年险资股票配置余额约1.94万亿元,占比仅7%(余额同比增长4.16%),对照债券配置余额占比48.2%明显偏低,后续配置权益的空间较为充裕。二是若海外降息周期开启则有望推动外资的进一步流入, 2019年降息周期中美联储共有5次降息操作,首次降息后T+30个交易日内5次中有4次外资净流入,T+90内5次外资均为净流入。三是海外降息有望支撑国内基本面修复,中美利差倒挂的压力缓解,对市场表现有望形成一定支撑,考虑到微观资金对市场表现较为敏感,因此在海外流动性宽松、国内经济修复的环境下融资、外资和险资均可能进一步流入A股。

(三)风险偏好:9月可能回升

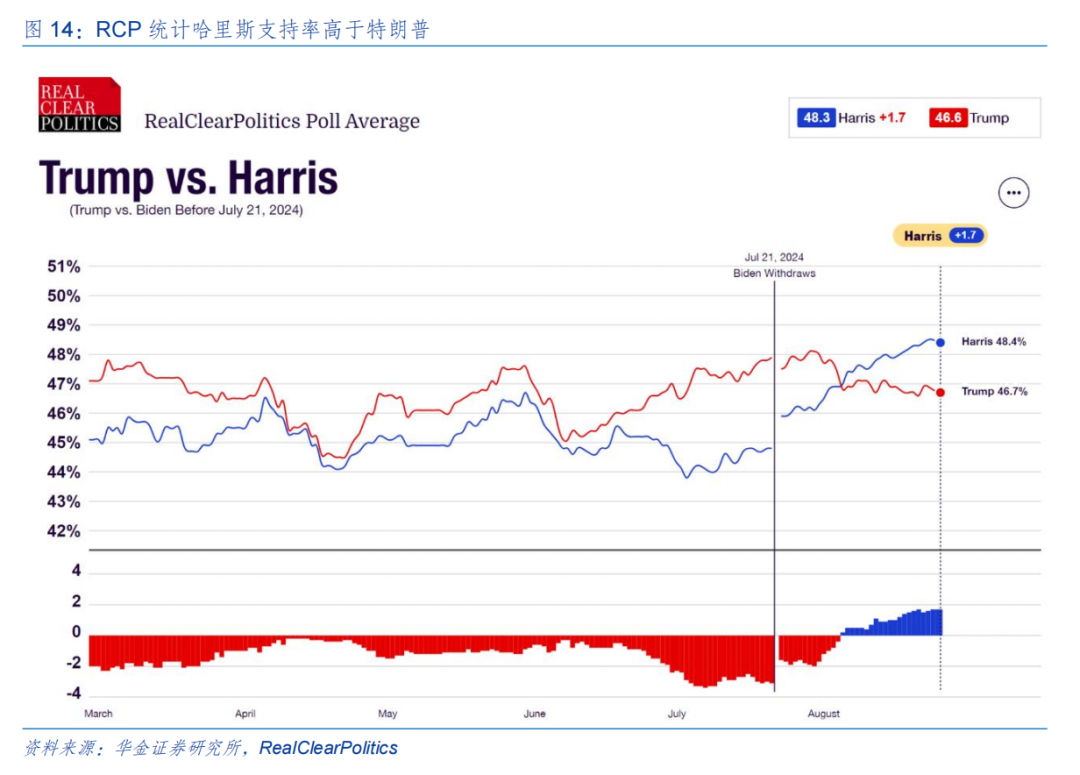

风险偏好9月可能回升。(1)美国大选焦灼,美国改善中美关系意愿上升,中美高层短期再次对话,中美关系短期改善。一是美国大选持续推进,哈里斯支持率胜于特朗普:据 RealClearPolitics统计的民调数据,截至北京时间2024/8/29,哈里斯支持率上升至48.3%,高于特朗普的46.6%,且美特别检察官对特朗普提新诉状,对特朗普竞选可能产生一定影响,在美国大选自顾不暇、且结果不确定性偏强的环境下,后续对华的政策打压可能减轻,市场情绪后续有望改善。二是美国改善中美关系意愿上升,中美高层短期再次对话:首先,近日国防部表示,就中美两军战区领导通话安排,中美双方正在通过军事外交渠道开展沟通,后续中美有望通过军事外交渠道就两军战区领导通话安排展开沟通,两国高层对话交流持续推进;其次,近日沙利文访华,为美国总统国家安全事务助理时隔八年再次访华,中美双方积极落实两国元首旧金山会晤共识,大选前拜登政府稳定中美关系意图较为明显,中美关系短期改善趋势不变。(2)美联储9月大概率降息,可能提振全球市场风险偏好。本轮美联储大幅加息,自2022年3月至2023年7月之间共加息11次共计500BP,对全球流动性形成明显冲击。当前市场对9月首次降息基本达成共识,仅对于受薪资数据影响的降息幅度存在一定分歧。因此后续9月若美联储如期降息,全球流动性迎来拐点,则有望对风险偏好形成明显提振。

三、行业配置:9月建议配置科技、低估值红利和部分消费

(一)历年9月消费和科技行业表现相对占优

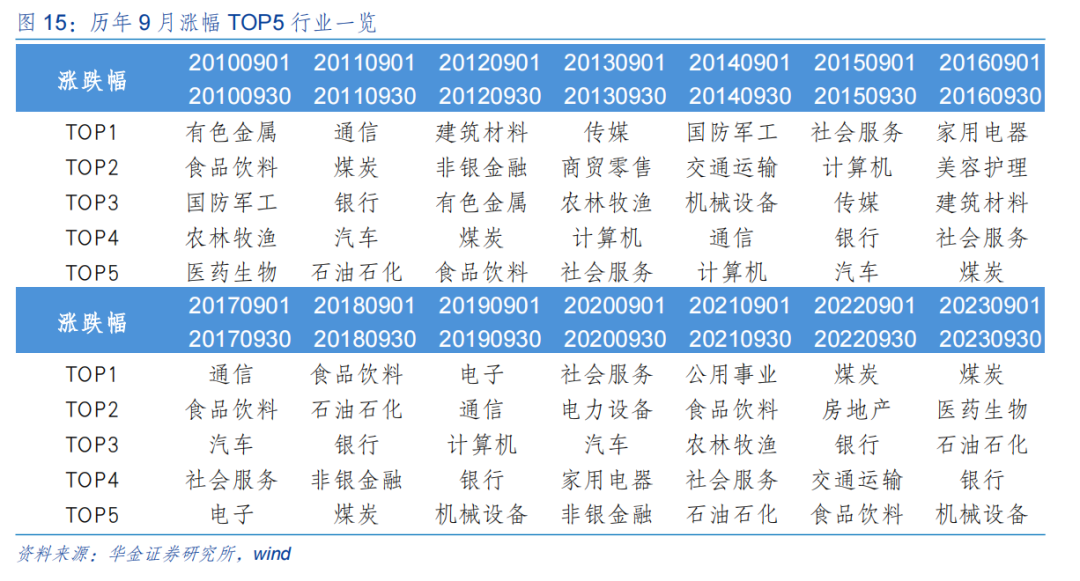

历年9月消费和科技行业表现相对占优。我们将2010-2023年九月涨幅排名前5的行业列出发现:(1)九月消费行业(食品饮料、社会服务、家用电器)等行业表现较好,历年9月前后节假日较为多,季节效应下消费行业表现比较占优,如2010年9月城镇化趋势下消费升级的食品饮料表现较好,2016、2017年9月新一轮地产周期和消费升级下走强的家用电器、食品饮料、社会服务,2018年9月A 股纳入 MSCI 驱动外资积极配置大盘蓝筹下食品饮料占优,2020年9月疫情得到良好控制消费预期抬升下的社会服务占优。 (2)九月科技行业表现较好,如2011年3G基建迅速铺开下的通信行业,2013年手游并购下发展势头较好的传媒行业,2015年移动互联网、电商行业格局完善下的计算机行业,2017年宽带中国战略实施下的通信以及半导体、芯片需求高增下的电子,2019年自主可控政策推动下走势较好的电子、通信、计算机。

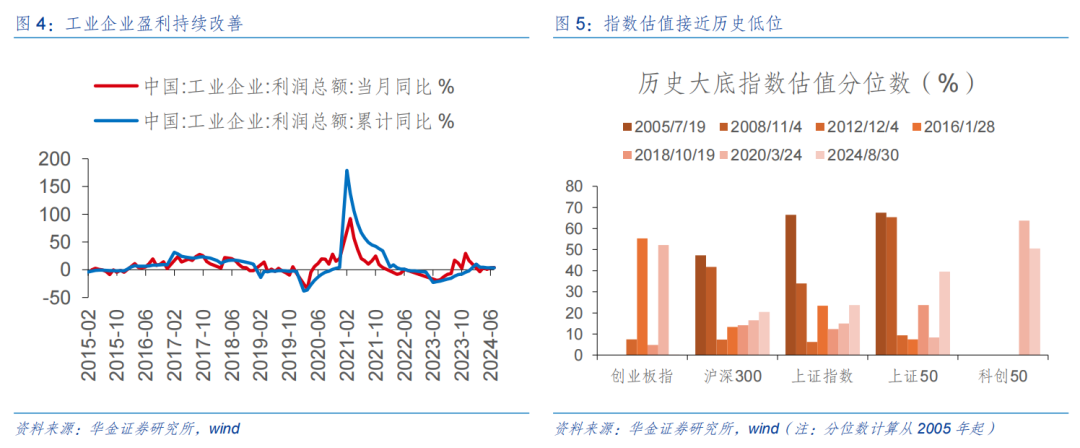

(二)中报业绩增速较高的行业9月表现相对占优

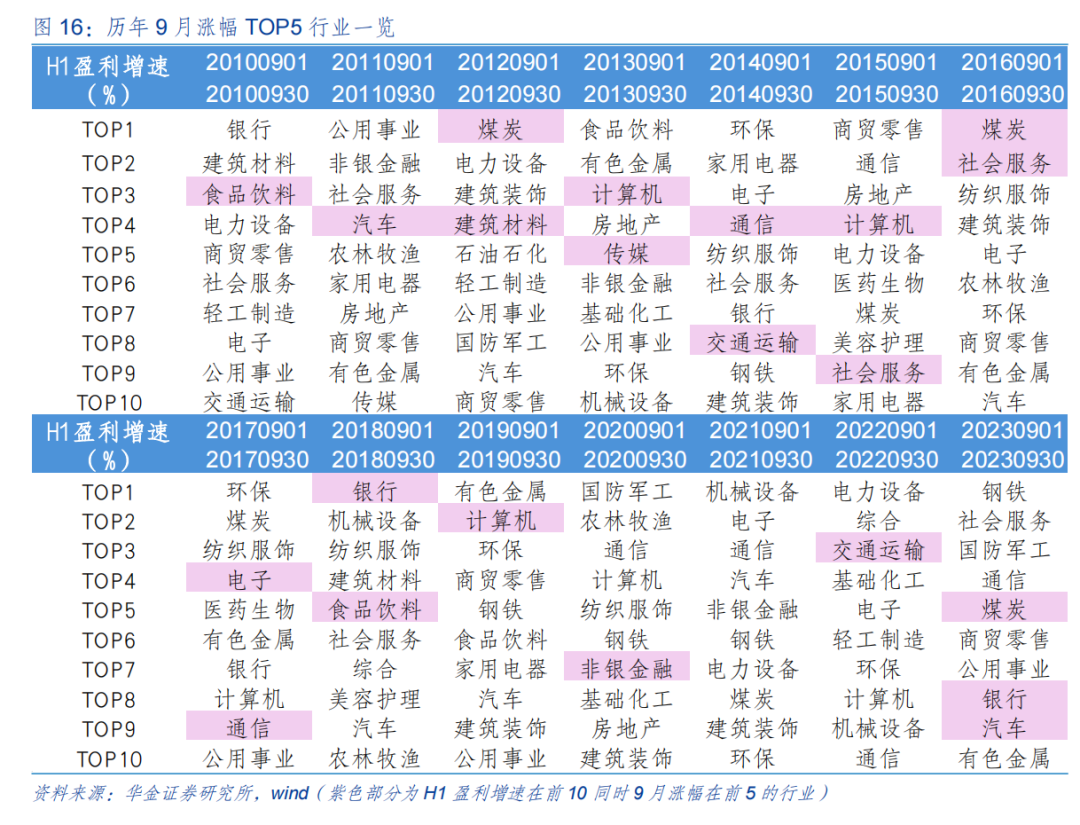

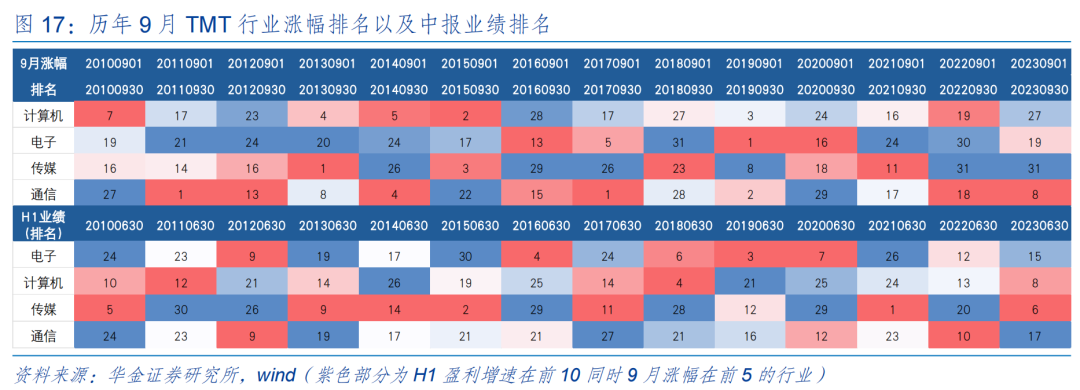

中报业绩增速较高且产业趋势向上的行业9月表现较好,TMT受中报影响有限。我们将历年中报业绩前10的行业与其9月的市场涨跌幅进行比较发现,(1)中报业绩增速较高的行业,9月表现较好:首先14年中报业绩前5的行业中有12年同时也出现在9月涨幅前五行业之列,中报业绩对9月行业表现支撑力度较强;其次,业绩与涨幅均靠前的行业大多自身产业趋势向上,如2010年保增长政策叠加消费升级下的食品饮料、2011年以旧换新政策推动的汽车、2012年的地产周期下的煤炭、建筑材料、2013年的手游和移动互联网发展的计算机和传媒、2014年的3G网络发展下电信业务开快速增长的通信、2015年互联网、物联网增长下的计算机、2016年供给侧改革下的煤炭,2017年宽带中国政策下走强的通信,2019年自主可控政策下硬科技发展的计算机。(2)TMT行业9月表现受中报影响有限。我们将2010-2023年历年9月TMT行业涨幅在全行业排名与其中报盈利增速排名进行比较,发现TMT行业9月表现受中报影响已较为有限,计算机、电子、通信9月涨幅排名与中报业绩排名之间的相关性系数为负,传媒行业9月涨幅排名与中报业绩排名相关性系数为0.3,较弱的相关性体现中报对TMT行业9月表现影响较为有限。

当前中报披露下,部分周期、消费、科技行业较为占优。截至2024/8/29,全部A股披露率为93.2%,分行业来看:一是部分周期行业表现较强,如农林牧渔、公用事业、石油石化增速高达168.2%、19.8%、11.1%;二是部分消费行业增速较为靠前,如汽车、食品饮料、轻工制造、家电,增速高达19.3%、15.3%、13.6%、8.0%,;三是部分科技行业表现较为靠前,如电子、通信、医药,高达28.9%、7.1%、0.3%。

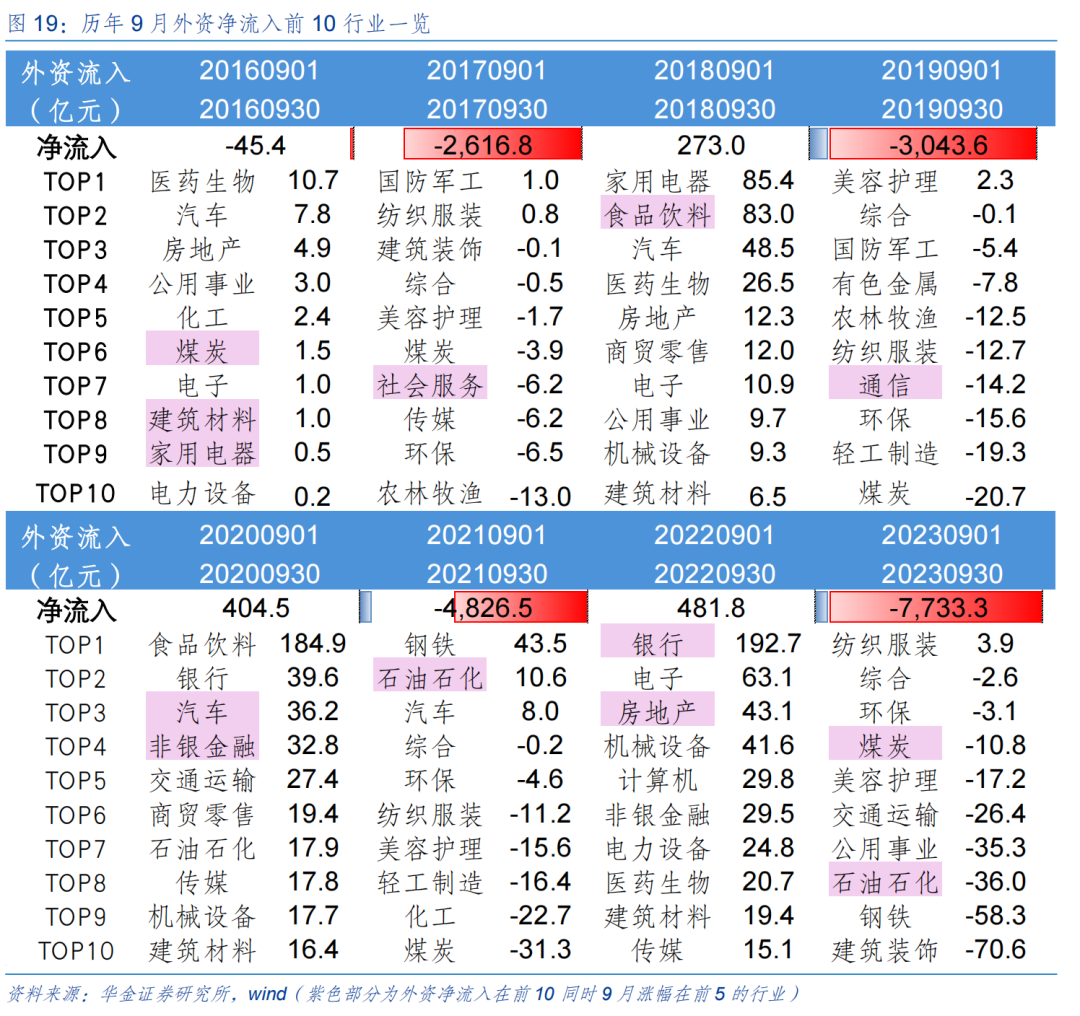

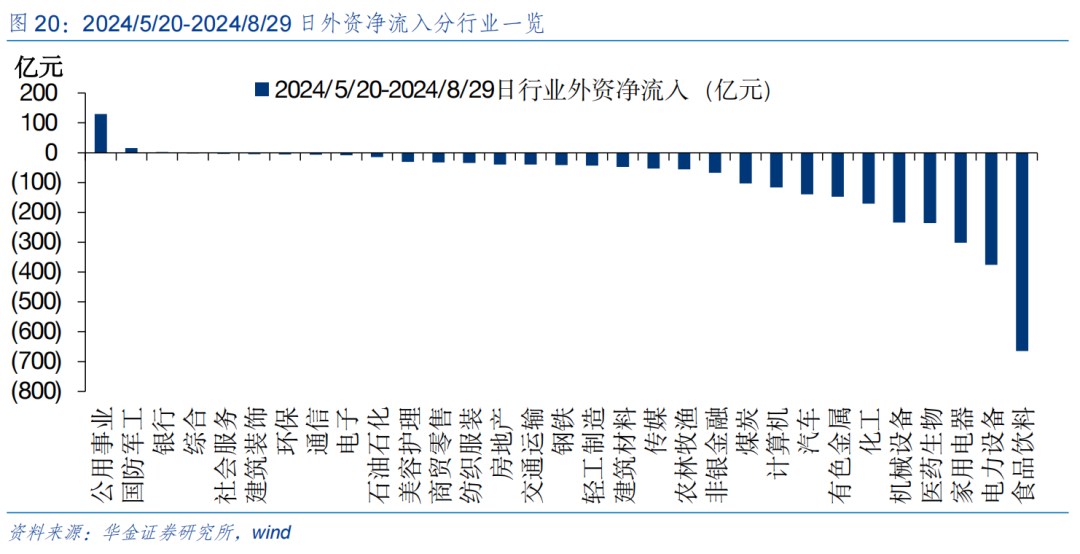

(三)历年9月外资流入对行业表现影响较大

核心资产9月可能有所表现。(1)历史经验上,外资流入较多的行业9月表现相对占优。我们将历年9月外资净流入TOP10的行业与其涨幅进行比较发现:一是外资流入较高的行业9月涨幅较好,自wind有数据的8年来,外资流入排名前5的行业有5年出现在9月涨幅前5之列,分别是2018年9月、2020年9月、2021年9月、2022年9月、2023年9月。二是9月外资净流入多流向核心资产,历年的9月净流入TOP3的行业多集中在以医药生物、汽车、家用电器、美容护理、食品饮料为代表的核心资产。(2)当前来看,公用事业、国防军工、银行行业基金和外资流入较多。一是外资流入方面,2024/5/20-2024/8/29期间,公用事业、国防军工、银行等行业外资流入幅度居前,分别为129.4、15.4、2.0亿元。二是9月看外资可能继续流向核心资产:部分核心资产行业基本面继续改善,如细分行业持续涨价叠加主动补库趋势延续下盈利高增的基础化工行业,新能源车需求端显示回暖、上半年风电发电量高于预期、储能投资增速维持高水平下的电新行业,暑期效应下限额以上企业商品零售额(食品、饮料、烟酒)同比增速维持7.5%高位的食品饮料行业,内外需同步维持高增、库存小幅上升的家电行业。

(四)9月建议继续均衡配置科技、低估值红利和部分消费

关注政策导向和产业趋势上行的TMT。(1)电子方面:一是消费电子方面,9月上旬至中旬苹果发布新款iPhone、AirPods和Watch,华为海思全联接大会将召开,荣耀平板 MagicPad 2、荣耀笔记本电脑 Magic Book Art14 等产品以及多项端侧 AI 创新技术亮相 2024 德国柏林消费电子展,初代AI手机落地下消费电子行业有望迎来催化;IDC指出2024年第二季GenAI手机今年出货量估年增364%,至2.342亿支,市占率达19%。二是半导体方面, SEMI预测预计第三季度集成电路销售额将进一步增长29%,AI带来的端侧换机潮和云端算力建设都推动半导体进入新一轮周期。(2)传媒方面:一是游戏方面,近期国务院发布《国务院关于促进服务消费高质量发展的意见》其中提及提升网络文学、网络表演、网络游戏、广播电视和网络视听质量等新业态发展以及支持电子竞技、社交电商、直播电商等发展;国内游戏市场实际销售收入同比增长2.08%。二是AIGC赋能增强,根据伽马数据《中国游戏产业AIGC发展前景报告》,在中国收入排名前50的游戏公司中约64%已经开始涉足AIGC领域,AIGC赋能游戏应用能力增强。(3)计算机行业:自动驾驶方面,美国通用自动驾驶服务Cruise宣布与Uber达成多年合作协议或与明年登录Uber平台,全球网约车自动驾驶服务进程加速;中国信通院预计到2025年中国智能驾驶汽车市场规模将接近万亿元,监管完善下行业有望快速发展。(4)通信方面:一是算力基建,具有单集群算力规模最大,国产化网络设备组网规模最大,融合分级存储规模最大,国内智能融合分级存储规模最大的中国移动智算中心(哈尔滨)节点超万卡智算集群将于8月30日正式投用,可提供算力6.6EFLOPS,为万亿级模型训练提供高效、稳定的算力底座;工业和信息化部的统计数据显示,智能算力在算力总规模中的比重已超过30%,智能算力未来将保持强劲增长。二是数据要素方面,中国三大电信运营商中已有两家实现了数据资产入表,标志着电信行业在数据资产化方面迈出了重要步伐。

关注景气可能改善的电新和消费。(1)电新行业:光伏方面,硅料供应端本期保持平稳趋势,并且预计八月整体新增供应规模与前期预估环比下降的情况相符。风电方面,1-7月风电新增装机容量2991万千瓦,同比增长360万千瓦,同比增速为13.7%,海风项目积极开展下行业维持较高景气;政策方面,8月21日,国家发展改革委办公厅、国家能源局综合司印发《能源重点领域大规模设备更新实施方案》,方案提出推进风电设备更新和循环利用。电池方面,固态电池产业化进程提速,Natrion宣布获得美国空军两项合同,其中I期合同聚焦于研发低温操作及形变能力的固态锂金属电池;国轩高科已实现车规级全固态电池制备及基础性能验证;鹏辉能源半固态电池和固态电池产品当前处于送样测试阶段;7月我国动力电池销量为62.2GWh,同比增长19.0%,产业需求保持平稳。(2)消费行业:一是社服行业:政策方面,国务院印发《促进服务消费高质量发展的意见》,明确挖掘 餐饮住宿、家政服务、养老托育等基础型消费潜力,激发文化娱乐、旅游、体育、教育和培训、居住服务等改善型消费活力;据航旅纵横,2024年中秋假期国内航线机票预订量超82万张次,比一周前增长约37%,出入境航线机票预订量超37万张次,比一周前增长约10%,季节效应下文旅景点、酒店餐饮在假期催化下有望维持高增。二是食品饮料方面,暑期效应下7月食品制造业产成品存货小幅下降至2.7%,同时限额以上企业商品零售额(食品、饮料、烟酒)同比增速维持7.5%的高位,后续中秋国庆假期叠加提振内需政策发力下消费有望进一步修复。三是纺服行业,纺织服装、服饰业营业收入1-7月累计同比为1.3%,连续4个月回升,待成本压力缓解盈利有望修复。

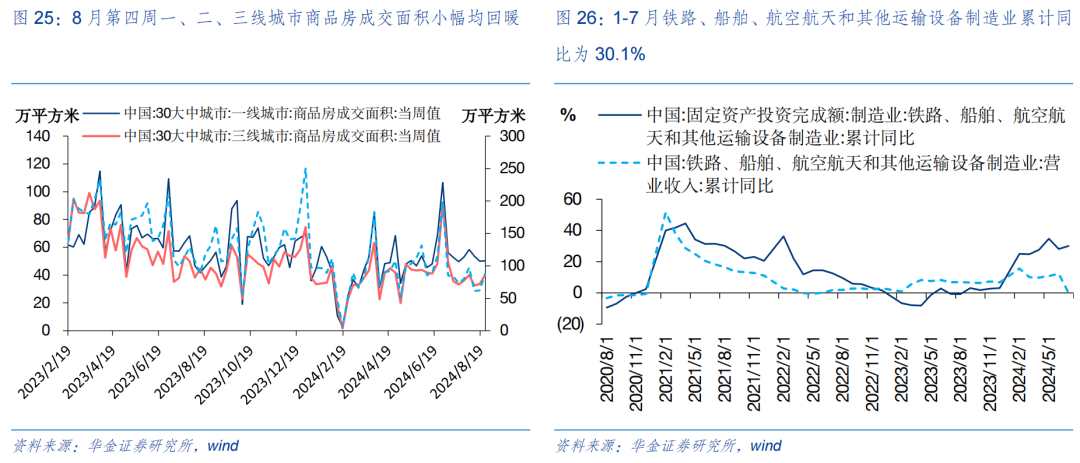

关注低估值红利的建筑、交运、电力、银行等。(1)建筑方面,三中全会及七月政治局会议均明确延续优化供给端融资以及统筹消化存量房和优化增量房,使得地产行业加速去库以及销售企稳,本周30大中城市一、二、三线城市商品房成交面积有所回暖,其中二线城市环比提高40.3%,政策大力放松下购房意愿的提升后续有待观察。(2)交运行业:收入端,1-6月铁路、船舶、航空航天和其他运输设备制造业营业收入累计同比为12.3%,连续2个月收入上升;投资端,1-7月铁路、船舶、航空航天和其他运输设备制造业累计同比为30.1%,较上月增幅扩大;暑运期间铁路客流持续保持高位运行,中秋国庆旺季市场进一步回暖。(3)银行行业:2024年上半年A股公布业绩的上市银行实现了营收和净利润的稳健增长,资产质量总体保持稳定,净息差继续收窄下多家银行仍然宣布中期分红计划,在加强国企央企市值管理以及上市公司高分红倡导下,资产质量稳定注重分红的银行值得关注。

本篇报告相关信息:

证券研究报告:【华金策略邓利军团队-定期报告】

底部区域,九月可能筑底反弹

对外发布时间:2024年8月31日

发布机构:华金证券股份有限公司

报告分析师:

发表评论