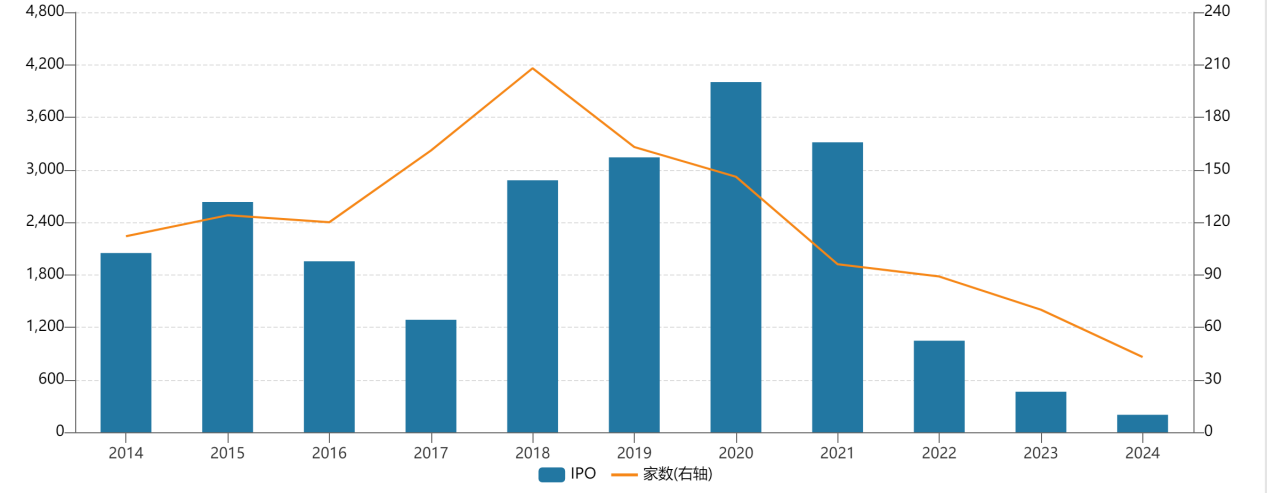

财联社8月31日讯(特约记者 王晨)据港交所数据统计,截至8月23日,港股市场共有43只新股上市,募资金额199.86亿港元。相较去年同期增加了6家,但较208.51亿港元募资金额有所下降。

从近5年数据来看,港股市场IPO数量和募资金额均呈下降趋势。新上市的43家企业,募资金额最大的是茶百道,发售募资净额24.63亿港元,保荐人为中金香港,其次是西锐,发售募资净额13.92亿港元,保荐人同样为中金香港。

今年以来港股市场各机构共保荐52家企业,A股各机构共保荐56家企业,从保荐数量上来看,两地差距不大。从IPO承销规模上来看,港股规模未及A股。

中资投行优势显现

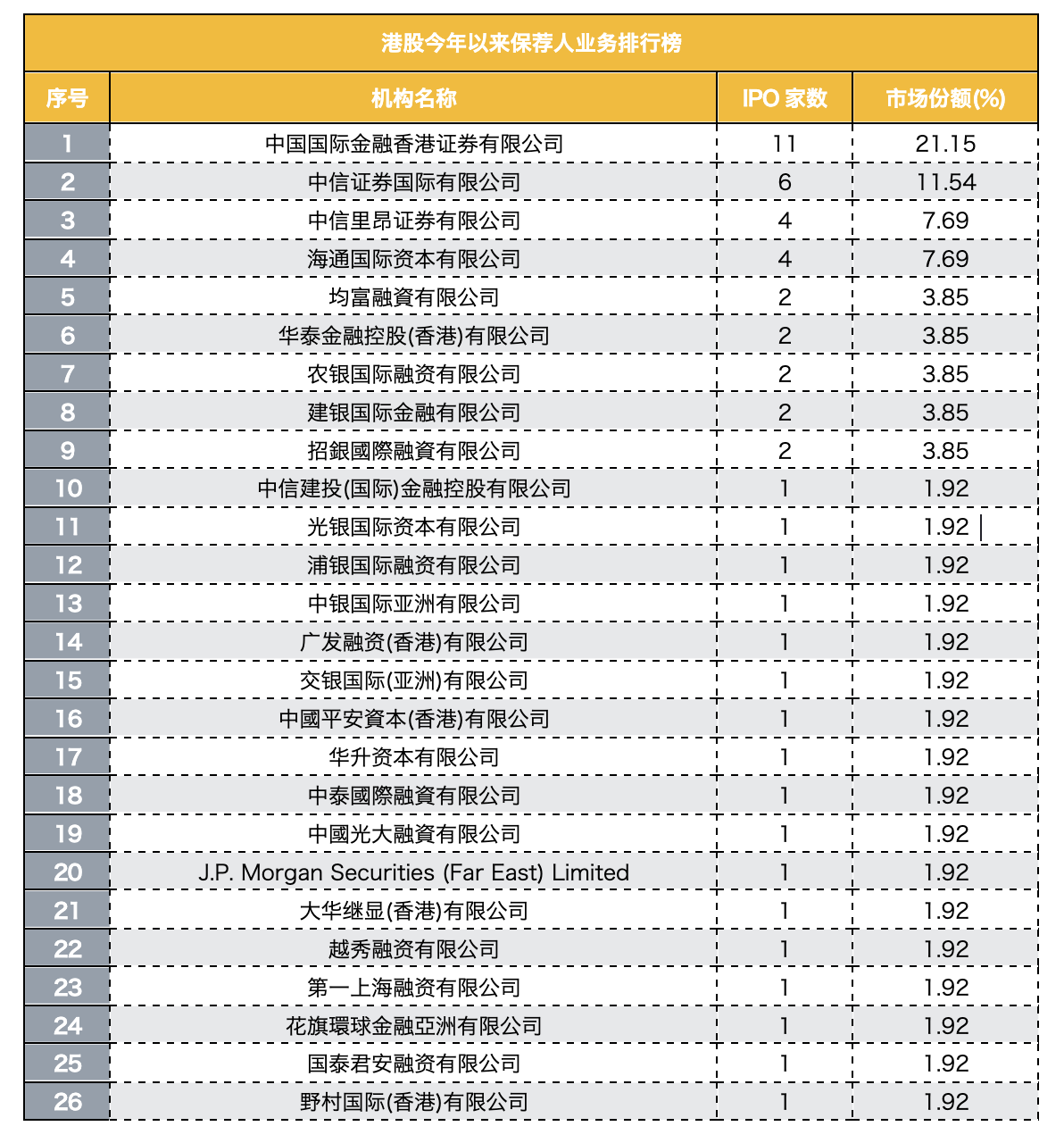

港股IPO承销保荐业务,中资投行显现优势,中金香港更有着绝对的优势。从IPO保荐家数维度看,中金香港今年以来已保荐11家公司,占据市场份额超20%。中信证券国际紧随其后,共保荐6家,市场份额占比11.54%。中信里昂证券为中信证券全资境外子公司,共保荐4家。海通国际共保荐4家,市场份额占据7.69%。华泰香港共保荐2家,市场份额3.85%。中信建投国际、广发、平安香港、中泰国际、国泰君安融资各保荐1家。

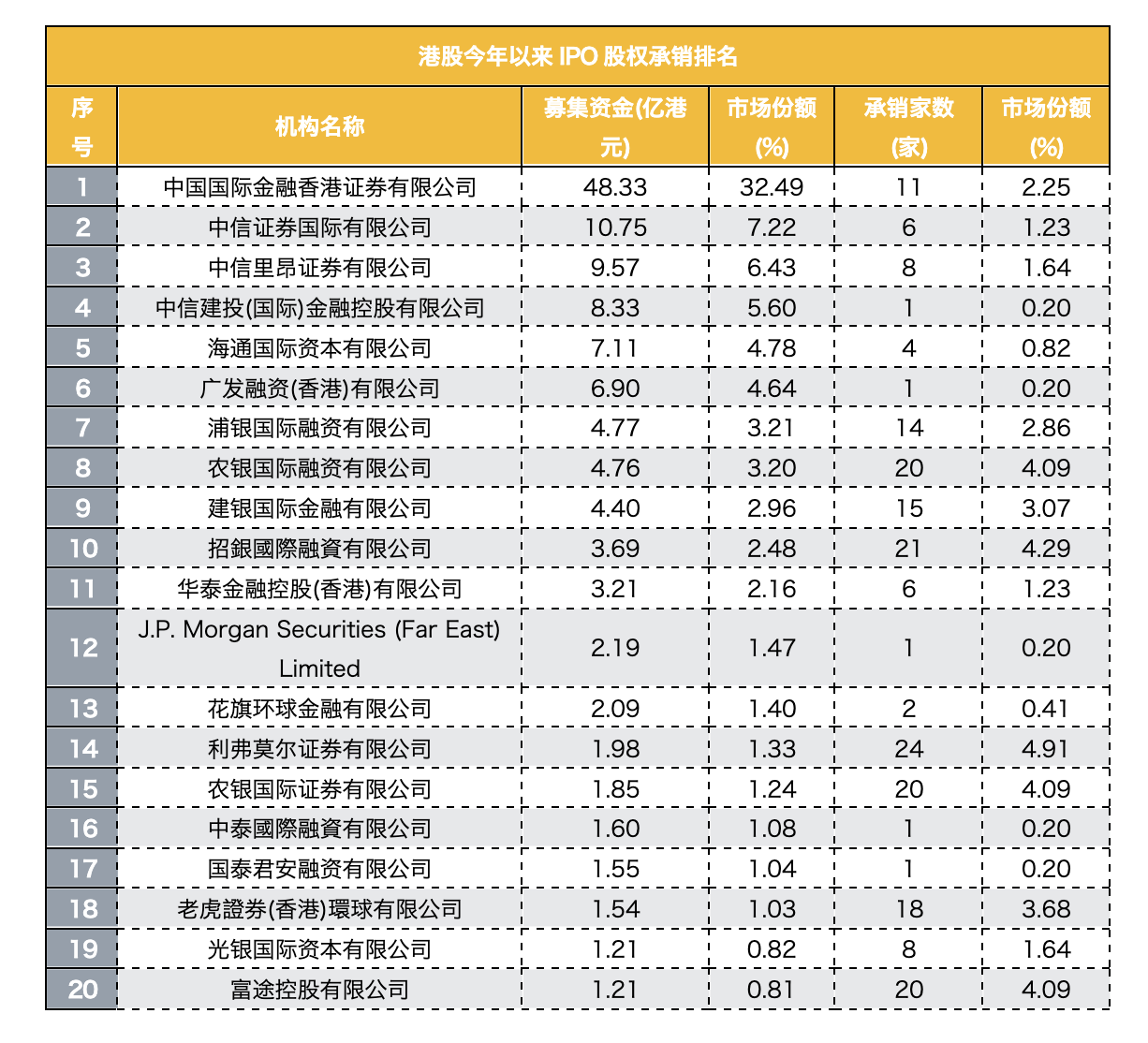

从IPO股权承销规模排名上来看,中金国际依然稳居首位,承销11家,首发募集48.33亿港元,市场份额占比32.49%,断层领先。中信系子公司也展现出较强的承销能力,中信证券国际承销6家,共募集10.75亿港元,排名第2,中信里昂证券承销8家,共募集9.57亿港元,排名第3。中信建投国际虽然承销家数少,但是承销规模大,一单即达到8亿港元。海通国际资本共承销4家IPO,募资金额7.11亿港元,排名第5。华泰香港共承销6家IPO募资3.21亿港元,排名第11。

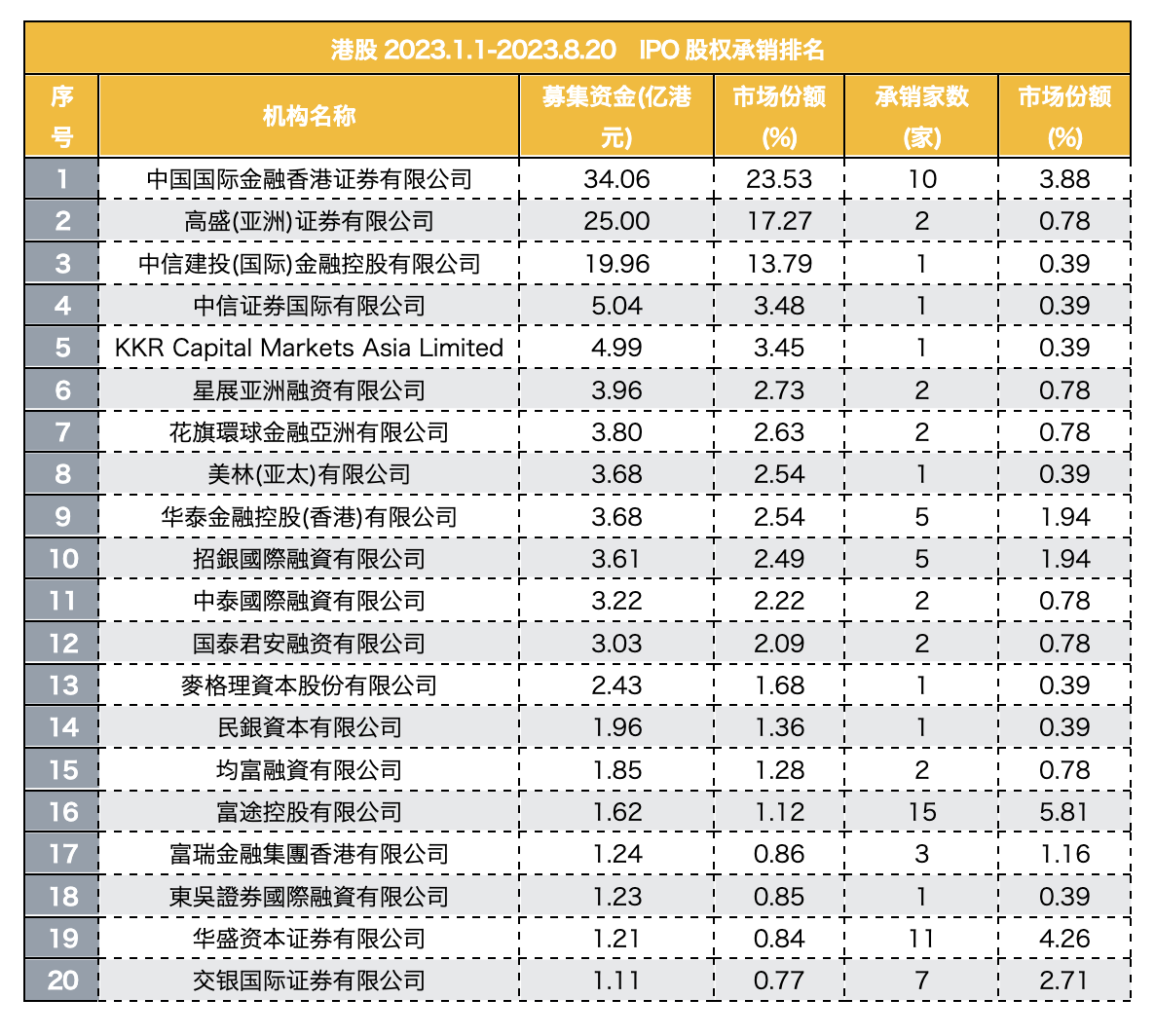

时间维度上纵向对比,去年同期,IPO承销规模依然是中金国际遥遥领先,今年中金的承销数量和承销规模均有所增加,市占显著提升。券商系投行发挥依然稳定,中信证券、中信建投、华泰证券均在港股IPO承销市场占有一席之地。海通国际更是从去年的未进前20名今年一跃上升至第5名。华泰香港相较于去年IPO承销家数和募资金额基本与去年持平。

外资投行退出C位甚至消失

今年,外资投行在港股IPO市场虽占据一定市场份额,但并未展现出较强的竞争力。摩根大通、花旗、野村国际分别保荐1家。港股IPO股权承销排名中,外资投行均在10名以外,摩根大通、花旗、利弗莫尔分别排名第12、13、14名,共募资6.26亿港元,募资规模在全市场仅占4.21%。

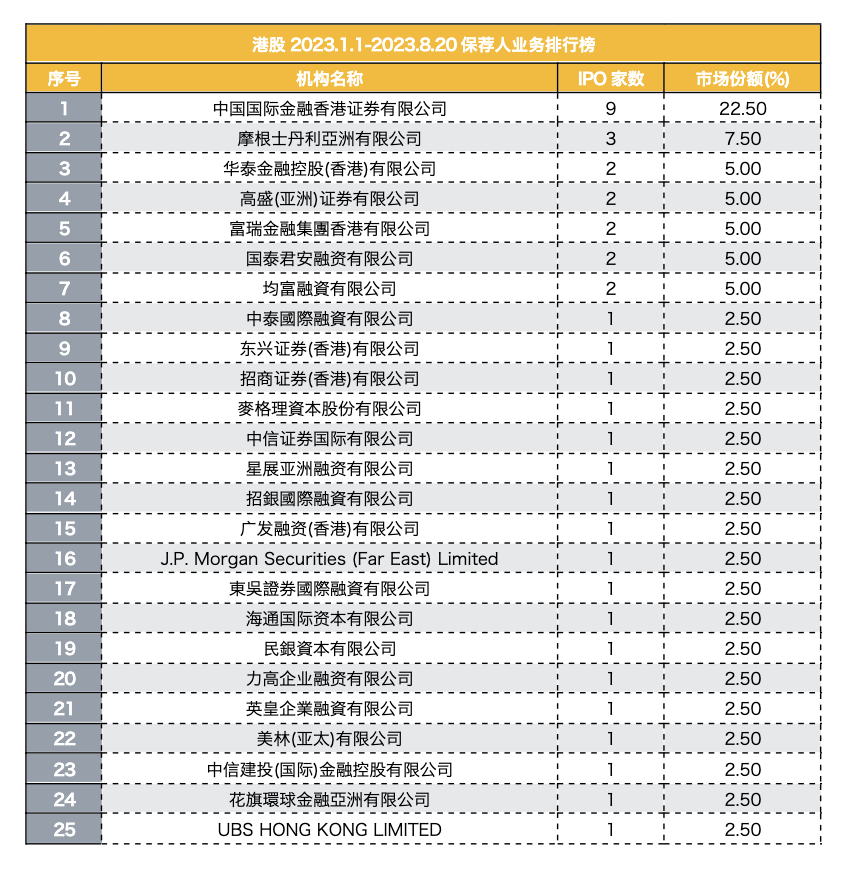

与去年同期相比,外资投行保荐数量整体有所下降。去年同期,摩根士丹利共保荐3家,在保荐机构中排名第2。高盛证券共保荐2家,在保荐机构中排名第3。麦格里资本为澳大利亚麦格里集团子公司,共保荐1家。星展亚洲、摩根大通、美林亚太、花旗、UBS等各保荐1家。

而今年的保荐机构排名中,许多外资机构的身影消失了,仅有摩根大通、花旗、野村国际仍在榜,摩根士丹利、高盛证券、麦格里资本、星展亚洲、美林亚太、花旗、UBS等机构暂未有保荐项目。

外资机构承销格局同样发生大变化。去年同期IPO股权承销排名第2、募资金额15亿港元、市场份额占比17.27%的高盛证券,今年已消失在承销排名前20的榜单中。KKR资本去年1-8月募资金额排名第4,今年同样未进前20名。出现此种情况的还有星展、美林、麦格里资本等机构。外资投行在香港IPO的影响力似乎正在逐渐减弱。

银行系投行发力

银行系投行今年纷纷发力,在港股IPO保荐业务中占有一席之地。今年以来,农银国际、建银国际、招银国际各保荐2家,光银国际、中银国际、浦银国际、交银国际各保荐1家。而去年同期仅有招银国际一家有保荐项目,今年农银国际、建银国际、光银国际、中银国际、浦银国际、交银国际均在IPO保荐业务上取得了进展,为香港股市带来了活力。

再看IPO承销数据,银行系投行承销家数多,招银国际承销了21家IPO,农银国际承销了20家,港股今年近一半的IPO被这两家机构承销。建银国际承销了15家,浦银国际承销了14家,光银国际承销了8家。尽管承销募资规模与证券公司相比有差距,但从承销数量上看,银行系投行在股权承销市场上展现出了较高的活跃性,在香港IPO市场承担着重要角色。

相较于去年,银行系投行在IPO承销市场影响力也显著增强。去年同期,银行系投行仅3家上榜前20,分别是招银国际、民银资本和交银国际:招银国际共承销5家IPO,募集资金3.61亿港元,排名第10;民银资本承销1各个项目共募集资金1.96亿港元,排名第14;交银国际共承销7个项目,募集资金1.11亿港元,排名第20。而今年,银行系投行IPO募资规模和承销数量大幅增加,浦银、农银、建银成长尤为迅速。

中金香港IPO有绝对优势,中信两市综合实力强

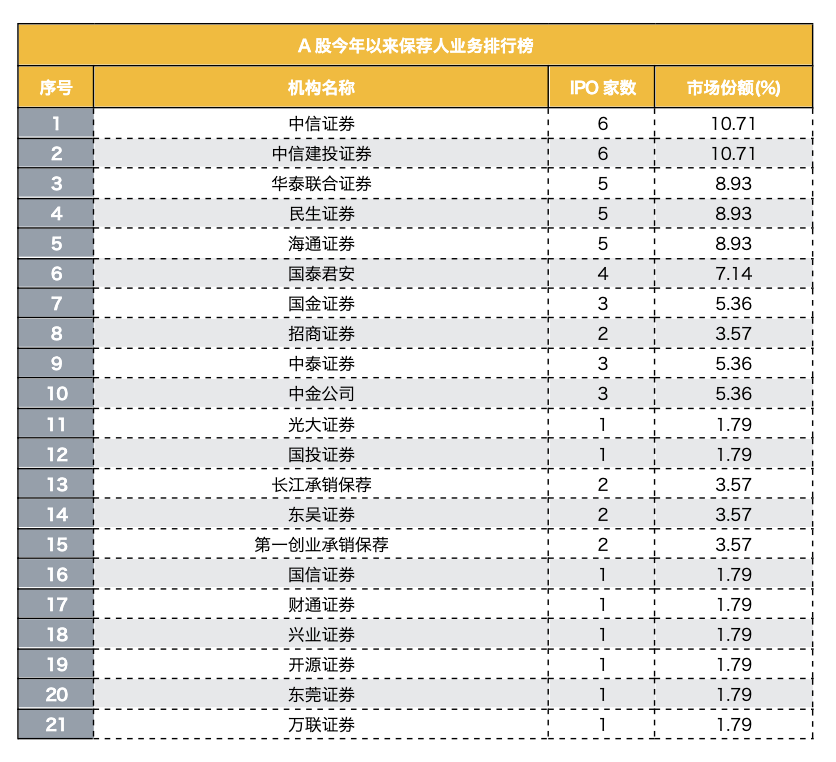

A股保荐数量排名较高的机构分别是:中信证券,中信建投,分别保荐6家;华泰证券、民生证券,分别保荐5家。中金公司保荐3家,排在第10位。对比来看,中金公司在香港有着更强的保荐能力,保荐数量和承销金额都遥遥领先。中信证券在A股和港股都有着较强的保荐能力,IPO综合实力强。

与A股相比,从总的募资规模上来看,A股IPO募资规模依然高于港股。A股IPO承销规模最大的中信证券,共承销6家公司,募资65.76亿元,占据17.73%的市场份额。中信证券在A股和港股市场都展现出较强的承销保荐能力。华泰联合证券排名第2,共承销5家IPO,募集资金59.13亿元。民生证券共承销5家,募资37.67亿元,排名第3,民生证券在港股市场还未有布局。而中金公司A股市场共承销4家,募资16.71亿元,市占4.24%,排名第10,相比之下,中金在港股市场的承销保荐能力更强。

同时,记者还关注到,在中国的合资或独资券商未能进入承销保荐前20名。今年以来,外资全资券商正加速在华业务布局,随着其在华业务的拓展,未来或将改变A股IPO承销保荐业务格局。

港股IPO行业格局变化大,软件与服务行业爆发式增长

港股IPO行业格局也发生了较大的变化。从IPO股权承销行业来看,港股IPO主要集中在软件与服务行业,其次是食品、运输、制药生物科技等。去年同期,港股IPO主要集中在食品饮料、医疗保健、制药生物科技、软件与服务等行业。

今年,港股市场软件与服务行业IPO爆发式增长,数量从去年的4家增长为今年的14家,募资规模更是从122.92百万港元增长到63.19百万港元,市场占比高达43.21%。材料行业IPO显著增加,IPO数量从1家增加至3家,募资金额也从1.54增加到9.80百万港元。

食品与主要用品零售行业IPO下降显著,融资金额从49.9百万港元下降到24.63百万港元。医疗保健设备与服务IPO保荐数和承销规模均有所下滑。制药、生物科技与生命科学行业IPO数量和融资金额与去年基本保持持平。

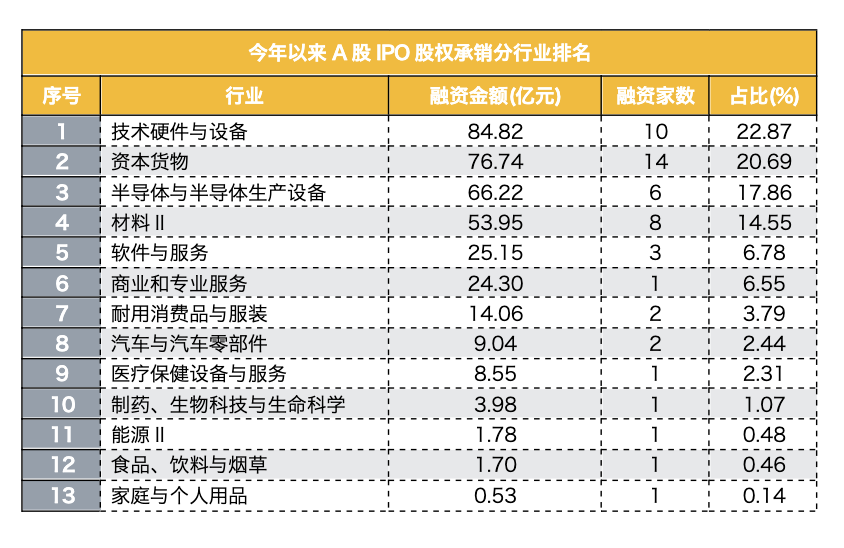

与港股相比,A股主要集中在技术硬件与设备、半导体、材料等行业。可以看出,半导体与半导体生产设备、技术硬件与设备等领域,赴港上市的企业较少。

发表评论