表现最佳的新兴市场债券投资机构正在重新调整头寸,因为几十年来最受期待的美国降息前景,为今年遭受近150亿美元资金外流冲击的一个资产类别带来了新动力。

诸如PIMCO(品浩)、路博迈和Grantham Mayo Van Otterloo & Co.(GMO)正在关注本币债券,并选择厄瓜多尔和阿根廷等国家的改革题材,他们表示这些国家将从美联储降息应为风险资产带来的利好中受益最大。

“你必须得挑挑拣拣。如果你只是持有当地货币债券而不进行对冲,那么你将承受这个指数的全部波动。”PIMCO新兴市场债券主管Pramol Dhawan说。他对投资级债券立场为低配到中性,对“部分高收益率债券”和长期本币资产持高配立场。“这将是一个行之有效的投资组合架构。”

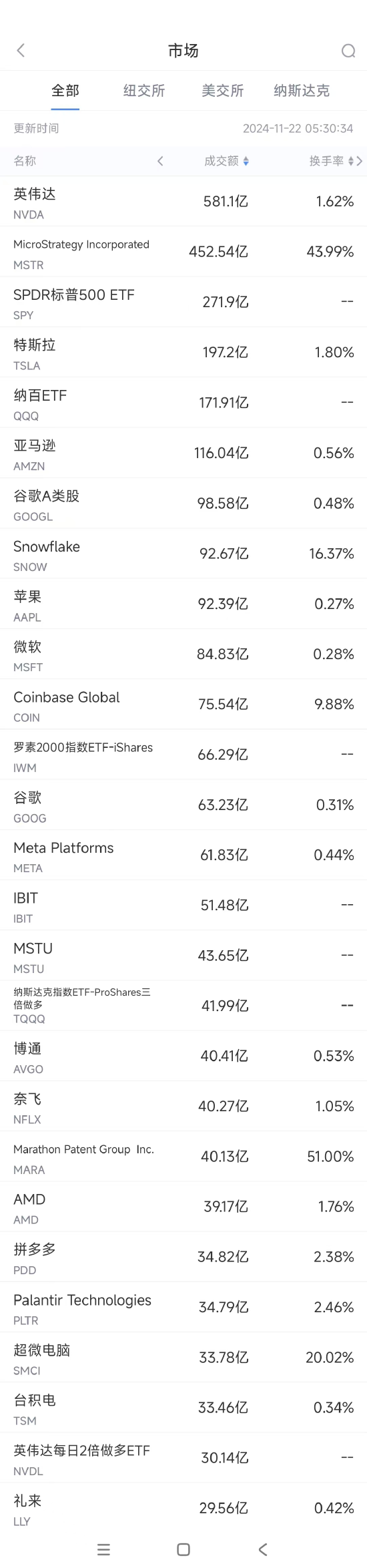

由于全球经济的不确定性和地区冲突扰乱了乐观预期,新兴市场一直深陷波动之中。一个新兴市场股票指数今年以来上涨约14%,落后于标普500指数26%的涨幅。最近墨西哥比索暴跌、巴西雷亚尔大幅波动,当地市场陷入困境、全球套息交易大举平仓,让投资者手忙脚乱。

即便如此,来自GMO、路博迈和PIMCO的基金过去一年的表现仍超过90%的同行,回报率超过16%,而彭博追踪的71支持有新兴市场债券的基金平均回报率超过12%。他们的胜出部分原因是今年拉美高收益主权债券大幅上涨,但随着价格变得更加公允,这一涨势势将放缓。

市场预期随着美国利率下降,更多资金将流入新兴市场,因为新兴市场为投资者提供更高回报。由于全球融资环境紧张和地缘政治冲突,发展中国家债券已连续第三年出现资金外流。PIMCO的Dhawan表示,美联储降息将引发多米诺骨牌效应,促使新兴市场央行效仿,并可能导致大量资金涌入当地市场。

随着美联储明确暗示9月降息,市场转变已经开始显现。数据显示,过去一个月是新兴市场国内债券今年表现最好的一个月,回报率超过2.3%。过去一年里发展中国家本币债务回报率只有美元债券的一半左右。

Dhawan表示,即使在美元升值的背景下,本地市场也一直是一个表现相当强劲的交易策略。他青睐土耳其和南非的本地债券和货币,以及拉丁美洲的长期利率产品。“如果在新兴市场外汇市场进行了很好的多元化投资,那么这一直是一种相当赚钱的交易。”

在GMO管理着61亿美元新兴市场债券的Tina Vandersteel也呼应了这一观点,看好多米尼加共和国、乌拉圭、埃及和尼日利亚的当地资产。

“本地市场仍然有很大的相对估值优势。”她说。

发表评论