炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

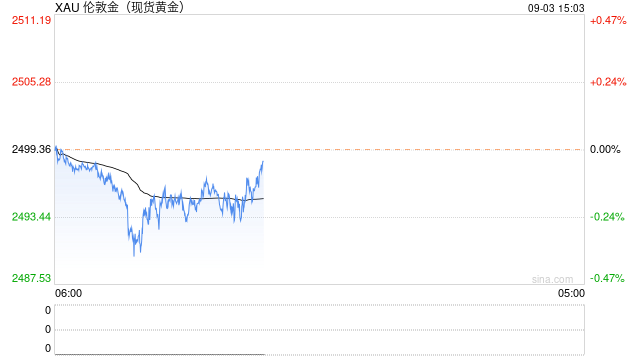

本周,市场开启9月行情交易。在9月的首个交易日(9月2日),伦敦黄金现货、COMEX黄金期货价格涨跌不一,其中前者失守2500美元/盎司关口,下跌0.14%。

自8月20日创历史新高之后,伦敦黄金现货、COMEX黄金期货价格均展开高位震荡。在金价表现亮眼以及美联储降息时点临近的背景下,全球金融圈格外关注近期黄金市场表现,而黄金市场素有“九月魔咒”一说,今年9月会否不一样呢?

黄金市场的“九月魔咒”

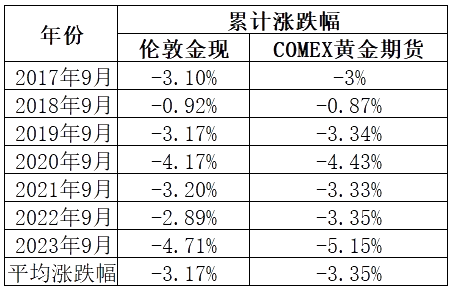

Wind数据显示,从2017年开始,每年9月国际黄金价格均会出现下跌,至今已持续7年,这也被称为黄金市场的“九月魔咒”。

从近7年的9月金价表现来看,不论是伦敦黄金现货,还是COMEX黄金期货,9月平均价格跌幅均超3%。

逢“九”必跌,原因是什么?

东证衍生品研究院宏观策略首席分析师徐颖表示:“9月黄金市场表现较差可能与海外交易员休假期间调整资产配置策略的操作相关。”黄金作为防御资产,通常会在股市表现偏弱期间获得资金青睐,但随着市场风险偏好的反转,黄金价格便会迎来回调。

此外,从货币政策环境来看,徐颖表示,9月通常会举办美联储利率会议,美元指数存在季节性走强情况,也会影响黄金价格走势。

一德期货贵金属分析师张晨介绍,9月之前,交易员面临传统假期,金融市场交投不活跃,假期前构建的投资组合一般在假期归来后的9月面临兑现的选择,黄金头寸作为资产配置的重要一环,也会相应地存在一定的抛售压力。

张晨表示,近7、8年间,除去2019年-2020年部分时间处于宽松周期外,其余年份均处于美联储紧缩进程中,抑或由松向紧的过渡阶段,因此8月末举办的杰克逊霍尔全球央行年会,也会相应地释放偏紧或偏谨慎的政策基调,进而令金价阶段性承压,这也是导致近年来黄金市场出现“九月魔咒”的因素之一。

今年黄金市场有何特点?

就今年以来黄金市场表现来看,截至当地时间9月2日收盘,伦敦黄金现货、COMEX黄金期货价格分别报2499.36美元/盎司、2531.70美元/盎司,年内累计涨幅均超20%。

从盘面走势来看,年初以来,黄金市场呈现两波显著的上涨行情。第一波上涨行情始于今年3月,以伦敦黄金现货表现来看,价格一度由2043美元/盎司附近升至2450美元/盎司一线。徐颖表示,3月开始,国内资金做多黄金情绪持续升温,主要是基于对美国和中国的财政刺激预期,叠加货币政策环境宽松,流动性充裕情况下,贵金属和有色金属等商品价格轮动上涨。

第二波上涨阶段即7月初至今,期间伦敦黄金现货价格从2327美元/盎司附近一路飙升至历史新高2531.67美元/盎司。张晨表示,这波金价上涨行情主要是受海外资金推动,做多黄金主要为对冲美国经济下行风险以及“抢跑”即将到来的美联储降息。

“在此阶段,降息预期逐步发酵。当前美联储观察工具显示年内剩余时间累计定价100bp的降息幅度,远超6月点阵图25bp的水平。因此,美联储降息预期发酵主要对下半年金价上涨起了明显的推动作用。”张晨说。

徐颖也表示,虽然美联储降息交易逻辑一直影响着金价走势,但真正反映降息的行情是在7月和8月期间。

“九月魔咒”会否重现?

美联储主席鲍威尔在8月末举办的杰克逊霍尔全球央行年会上表示,降低利率的时候到了。这或许意味着,美联储即将启动降息。

张晨表示,考虑到2022年开始的美联储加息周期,以及即将到来的降息周期,均存在着市场预期“抢跑”的特征,加之当前美国经济总体稳健未现衰退迹象,本轮降息类型应更偏向于预防式降息。

回顾20世纪80年代以来美联储的9轮降息,张晨将降息分为预防式降息和应对危机型的降息两种类型。而根据历史情况来看,预防式降息通常对应的是降息空间小,持续时间短,单次降息幅度有限,对金价提振作用相对较小。

张晨表示:“预计两周后举办的9月联邦公开市场委员会(FOMC)会议上美联储降息25bp的概率偏大,对金价的提振作用可能有限。不过,一旦降息超过25bp,有望凭借预期差进而对金价形成短期提振。”

徐颖认为,目前市场对于降息预期的交易已经非常充分,9月降息25bp预期已经完全反映在价格中,待降息靴子落地后,如果美联储点阵图没有引发市场更激进的降息预期,黄金市场短期将面临利多出尽的回调风险,利率会议前的美国8月非农就业报告和CPI数据也会加大市场波动。整体而言,今年9月黄金市场表现可能会偏弱。

九月之后,金价怎么走?

虽然美联储降息预期交易以及地缘局势风险等因素,一度助推今年黄金价格迭创历史新高。不过,短期来看,金价似乎缺乏进一步的上涨动能。

在张晨看来,首次降息后的金价走势,则要回归到美国经济基本面及美联储采取的后续政策应对上。如果降息后经济如预期般实现“软着陆”,则对于金价走势相对不利,但若降息未能阻止经济“硬着陆”,则后续美联储势必会加大降息力度以提振市场信心,降息幅度的扩大、周期的延长以及速率的提升,或将令金价更为受益。

徐颖则认为,短期来看,金价在升至高位后恐将面临回落风险,尤其是国内黄金在人民币升值以及实物需求减弱的背景下,出现折价外盘的情况,即表现弱于外盘。不过,中长期来看,随着美国经济进一步走弱以及美联储降息周期的开启,年末金价表现可能会更强,预计今年剩余时间内金价可能会呈现先抑后扬走势。

发表评论