交易法门Pro

1、悲观情绪

近期商品市场在一篇悲观氛围下不断创新低,之所以跌的毫无脾气,主要是宏观与产业共振向下,尤其是内盘定价品种表现更为明显。

从产业角度来看,商品的需求很差,表现在几个方面:第一,好多品种的仓单都创了历史同期高位,现货市场卖不动了,只能通过期货市场来卖了;第二,好多品种进入交割月前一天都大跌,说明多头真正的接货意愿不足,而空头交货意愿更强;第三,进入交割月后,好多品种都开始贴水交割了;第四,好多商品都进入了利润亏损阶段,开始主动让利降价去库。

从宏观角度来看,每当国内公布相关宏观数据之后,基本上商品在次日开盘就会立马大跌,例如,每月1日公布的官方PMI数据不及预期时,商品创了近3个月来最大单日跌幅;例如,每月9日公布的cpi和ppi数据不及预期时,商品同样会陷入通缩预期而开始大跌;例如,每月10-15日公布的金融统计数据公布之后,M1数据的惨淡、社融不及预期等等,同样会导致商品开始加速暴跌。过去几次商品大跌都是从国内宏观数据公布之后开始的。

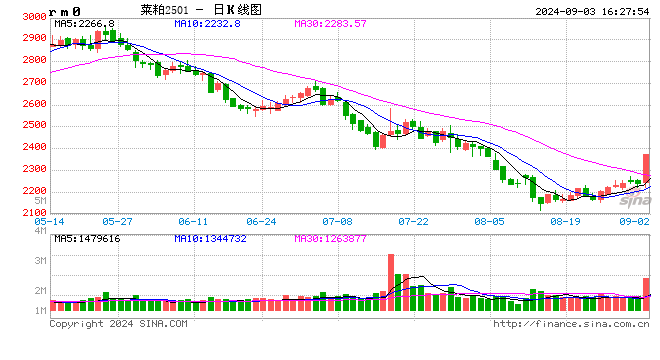

在这种宏观与产业共振向下的背景下,本来商品并没有太多向上的驱动,结果今天上午菜系突然大涨,给冰冷的商品市场带来了一丝丝温暖。

2、事件驱动

事情的起因则是因为加拿大率先对我国电动汽车采取单边歧视性关税措施,我们出于反击,对加拿大进口菜籽进行反倾销调查。然后菜粕和菜油就突然开启了暴涨!

这让我想起了2019年菜油的行情,当时是因为孟晚舟事件,导致中加关系紧张,从而引发了菜油的暴涨。当时的菜油和现在的菜粕基本面类似,都是一样的烂。

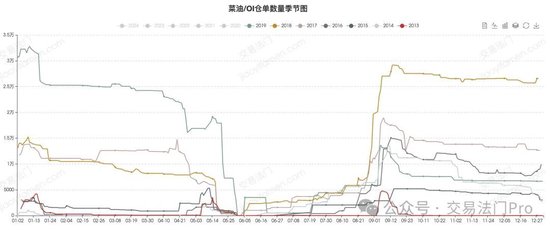

当时菜油的基本面可以总结为高库存+高升水+高仓单,因为菜油5月合约是仓单强制注销的合约,而当时菜油的仓单又是历史最高水平。按照常规的交易经验,OI1905合约是历史高仓单,又是仓单强制注销的合约,还是高升水,要么单边去空05合约,要么去做OI59反套。

(2019 年菜油历史高仓单)

因为加拿大在华为孟晚舟事件上的做法,导致了我国强烈不满,商务部吊销了世界最大油菜籽出口商对华许可证,当然是一家加拿大公司,从而导致加拿大菜籽无法出口到中国,中国企业也不能进口加拿大菜籽了。

随后,菜油就开始了暴涨模式,作为当时还在做OI59反套的话,直接被拉爆了,原来比较好用的交易框架,在这种突发外生变量的作用下,都失效了。

因为大家预期未来短期不会进口菜油了,所以本来历史高仓单+仓单强制注销的05合约,正常应该是空头交货意愿远大于多头接货意愿,05应该会大幅下跌的,但因为这事之后,市场接货意愿明显增强,因为后面菜油就进不来了,就开始抢货抢仓单,盘面上涨,并且开始走正套。

所以,一起做空菜油,或者做菜油反套的交易者,无一例外全部被团灭。记得后面,菜油好像还走出了一波十几连阳,当时大家都在调侃说,期货走出了庄股的走势。

今天菜油的暴涨同样源于事件驱动,是商务部对加拿大菜籽进行反倾销调查,上次商务部是直接吊销了世界最大菜籽出口商(一家加拿大公司)的对华许可证,所以,区别在于上次是实打实地限制了加拿大菜籽对我们的出口,这次感觉是先敲打一下,看加拿大那边的表现,你要是态度服软,取消歧视性关税,那我们这个调查估计也没啥,如果加拿大继续发狠话,那估计下一步商务部要采取实质性的措施了。

3、行动至上

对于这种行情的驱动来自于外省变量的事件驱动,如果等你彻底想清楚、看明白的时候,机会也就错过了。

所以利弗莫尔特别强调,一个投机交易者要树立行动至上的观念,在机会到来时,最重要的是把握机会,及时行动,而不是因为不清楚涨跌的原因而纠结犹豫,错失良机。

他说,作为股市投机客,想要敏锐的把握机会,我们没必要纠结于涨跌的原因,只需要根据股价的波动和自己的读盘经验来及时下注即可。因为股价涨跌所以有原因,但是对于无法知晓内幕信息的人而言,原因总会比机会迟到很久。

对于这种突然起来的事件驱动,要结合自己的读盘经验,先参与进去,然后再去研究事件的可持续性以及影响。如果你先去研究,等你搞明白了,行情价格早就变了,你又上不了车了。

这种事件影响是动态的,取决于时间双方后续的谈判变化,在最终没有确定之前,市场的趋势就是一切,因为市场有预期在,这种预期又无法证伪,同时市场也走出来符合预期的趋势,这个时候都是资金市,是资金阶段性的共识。

所以,现在没有人能判断这个东西对菜粕或者菜油的基本面影响有多大,因为你都不确定调查会不会持续,后面会不会有啥实质性的结果,加拿大那边会不会改变措施,这个都是不确定的,都是走一步看一步的。

从交易的角度来讲,图形启动了,有消息配合,先干进去再说,有利润就先拿着,没利润或者情况不对就先撤。期货和股票不一样,期货T+0交易,大胆带止损敢追,因为你当天不对可以止损出来;股票T+1交易,那种打板的开板我都不敢追,真怕追错了挨了一个天地板。

按照上一次中加关系紧张的情况来看,孟晚舟事件是发生在2018年的下半年,后面商务部取消加拿大公司对话出口许可证是在2019年3月,就是前面各种交涉不管用,后面就直接采取实质性措施了。

这次的反倾销调查,感觉也是一个类似于先看看加拿大那边有没有意识到问题的严重性,从而采取一些不救措施,如果加拿大那边一意孤行,估计后面我们真的会采取实质性措施去制裁加菜籽的出口了。

4、持仓集中度

菜粕一直是今年的话题品种,前段时间因为菜粕的持仓量创了历史之最,好多媒体喊话说要逼仓外资,结果不断没有成功,反而菜粕继续下跌创新低。

想不到这次事件驱动又给空头席位上的乾坤和摩根大量持仓来了当头一棒,两个席位20多万手持仓,要是砍仓的话,行情的幅度可能也不小。

类似的情况,其实在过去一两年也发生过,只不过持仓的席位不是摩根和乾坤,而是国泰君安。疫情之后国泰君安席位上好多品种都是大量的空单,净空单排名基本上都是国泰君安席位上大量领先。

那些品种也都是基本面比较差,价格比较低,持仓非常巨大,但最后行情都出现在了国泰席位空单集中砍仓上涨的行情,国泰砍得差不多了,行情基本上也反弹结束了。

这种应该属于对手盘博弈行情了,因为基本面并没有发生特别大的改变,就是因为当时持仓过于集中,肯定是超仓了,而多头相对比较分散,利用阶段性的宏观或产业利好,或者利用期货的限仓规则,都能把对手盘给拉的砍仓一波。

如果反倾销调查之后,没有实质性的行动的话,外资的这20万手持仓可能问题不大。如果后面采取了实质性的措施限制加拿大菜籽进口的话,那外资这20万手的持仓这么集中就有点危险了。

不过,我还是觉得搞油比粕好,毕竟油的保存周期比粕更长一些,但油的对手盘可能没有粕这么集中,持仓也没有粕这么大。在不确定后续事态发展情况下,自身又获利颇丰的情况下,感觉外资席位最好的策略是先减空单,等后续确定之后再进一步行动。

如果后面采取实质性措施了,自己的空单也在不断减少,避免了更多的损失;如果后面双方和解了,又可以把之前低位减掉的空单再加回来。

因为,对于这种持仓集中度过高的席位,从以往的经验来看,对于突发事件要敏感,过去国泰君安席位上认为基本面不变,所以仓位上的处理不够灵活,所以经常因为持仓过于集中而被爆拉,外资在这方面相对灵活一些。

发表评论