期权振幅分析是期权交易中的一个关键技术指标,它涉及到期权价格波动的幅度和频率。通过对期权振幅的深入分析,交易者可以更好地理解市场动态,从而做出更为精准的交易决策。本文将详细介绍期权振幅的概念、计算方法及其在实际交易中的应用。

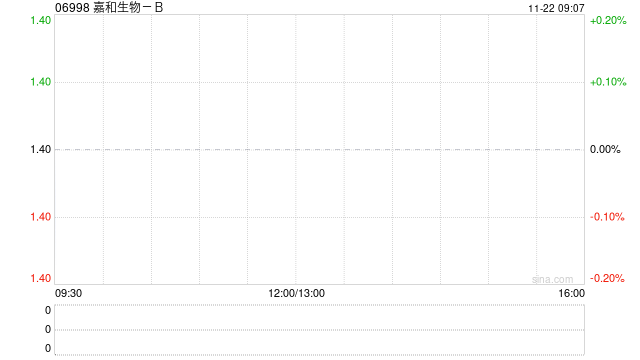

首先,期权振幅是指期权价格在一定时间内的波动范围。它通常通过计算期权价格在特定时间段内的最高价与最低价之间的差值来衡量。期权振幅的大小可以反映市场对该期权的关注程度和预期波动性。

计算期权振幅的方法相对简单,但需要收集一定时间内的期权价格数据。具体步骤如下:

时间段 最高价 最低价 振幅 1天 1.20 1.00 0.20 1周 1.30 0.90 0.40 1个月 1.50 0.80 0.70在实际交易中,期权振幅的分析可以帮助交易者识别市场趋势和潜在的交易机会。例如,当期权振幅较大时,表明市场对该期权的波动性预期较高,交易者可以考虑进行波动性交易策略,如买入跨式或宽跨式期权。相反,当期权振幅较小时,市场预期波动性较低,交易者可以考虑进行更为保守的交易策略,如卖出期权以获取时间价值的衰减收益。

此外,期权振幅的分析还可以帮助交易者评估期权的风险水平。高振幅通常意味着高风险,因为期权价格可能会在短时间内发生大幅波动。交易者在制定交易计划时,应充分考虑期权振幅的影响,合理设置止损点和目标收益点,以控制潜在的风险。

总之,期权振幅分析是期权交易中不可或缺的一部分。通过对期权振幅的深入理解和应用,交易者可以更好地把握市场动态,优化交易策略,从而在复杂的期权市场中获得竞争优势。

发表评论