炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:源达

投资要点

2024H1申万电子行业营收同比增长17.27%,在31个申万一级行业中增速位居第一。2024H1申万电子行业归母净利润同比增长39.26%,在31个申万一级行业中增速位居第四。从2024H1看,受益下游需求复苏、库存消化及新品发布,显示面板、电子元器件、消费电子和半导体等行业都有明显增速。2024Q2申万电子行业营收同比增长18.87%,在31个申万一级行业中增速位居第一位。2024Q2申万电子行业归母净利润同比增长29.69%,在31个申万一级行业中增速位居第四位。从季度营收增速看,电子行业复苏趋势加强,处于周期上行通道中。

从2024Q1&2024Q2电子行业子版块经营情况看,多数板块营收和盈利情况均有明显改善。其中半导体、元件、光学光电子和消费电子板块经营表现亮眼。从盈利能力看,2024Q2数字芯片/模拟芯片设计、印刷电路板、面板和光学元件子版块的归母净利润同比增速表现优异。而2024Q2分立器件、集成电路封测、光学元件和电子化学品板块的经营性现金流量同比增速好转显著。

2024年电子行业有望受益国产替代和顺周期机遇:1)国产替代:半导体产业链自主可控意识不断提高,并叠加周期复苏,制造产业链将充分受益。建议关注受益行业复苏的中游制造端及国产替代动力强的上游供应端。2)新周期起点:2024年消费电子和面板行业下游需求持续好转,库存水平降低,行业进入上行周期,带动消费电子、光学光电子及元件行业公司增长。2024年下半年苹果新品及新款折叠屏手机发布有望提振消费电子行业购买力。

风险提示

市场复苏不及预期;行业竞争格局恶化;新品市场反响不及预期。

一、电子行业:2024H1经营情况在全行业中表现亮眼

2024H1申万电子行业营收同比增长17.27%,在31个申万一级行业中增速位居第一,增速前三名分别是电子、社会服务和汽车。2024H1申万电子行业归母净利润同比增长39.26%,在31个申万一级行业中增速位居第四,增速前三名分别是农林牧渔、社会服务和综合。从2024H1看,受益下游需求复苏、库存消化及新品发布,显示面板、电子元器件、消费电子和半导体等行业都有明显增速。

图1:2024H1电子行业营收同比增长17.27%

图2:2024H1电子行业归母净利润同比增长39.26%

资料来源:Wind,源达信息证券研究所

资料来源:Wind,源达信息证券研究所

2024年第二季度申万电子行业营收同比增长18.87%,在31个申万一级行业中增速位居第一位,增速前三分别是电子、非银金融和计算机。2024年第二季度申万电子行业归母净利润同比增长29.69%,在31个申万一级行业中增速位居第四位,增速前三分别是农林牧渔、社会服务和综合。从季度营收看,电子行业复苏趋势加强,处于周期上行通道中。

图3:2024Q2电子行业营收同比增长18.87%

图4:2024Q2电子行业归母净利润同比增长29.69%

资料来源:Wind,源达信息证券研究所

资料来源:Wind,源达信息证券研究所

2024Q2电子行业营收环比增速达12.47%,增速高于往年同期水平,显示行业营收复苏趋势显著。2024Q2电子行业盈利能力持续好转,归母净利润环比增长34.55%,后续盈利能力有望持续修复。

图5:2024Q2电子行业营收环比增速高于往年水平

图6:2024Q2电子行业归母净利润环比增长34.55%

资料来源:Wind,源达信息证券研究所

资料来源:Wind,源达信息证券研究所

二、细分板块经营均有改善,行业估值低于中位数水平

从2024Q1&2024Q2电子行业子版块经营情况看,多数板块营收和盈利情况均已出现明显好转。其中半导体、元件和光学光电子板块经营情况表现较为亮眼。从盈利能力情况看,2024Q2数学芯片设计、模拟芯片设计、集成电路封测、印刷电路板、面板和光学元件子版块的归母净利润同比增速较为显著。而2024Q2分立器件、集成电路封测、光学元件和电子化学品板块的经营性现金流量同比增速较为显著,并较2024Q1有明显好转,后续复苏趋势有望加强。

表1:2024Q1&2024Q2电子行业细分板块经营同比情况

板块

细分板块

营收增速(%)

归母净利润增速(%)

经营现金流净额增速(%)

2024Q1

2024Q2

2024Q1

2024Q2

2024Q1

2024Q2

半导体

分立器件

9.71

14.93

-51.68

-54.44

-88.17

86.91

半导体材料

6.18

13.26

-31.96

-14.98

-220.44

-18.06

数字芯片设计

33.34

38.32

257.31

126.62

-96.38

-20.79

模拟芯片设计

34.01

16.26

73.62

286.46

2.33

-88.73

集成电路制造

12.60

8.88

-71.44

-36.06

-25.36

-71.17

集成电路封测

20.56

25.05

159.66

74.77

26.36

42.86

半导体设备

37.11

39.58

26.35

4.39

-8.30

-179.01

元件

印制电路板

15.59

23.74

38.91

45.87

-21.28

-7.20

被动元件

11.41

14.69

15.47

23.97

-57.06

8.79

光学光电子

面板

11.70

2.60

89.30

180.24

64.00

11.34

LED

10.37

1.82

16.73

20.27

6926.50

-1.76

光学元件

39.87

22.83

234.05

238.47

41.60

256.57

消费电子

品牌消费电子

53.35

16.96

83.88

-13.66

-93.49

-107.87

零部件及组装

11.25

24.29

45.02

13.40

-60.63

-54.39

电子化学品

电子化学品

7.27

9.55

18.22

-3.36

-4.47

62.38

资料来源:Wind,源达信息证券研究所

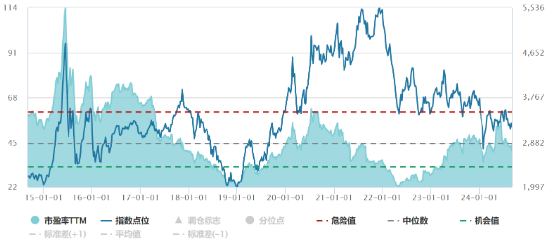

截至2024年9月4日,申万电子行业PE TTM为40.80倍,行业中位数水平为44.55倍,行业分位点为38.75%。目前申万电子行业PE TTM已低于行业中位数水平,叠加未来电子行业有望持续的复苏趋势,我们认为目前电子行业的估值已处于历史较低水平。

图7:电子行业 PE TTM情况

资料来源:Wind,源达信息证券研究所

三、行业基本面:抓住国产替代及顺周期机遇

国产替代:半导体制造产业链自主可控意识不断提高,有望受益行业复苏&国产替代的共振驱动,看好受益行业复苏的中游制造端及国产替代空间大的上游供应端,如:半导体设备、零部件和半导体材料等。建议关注:1)中游制造:中芯国际、华虹公司;2)半导体设备:北方华创、中微公司;3)半导体材料:彤程新材、华懋科技;4)半导体零部件:汉钟精机等。

全球半导体行业销售收入在2024年有望增长11.67%。根据SIA数据,2023年全球半导体行业销售收入为5269亿美元,同比下降8.21%,系消费电子需求疲软,芯片厂商库存过剩。2024年在行业清库存和AI数据中心、汽车电子等行业需求拉动的共同作用下,销售收入有望回升至5884亿美元,同比增长11.67%。

图8:2024年全球半导体行业营收有望同比增长11.67%至5884亿美元

资料来源:WSTS、SIA,源达信息证券研究所

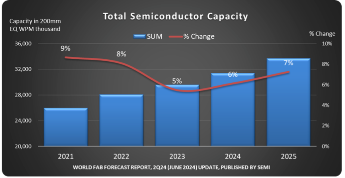

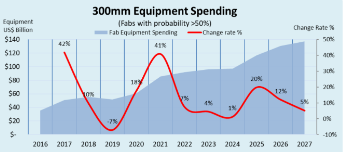

晶圆厂产能稳步扩建,助力光刻胶市场增长。根据Semi在2024年Q2的预测,预计2024年全球半导体制造产能有望增长6%至3150万片/月(按8英寸换算),在人工智能等行业拉动下,在2025年增长7%至3370万片/月的产能。此外Semi在2024年Q1预测2024年全球12英寸晶圆厂设备支出约为971亿美元,同比增长1%;并在2025年同比增长20%至1165亿美元。

图9:2024年全球半导体产能有望增长6%

图10:2024年全球12英寸晶圆厂设备支出预计为971亿美元

资料来源:Semi,源达信息证券研究所

资料来源:Semi,源达信息证券研究所

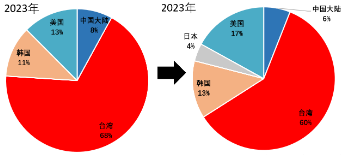

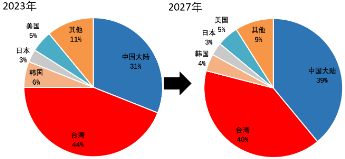

中国大陆大力推动成熟制程扩产,利好上游供应链国产化。受美日荷联动对华半导体设备进口制裁影响,中国大陆先进制程扩产受阻。根据TrendForce数据,2021年全球晶圆出货量中成熟制程占比为86%,销售额占76%。成熟制程芯片主要有驱动芯片、CIS/ISP、功率器件等,在显示面板、消费电子、5G、汽车和工业领域应用广泛。国内大力推动成熟制程产能扩产,提高国产芯片比例。根据TrendForce在2023年12月的预测,2023-2027年中国大陆的成熟制程产能占比将由31%增长至39%。

图11:2023-2027年先进制程产能分布的变化趋势

图12:2023-2027年成熟制程产能分布的变化趋势

资料来源:TrendForce,源达信息证券研究所

资料来源:TrendForce,源达信息证券研究所

新周期起点:2024年消费电子和光学光电子行业下游需求持续好转,行业进入周期上行通道,带动消费电子、光学光电子及元件行业公司增长。2024年下半年苹果公司新品及新款折叠屏手机的发布有望提振消费电子行业购物力。建议关注:1)消费电子:立讯精密、澜起科技、乐鑫科技、电连技术;2)光学光电子:京东方A、水晶光电;3)电子元器件:深南电路。

2024Q2全球智能手机出货量达2.90亿部,实现同比增长8.0%。全球智能手机市场已连续保持2023Q4至2024Q2三个季度的复苏趋势,系新兴市场需求激增推动。非洲、中东、中拉丁美洲和中东欧地区业绩依然保持强劲趋势。北美和西欧市场出现下滑。亚太地区中印度和东南亚国家出现反弹,中国在2024Q2保持一定增长。

图13:全球智能手机季度销量情况(亿部)

资料来源:Tech Insights,源达信息证券研究所

四、附表

表2:重点公司万得盈利预测

公司

代码

归母净利润(亿元)

PE

总市值(亿元)

2023E

2024E

2025E

2023E

2024E

2025E

中芯国际

688981.SH

42.6

53.9

65.3

41.7

33.0

27.2

1779

华虹公司

688347.SH

11.1

18.8

24.6

28.4

16.8

12.9

316

北方华创

002371.SZ

57.6

77.5

98.6

28.4

21.1

16.6

1633

中微公司

688012.SH

19.7

26.4

34.4

40.1

29.9

23.0

790

彤程新材

603650.SH

5.2

6.2

7.3

31.6

26.4

22.4

163

华懋科技

603306.SH

3.4

4.0

4.8

20.2

17.0

14.4

69

汉钟精机

002158.SZ

9.6

10.9

12.5

9.4

8.3

7.2

91

立讯精密

002475.SZ

137.3

172.6

208.2

19.9

15.8

13.1

2726

澜起科技

688008.SH

14.4

22.5

30.3

41.2

26.5

19.7

595

乐鑫科技

688018.SH

3.1

4.2

5.5

34.4

25.6

19.6

108

电连技术

300679.SZ

6.5

8.5

10.8

21.1

16.0

12.7

137

京东方A

000725.SZ

51.2

89.6

131.5

28.4

16.2

11.0

1453

水晶光电

002273.SZ

8.7

10.7

12.7

26.8

21.7

18.4

233

深南电路

002916.SZ

19.9

23.8

28.4

24.6

20.5

17.2

489

资料来源:Wind一致预期(2024/09/04),源达信息证券研究所

五、风险提示

市场复苏不及预期;

电子行业竞争格局恶化;

新品推出的市场反响不及预期。

发表评论