期权投机策略的风险分析

在金融市场中,期权作为一种衍生工具,为投资者提供了多样化的投机和风险管理手段。然而,与任何金融工具一样,期权投机策略也伴随着一定的风险。本文将深入分析期权投机策略中常见的风险,并探讨如何通过合理的风险管理来优化投资结果。

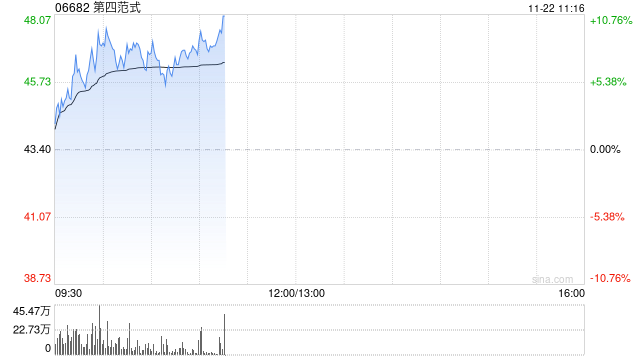

首先,期权投机策略中最直接的风险是市场风险。市场风险源于标的资产价格的波动,这种波动可能对期权的价格产生重大影响。例如,对于买入看涨期权的投资者,如果标的资产价格未能如预期上涨,期权可能会变得毫无价值,导致投资者损失全部投资。

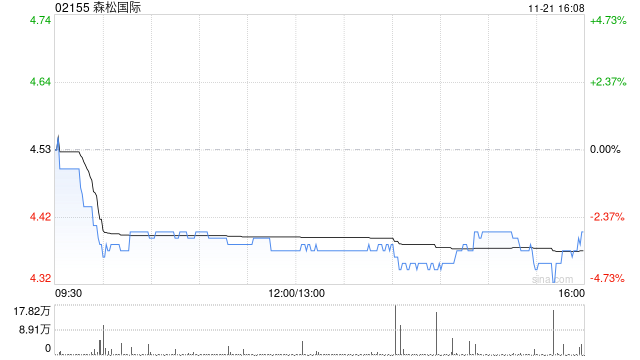

其次,时间价值衰减是期权投机中另一个重要的风险因素。期权的价格由内在价值和时间价值组成,随着到期日的临近,时间价值会逐渐减少。这意味着,即使标的资产价格保持不变,期权的价格也可能下降,从而增加投资者的损失风险。

此外,波动率风险也不容忽视。波动率是影响期权价格的关键因素之一,它反映了市场对标的资产未来价格波动的预期。如果市场预期波动率上升,期权价格可能会上涨;反之,如果预期波动率下降,期权价格可能会下跌。因此,投资者在实施期权投机策略时,需要密切关注市场波动率的变化。

为了更直观地展示期权投机策略中的风险,以下表格列出了不同期权策略及其对应的主要风险类型:

期权策略 主要风险 买入看涨期权 市场风险、时间价值衰减 买入看跌期权 市场风险、时间价值衰减 卖出看涨期权 无限的市场风险 卖出看跌期权 市场风险、时间价值衰减在实施期权投机策略时,投资者应采取适当的风险管理措施。例如,通过分散投资来降低单一策略的风险,或者使用止损订单来限制潜在的损失。此外,定期评估和调整投资组合也是降低风险的有效方法。

总之,期权投机策略虽然提供了丰富的投资机会,但也伴随着多种风险。投资者在制定策略时,必须充分考虑这些风险,并采取相应的风险管理措施,以确保投资的安全性和盈利性。

发表评论