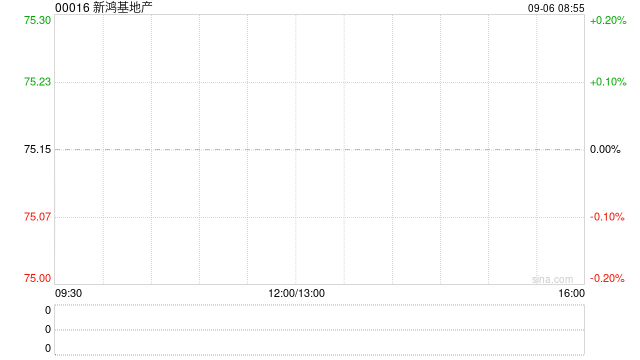

摩根大通发布研究报告称,上调新鸿基地产(00016)目标价3%,由68港元升至70港元,维持“中性”评级。摩通报告指出,公司截至今年6月底止全年核心纯利及派息下跌,但符该行预期,并料2025及2026财年每股盈利及派息会恢复增长。

摩根大通主要观点如下:

股息率相对不吸引

不过,该行指出,新地年初至今股价下跌约11%,2025财年预测股息率5.4%,相较于同业而言仍缺乏吸引力。除非香港楼价大幅回升,否则预期新地股价仅在区间上落。物业销售方面,基于充足可售资源及货尾量,认为2025财年预售仍可同比持平至低幅度增长,也预期会有更多项目会减价推售。

2025财年核心每股盈利料增9%

该行估计,新地每股盈利及派息可能已经见底,由于经过3年利润下跌,预计在物业预售增加;新项目租金收入;利息支出下降推动下,2025及2026财年核心每股盈利同比分别增加9%、5%,但最大下跌风险是香港物业销售利润低于预期。

摩通预计,新地派息率继续保持在40%至50%内较高水平,并与核心每股盈利增长一致。基于盈利改善前景,预测每股资产净值折让收窄63%,较历史均值低约1.7个标准差,上调公司目标价,反映2025财年股息率5.8%,与香港发展商持平。

发表评论