01

2020年9月8日,创业板成交额历史首次超过上证成交额(3375亿元VS 3202亿元)。

2021年7月29日,创业板指收盘点位历史首次超越上证指数(3459点VS 3411点)。

2021年8月4日,创业板指创出迄今为止的历史最高收盘点位(3563点)。

上一轮牛市中的创业板,领涨全球,“为人不识创业板,纵是股神也枉然”。

然而三年之后,2024年8月27日,创业板指收盘报1530点,相较高点已跌去57%。

跌到现在,很多小伙伴都麻木了,大概更需要一些心理按摩。

不如就看看历史上更“糟糕”的时候,这好歹是有科学依据的——

心理学研究表明:

人在遭遇失败或痛苦的时候,会产生更多被验证的渴望,即“我不是唯一一个倒霉的人”。

如果看到“别人比我惨”,往往能够得到抚慰。

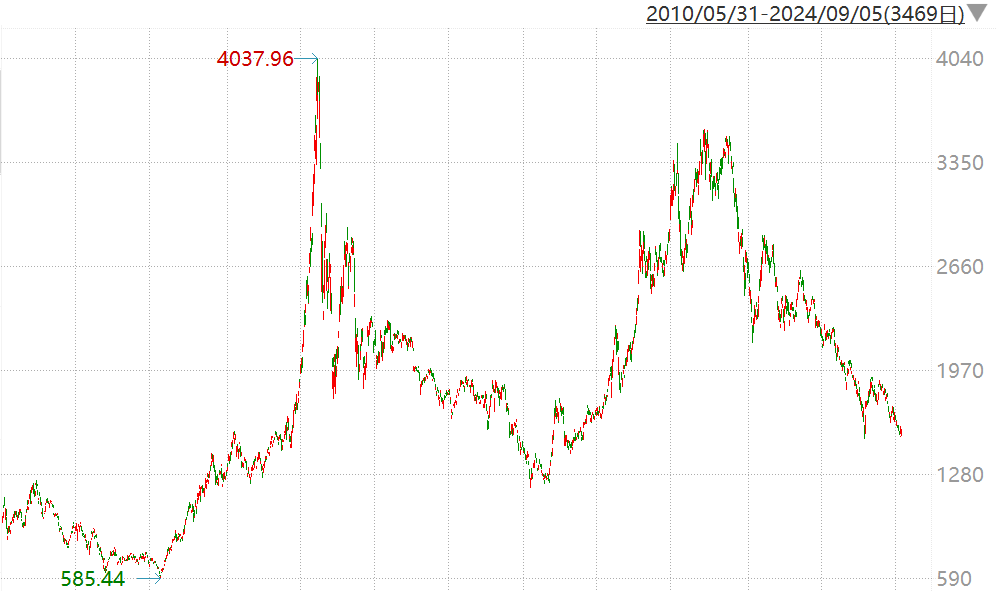

打开创业板指数的历史走势,上一轮熊市,跌得比现在更惨。

创业板指数历史走势

数据来源:Wind;创业板指数2019-2023年年度涨幅分别为43.79%、64.96%、12.02%、-29.37%、-19.41%

从2015年6月5日的4037点跌至2018年10月19日的1184点,跌幅达70%。

是不是顿时感觉现在好像也没有那么惨了?

02

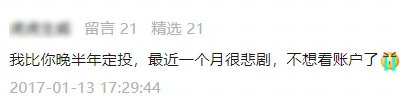

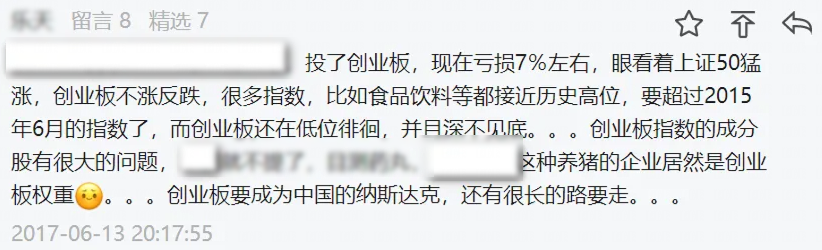

就是在那个时候,有一批定投创业板指数基金的小伙伴,我们记录了他们那时的心路历程。

(以下投资者留言截图仅供示例,不作任何投资参考或建议。基金定投不一定盈利。)

1

2017年

1月,创业板指数跌至1800点之下。

“不想看账户了”

“菜还没熟,客官不要急,牛市来了,菜就熟了。”

“创业板盘中跌了六个点,好开心”

接下来的10个月,创业板指数的表现依然萎靡不振,定投的亏损也在不断扩大。

“眼看上证50猛涨,创业板还在低位徘徊,并且深不见底。”

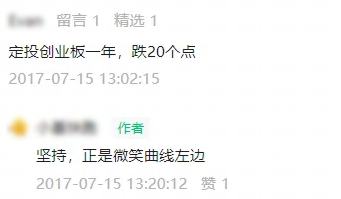

“定投一年跌了20个点”

但选择坚持的乐天派也不在少数。

2

2018年

市场更加残酷,“金融去杠杆”+“中美贸易冲突”,A股熊得很彻底。创业板指数一路跌至1184点的阶段性低点。

很多人对股市失望,对创业板指数也有些心灰意冷。

这时候的坚持和乐观,更显得难能可贵。

“19年,创业板不相信眼泪。”

“放弃熊市中的定投等于放弃牛市中的收益。”

3

2019年

创业板果然不相信眼泪。

在随后的两年半的时间里,创业板指又迎来了一轮波澜壮阔的牛市,出现了本文开头的那组数据。

那些熬过这轮熊市的人纷纷感叹——

终于等到你,还好没放弃。

03

股市就是一个接着一个的周期。

如今,创业板指又从高点跌下来,到了哀鸿遍野的时刻。

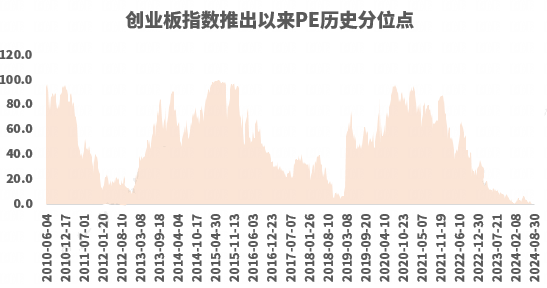

虽然这一轮创业板指数的跌幅比上轮熊市要小,但从估值上看,创业板指数市盈率或已降至历史新低区域。

统计区间:20100601-20240905

我们不知道创业板指数有没有见底,但我们知道,历经多轮牛熊,创业板指数仍是“高成长、高波动”的宽基指数。

历史不会简单重复,但会押着相似的韵脚。

复盘创业板的前两轮大牛市,有其共同的特征,都是四重周期叠加下驱动的牛市,包括:科技周期、政策周期、流动性周期、盈利周期。

对比历史,面向未来,创业板或正在孕育又一轮牛市:

科技周期:

AI引领的新一轮科技周期已开启。

政策周期、流动性周期:

近两年一系列提振经济、提振市场的政策组合拳,流动性始终保持宽松。

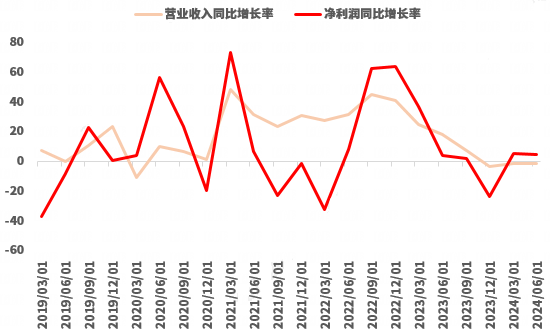

盈利周期:

创业板指数成分股的整体营收和净利润同比指标,近三个季度已经见底回升。

统计区间:20190301-20240630

随着创业板基本面的回暖以及负面情绪的逐步释放,机会或在慢慢积累。

如果你看好创业板的后续发展、想与其共成长,可借助密切跟踪创业板的创业板指数基金。

定投或也是良好的理财工具。

融通基金是业内较早布局创业板指数基金的公司之一,拥有融通创业板指数基金、融通创业板ETF等基金,感兴趣的小伙伴可关注。

热 门 产 品

谨慎投资。指数过去走势不代表未来表现。

本材料是作者基于已公开信息撰写,但不保证该等信息的准确性和完整性。作者或将不时补充、修订或更新有关信息,但不保证及时发布该等更新。材料中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本材料在任何情况下不作为对任何人的投资建议或出售投资标的的邀请。

公开募集证券投资基金风险揭示书

尊敬的投资者:

投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

根据有关法律法规,融通基金管理有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。融通基金管理有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

五、材料中展示的基金(以下简称“本基金”)由融通基金管理有限公司(以下简称“基金管理人”)依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。本基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站【http://eid.csrc.gov.cn/fund】和基金管理人网站【www.rtfund.com】进行了公开披露。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。

发表评论