专题:美国8月非农逊预期 前值大幅下修

来源:中金公司 作者:刘刚Kevin

中金公司刘刚认为,9月降息25和50bp的预期基本五五开,结论怕是要留给下周的CPI。我们还是倾向于25bp,除非“万不得已”,否则反而做实衰退担忧。

9月FOMC前最后一个、也是最重要的非农,直接决定“衰退恐慌”是否放大,以及美联储两周后降息25bp还是50bp。但结果让乐观和悲观两边都没完全“如愿”。不好是不好,但也没有直接炸雷能让降50bp“板上钉钉”的差。

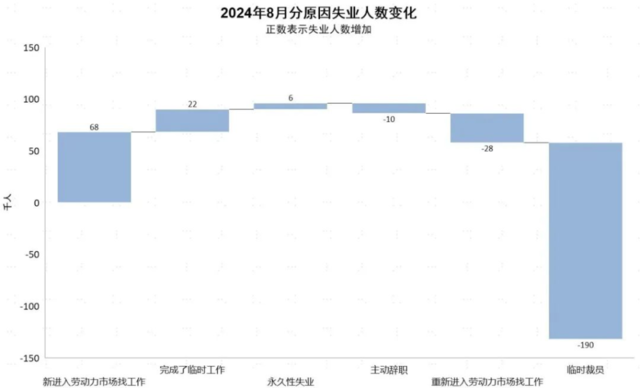

1. 不好的一面:新增就业14.2万,比预期16.5万低,且上个月从11.4万下修至8.9万。

2. 没那么差的一面:临时性失业减少19万,基本把上个月增加24.9万补上。加上家庭调查口径新增就业16.8万人,所以失业率从4.3%降至4.2%。工资同环比回升(工资环比0.4%,预期0.3%,前值0.2%;工资同比3.8%,预期3.7%,前值3.6%),算是稍微扳回了一些。

至于说总是大幅下修这件事,我们只能假设月度就业数据的确很难精准统计,都是调查数据,需要更多时间确认,尤其是遇到临时因素较多时。而且对于所有市场参与者也都是一样的,因为只要开始假设数据质量问题,就讨论不清楚了。

所以数据公布后,各类资产非常纠结,一度走势背离。目前似乎走向了不那么差的共识,美股涨,黄金跌,美元和美债利率回升。

从降息角度,这个数据反而算是给美联储一个喘息。试想,如果大超预期,那降息25bp是否要修正?如果大低预期,逼着降50bp,市场可能更加恐慌。所以截止目前,9 月降息25和50bp的预期基本五五开,结论怕是要留给下周的CPI。我们还是倾向于25bp,除非“万不得已”,否则反而做实衰退担忧。

对资产而言,这次数据效果类似,衰退和降息“增量信息”都不多。目前市场处于增长和政策“青黄不接”的混乱阶段,增长放缓明确,但政策效果还未显现。没那么极端悲观,也还没有看到好的迹象,所以这个阶段波动和纠结也是必然的(可参考2019年7月降息前的经验),再加上下周9月10日第二轮大选辩论,9月19日降息。

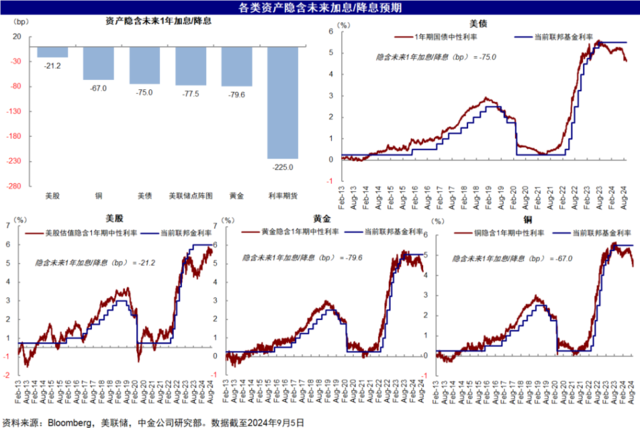

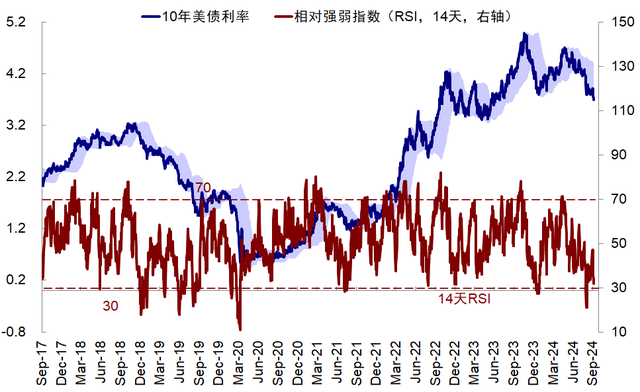

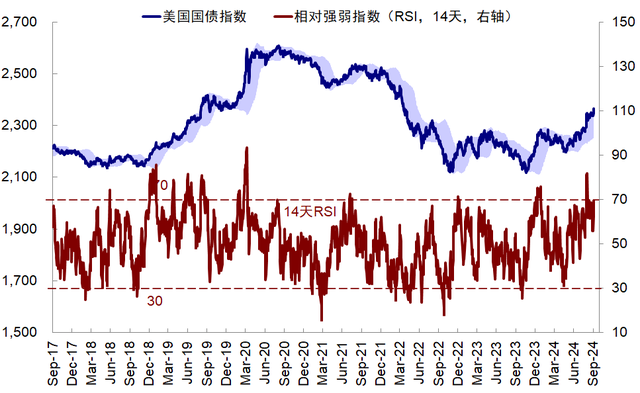

对美债、黄金而言,降息前依然受益,但由于预期计入充分,除非额外证据有比现在还大的衰退风险和降息力度,否则线性外推意义也不大。降息后经济可能推动利率敏感部门修复,反而应该逐步考虑降息后可能受益资产,这也是我们建议适度【反着想、反着做】的主要意义。

发表评论