期权定价模型的应用与实际操作

在金融衍生品市场中,期权作为一种重要的工具,其定价的准确性直接影响到投资者的决策和市场的稳定性。期权定价模型,尤其是著名的Black-Scholes模型,为投资者提供了一个量化分析的框架,帮助他们在复杂的市场环境中做出更为理性的选择。

Black-Scholes模型是由Fisher Black和Myron Scholes在1973年提出的,该模型基于一系列假设,包括市场无摩擦、股票价格遵循几何布朗运动、无风险利率恒定等。模型通过这些假设,计算出期权的理论价格。然而,实际操作中,这些假设往往与现实市场存在差异,因此,模型的应用需要结合实际情况进行适当的调整。

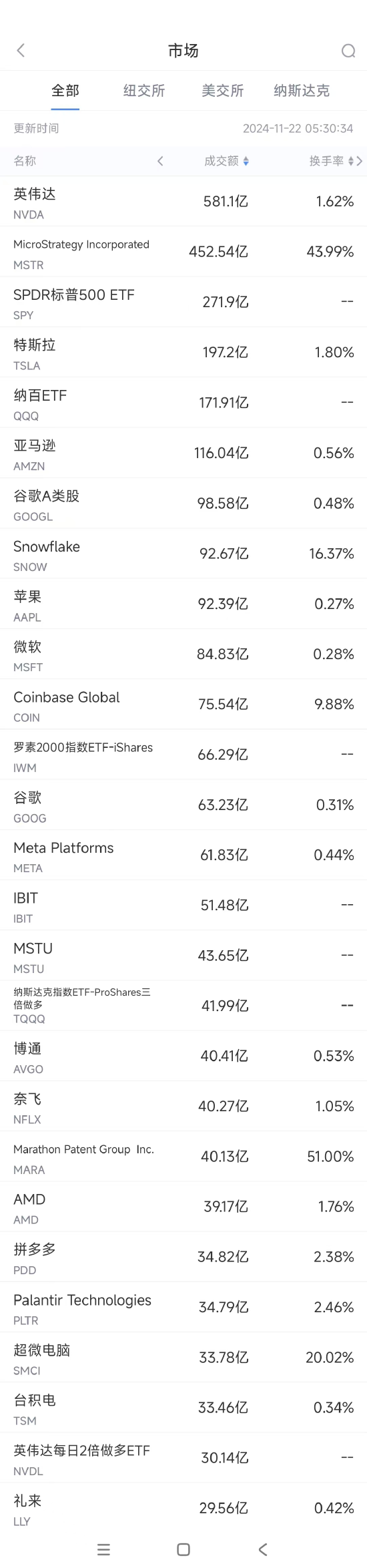

在实际操作中,投资者首先需要收集必要的市场数据,包括标的资产的价格、波动率、无风险利率以及期权的时间价值等。然后,根据Black-Scholes模型公式,输入这些数据,计算出期权的理论价格。此外,投资者还需要考虑市场情绪、供需关系、宏观经济因素等对期权价格的影响,这些因素往往无法通过模型直接量化,需要投资者凭借经验和市场洞察力进行判断。

为了更好地理解期权定价模型的应用,以下是一个简化的表格,展示了模型输入变量与期权价格之间的关系:

变量 对期权价格的影响 标的资产价格 正相关 波动率 正相关 无风险利率 正相关 期权到期时间 正相关在实际操作中,投资者还需要关注期权的希腊字母(Greeks),如Delta、Gamma、Theta和Vega等,这些指标可以帮助投资者更好地管理期权的风险。例如,Delta反映了期权价格对标的资产价格变动的敏感度,而Vega则反映了期权价格对波动率变动的敏感度。通过监控这些指标,投资者可以及时调整自己的持仓,以应对市场变化。

总之,期权定价模型是投资者在期权交易中的重要工具,但其应用并非一成不变,需要结合市场实际情况进行灵活调整。通过深入理解模型原理,并结合实际操作经验,投资者可以更有效地利用期权定价模型,提升自己的交易策略和风险管理能力。

发表评论