炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:申万宏源

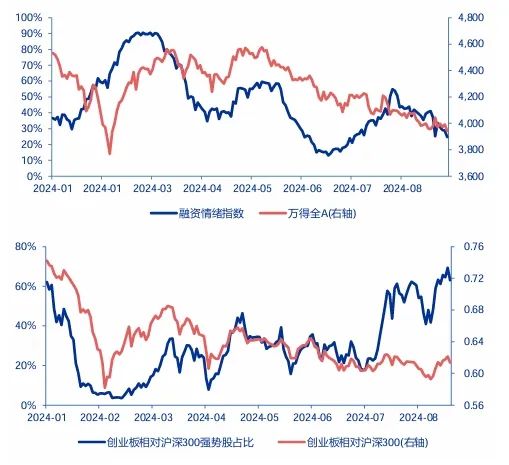

一、短期,经济数据验证偏弱,二季报业绩验证强化景气预期的方向很少。在政策预期产生重大变化前,市场可能沿着原路径运行。现阶段,管理层政策表述,暂不支持特别乐观的政策预期发酵,市场博弈政策的交易仍是不见兔子不撒鹰。

抛开所有复杂的讨论,短期A股面临的环境就是基本面偏弱 + 政策预期模糊。市场的原路径就是弱势震荡。二季度经济预期提前走弱,而下半年外需回落,刺激内需政策亟待加码的预期不变。A股二季报业绩验证,单季营收同比罕见负增长,归母净利润同比低基数下负增长,证伪了过去两年所有的“业绩底”预期。三季报消费服务可能更多体现需求回落(二季报并未充分体现),人民币升值,出口链当期营收可能进一步承压,叠加三季报高基数,在现有路径下,三季报盈利增速可能进一步回落。

这种情况下,突破市场原路径,需要政策预期产生重大变化,特别是货币政策。现阶段,央行表述支持宽松方向,但幅度力度相关表述仍克制。不支持特别乐观的政策预期。市场博弈政策,仍是不见兔子不撒鹰。基本面偏弱,政策制定、执行、效果可见度都偏低的阶段,市场延续弱势。

二、继续提示,海外宽松,国内跟进,人民币汇率不贬值,是后续反弹的宏观逻辑。9-10月国内宽松预期演绎,是一个重要的交易线索。

短期市场延续原路径弱势震荡。我们依然提示,海外宽松,国内跟进,人民币汇率不贬值,是后续反弹的宏观逻辑。短期,海外博弈的是美联储降息的幅度和速度。美国资本市场对美联储降息交易的反映更加充分,9月降息幅度是影响短期行情的关键因素。但对于国内而言,美联储降息幅度还不是主要矛盾。国内是否宽松,宽松幅度更加关键。二季度货币政策执行报告后,央行政策表述偏宽松,国内至少会小幅跟进宽松。同时宽松初期,人民币汇率可能不贬值,可以进一步观察央行的后续动作。政策渐进调整始终存在,否定调整,只是基于过去的政策表述和执行情况做外推,本身就是一种过度悲观。

9-10月国内宽松预期演绎,是一个重要的交易线索。宽货币发酵空间延续,反弹延续;宽货币幅度和后续空间如果受限,反弹结束,同时中期风险担忧可能卷土重来,市场可能面临显著调整压力。国内不提前宽松,不够成证伪,目前我们仍可以等待反弹。但海外宽松后国内不跟进,或者国内宽松兑现后,宽松预期未延续,则构成证伪。

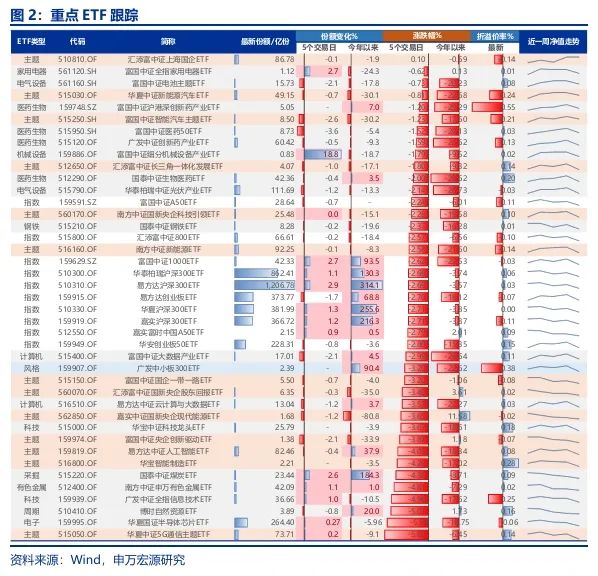

三、中期维度,回调配置高股息仍是相对收益的优选。科创投资需要择时,年内科创行情依赖于总体风险偏好提升。短期,等待A股美联储降息交易:高股息搭台,科创唱戏。

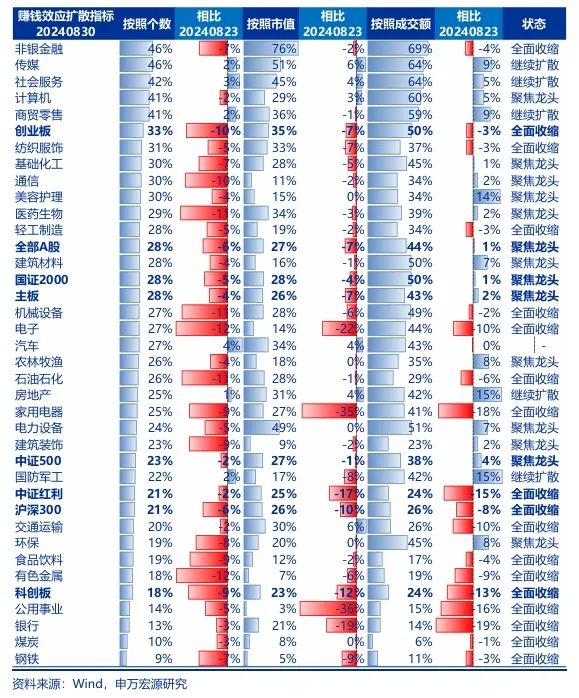

25Q2之前,A股总体弱势震荡,机会来自于择时反弹。中期维度,回调配置高股息仍是相对收益的优选,估值性价比合适,各种高股息资产都值得回调配置。银行直接受益于稳定资本市场预期政策加码,且筹码锁定比例不断提升,银行股向上弹性仍较大,交易逻辑推演下,25Q2前银行股再有新高的概率较大。周期和消费高股息(铜、煤好于石油,家电、白酒)的机会还是来自于美联储降息交易,需求预期阶段性修复。“15 + 3”的高股息资产今年遇到两个问题,一是业绩增速不论短期验证还是中期预期,都无法达到15%,实际上长期适用于DCF模型讨论价值锚的资产,即便今年业绩走弱,也在讨论范围内;二是3%的股息率不是价值锚,对配置类资金来说,3.5-4%的静态股息率,4%以上的动态股息率可能是更好的价值锚。A股总体基本面仍处于左侧回落阶段,但高ROE结合高股息的投资,正在进入配置区间。

科创投资要做择时,关键是总体风险偏好修复。短期,科创相关指数表现已成为风险偏好的风向标。继续提示,科创是抢跑25年阻力较小的方向,24年内风险偏好企稳阶段,博弈科创是有弹性的。科创投资的重点是自下而上挖掘有优质并购项目储备的标的。

港股相对A股反弹弹性更大,更直接受益于美联储降息预期已经验证,重点关注港股估值性价比更优的顺周期和基本面趋势更确定的互联网。

风险提示:海外经济衰退超预期,国内经济复苏不及预期

发表评论