钢材:钢厂产量明显回升,金九需求预期落空

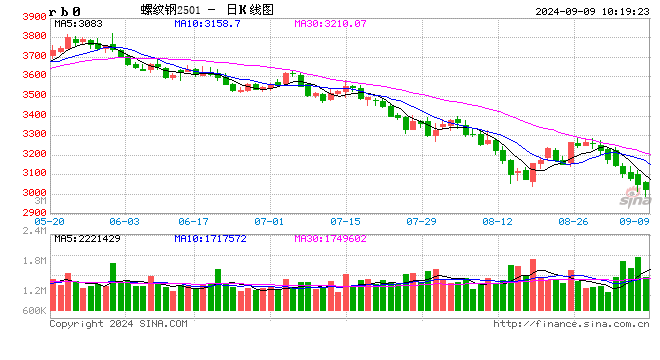

螺纹方面,本周全国螺纹产量环比增加16.27万吨至178.53万吨,同比减少75.06万吨;社库环比减少33.57万吨至409.27万吨,同比减少155.79万吨;厂库环比减少6.51万吨至146.36万吨,同比减少38.25万吨。本周螺纹表需环比增加0.24万吨至218.61万吨,同比减少62.79万吨。螺纹周产量明显回升,库存连续第九周下降,降幅有所收窄,表需略有回升。据中指研究院统计,2024年1-8月全国重点100城新房销售面积同比降31%。其中,8月环比降11%,同比降17%。此外,财政部、住建部等六部门近期联合发布《市政基础设施资产管理办法(试行)》的通知,指出要严禁为没有收益或收益不足的市政基础设施资产违法违规举债,不得增加隐性债务。地产销售低迷的局面仍未有改观,市场对于基建预期也有所趋弱,本周全国建材成交量环比大幅回落18.12%。在需求表现不佳的局面下,近期螺纹产量却明显回升,部分铁水从板材流向螺纹,市场供应压力有所加大,对市场情绪形成明显压制。预计短期螺纹盘面仍将偏弱整理。

热卷方面,本周热卷产量环比回升5.43万吨至310.48万吨,同比减少5万吨;社库环比回升2.47万吨至348.53万吨,同比增加55.34万吨;厂库环比回升0.7万吨至96.45万吨,同比增加11.22万吨。本周热卷表观消费量环比回升1.86万吨至307.31万吨,同比减少5.08万吨。热卷产量回升,库存再次转增,表需小幅回升,数据表现偏弱。据国家统计局数据,8月制造业PMI为49.1%,比上月下降0.3个百分点,生产指数和新订单指数分别为49.8%和48.9%,比上月下降0.3和0.4个百分点,制造业企业生产和市场需求均有所放缓。据乘联会统计,2024年8月乘用车市场零售191.0万辆,同比降1%,环比增11%;今年以来累计零售1347.7万辆,同比增2%。近期热卷下游行业表现总体较为低迷,钢厂生产仍维持高位,库存持续累积处于历史高位,热卷基本面供需压力依然较大。预计短期热卷盘面仍将震荡偏弱运行。

铁矿石:铁水产量小幅回升,成材低迷压制矿价

供应端,本期进口矿发运量增加,到港量回落。全球铁矿石发运总量3488.9万吨,环比增加227.8万吨。澳洲巴西铁矿发运总量2895.1万吨,环比增加284.9万吨。澳洲发运量1836.1万吨,环比减少12.1万吨。巴西发运量1059.0万吨,环比增加297.0万吨。中国47港到港总量2399万吨,环比减少272.5万吨;中国45港到港总量2209.2万吨,环比减少357.7万吨。预计下周发运量或将小幅回落,到港量继续回落。

需求端,近期钢厂盈利边际改善,部分钢厂高炉复产,本周高炉开工率、产能利用率、铁水产量均止降转增,本周247家钢厂日均铁水产量222.61万吨,周环比回1.72万吨,较去年末增加1.33万吨,同比减少25.63万吨。进口矿日耗环比回升1.85万吨至274.03万吨、疏港量环比回升2.8万吨至302.7万吨,港口现货日均成交量环比回落9.2万吨至100.3万吨。

库存端,本周45港口铁矿石库存环比增加36.6万吨至15408.95万吨,年初以来累计增加3417.22万吨,同比增加3541.08万吨。247家钢厂进口矿总库存环比回落138.2万吨至8858.27万吨,年初以来累计减少668.68万吨,同比增加326.28万吨。在港船舶数持平于98船,同比增加19船。

综合来看,本期铁矿石发运量有所回升,到港量回落,钢厂铁水产量小幅增加,港口库存回升钢厂库存下降,铁矿石供需基本面变化不大。本周钢厂盈利率略有扩大,但247家钢厂盈利率仅为4.33%,仍处于历史低位水平,短期钢厂复产仍有一定的惯性,但铁水产量回升空间不大。目前压制铁矿石的主要矛盾来自于成材端需求,在成材旺季需求落空的情况下,黑色产业链悲观预期蔓延,市场信心跌入谷底,黑色商品共振大幅下跌。预计短期铁矿石盘面仍将弱势运行。

煤焦:负反馈逻辑重交易,双焦价格重心再下移

焦炭方面,本周焦炭期货现货均出现回落,日照准一级冶金焦价格回落90元/吨,期货2501合约大幅下跌199元/吨,基差大幅增强。供应方面,钢材需求仍旧疲软,市场悲观情绪较浓厚,钢厂生产亏损虽然较前期稍有好转,但仍旧是亏损较多,因此对于焦炭的采购价格也是不断调低,焦企现在生产亏损100元/吨左右,焦企生产亏损叠加需求偏弱焦企开工率走低,本周国内独立焦企产量小幅减少0.32万吨,247家钢厂焦炭产量小幅减少0.6万吨。需求方面,螺纹价格跌破3000元/吨关口,唐山方坯价格最低2760元/吨,创下近5年新低价格,得益于原料价格的回落,钢厂利润目前仅亏损200元/吨左右,现在有4.33%的钢厂盈利,利润好转部分高炉复产,高炉产能利用率落回升,铁水产量回升1.72万吨/日至222.61万吨/日。库存方面,本周230家独立焦企库存累库1.79万吨;钢厂焦炭库存累库0.69万吨;焦炭港口库存累库1.05万吨,市场情绪偏弱库存去化较难。综合来看,钢材市场整体弱势延续,“金九”的旺季预期短期被证伪,钢材库存维持高位,如何去化成为一个问题,钢坯价格也持续走低,不断创出近5年新低,原料估值因此也不断下移,目前焦企生产亏损持续扩大,焦企生产积极性也有所下降,后期焦钢博弈或有所加剧,预计短期焦炭盘面呈现震荡偏弱运行态势。

焦煤方面,本周国内炼焦煤现货市场相对较稳,山西中硫主焦煤1550元/吨环比持平,柳林低硫主焦煤1400元/吨环比不变;蒙煤价格小幅走弱,蒙5#原煤环比持平、蒙3#精煤回落15元/吨,预期偏弱期货2501合约下跌139元/吨,基差大幅走强。供给方面,本周煤矿焦煤生产小幅增加,523家样本矿山原煤产量增加0.17万吨;洗煤厂产能利用率提高1.97%,洗煤厂日均产量增加2.5万吨,国内供给环比有所增加,价格走弱蒙煤通关量环比有所减少,进口环比小幅减量。需求方面,焦化企业生产亏损有所扩大,生产积极性环比走弱,焦企开工率环比下降了0.19%,对于焦煤的生产需求减弱,但是由于前期补库较少焦企近期补库有所增加,部分焦煤现货因此还有提涨。库存方面,523家样本矿山原煤库存减少2.75万吨,精煤库存减少35.91万吨,洗煤厂原煤库存增加7.16万吨,精煤库存减少10.28万吨,独立焦企库存增加0.01万吨、钢厂焦煤库存去库16.16万吨,港口焦煤库存累库41.81万吨继续创年内新高,焦煤库存总体累库17.82万吨,港口库存压力相对来说比较大。综合来看,焦企目前生产亏损较多,独立焦企的边际开工倾向走弱,对于焦煤的需求小幅走弱,但是由于近期焦企补库较多对于焦煤现货价格有所支撑,而预期仍旧比较惨淡,期货盘面较大幅度下跌也打压了市场情绪。终端钢材的“金九”旺季需求预期短期没有得到验证,钢材价格创了近几年的新低,这一轮的产业链负反馈短期看仍旧在延续,但是价格走低后前期推迟的采购需求有小幅增加,多空博弈或会有所加剧,预计焦煤盘面短期将呈现震荡偏弱运行态势。

废钢:终端需求仍旧疲软,废钢价格跟随回落

本周废钢价格有所回落,华北地区废钢价格领跌其他区域。本周全国废钢价格指数回落42.4元/吨至2172.6元/吨。

供给端,本周钢厂废钢日均到货量有所回升。本周255家钢厂废钢日均到货量38.4万吨,环比上升11.6万吨。废钢破碎料加工企业开工率、产能利用率、产量环比均有所回落。

需求端,废钢需求持续回落,255家钢厂废钢日耗环比增加2.7万吨至37.3万吨,其中短流程钢厂日耗环比增加2万吨,长流程钢厂日耗环比增加1万吨。49家电炉厂产能利用率环比回升4.6%、89家短流程钢厂产能利用率环比回升8.8%。利润方面,短流程钢厂利润峰电、平电亏损加大,江苏谷电利润由正转盈亏平衡附近。

库存端,短流程钢厂废钢库存环比增加6.2万吨至121万吨,长流程钢厂废钢库存环比增加11.1万吨至138万吨。

综合来看,钢材的“金九”旺季需求预期短期证伪,市场参与者仍旧比较悲观,钢坯价格回落至2760元/吨,创下近5年价格新低,产业链负反馈重新被市场交易,废钢价格也有所走低,8月底短流程谷电利润转正吸引短流程钢企开工增加,同时带动了废钢采购,但是在需求没有得到验证的情况下,市场仍旧比较谨慎,终端需求的弱势仍旧压制着废钢市场,预计短期废钢呈震荡偏弱的态势。

铁合金:黑色整体偏弱,双硅价格震荡下行

锰硅:供需格局边际好转,但整体驱动有限,黑色板块表现偏弱,影响市场情绪,预计短期仍承压运行为主。 本周黑色版块整体表现偏弱,锰硅跌幅在黑色板块中靠后。按照即期利润测算,目前锰硅生产企业亏损较为严重,南方大区亏损幅度大于北方大区,锰硅生产企业开机率仍在不断下降,最新一周我国锰硅生产企业开机率已经降至44.22%,周环比下降2.87个百分点。锰硅产量当周值为周环比下降2.71%至17.71万吨,仍位于近年来同期中位水平。需求端来看,最近一周螺纹产量当周值自低位有明显回升,周环比上涨超10%,对锰硅需求有一定带动,锰硅需求量当周值周环比上涨4.2%至 11.19万吨,但仍处于历史同期较低水平。成本端来看,在港口锰矿库存持续累积,目前已经接近历史正常水平的情况下,锰矿价格反弹难度较大,成本端对锰硅价格支撑仍然偏弱。综合来看,目前锰硅供需格局依旧宽松,边际有所好转,但驱动力度有限,市场观望情绪渐浓,锰硅库存压力依旧存在,预计短期锰硅价格仍承压运行为主,关注后续钢招及减停产情况。

硅铁:硅铁产量更加稳定,需求环比好转,但仍然偏弱,市场观望情绪较浓,整体驱动偏弱。基本面来看,硅铁生产企业的即期利润要明显好于锰硅,目前内蒙、青海地区硅铁生产仍有微薄利润,宁夏地区利润基本为零,甘肃与陕西地区生产小幅亏损,在此情况下,硅铁生产企业减停产意愿不强,开机率保持稳定,最新一周硅铁产量当周值为10.67万吨,周环比上涨1.52%。需求端来看,进入9月“传统需求旺季”,本周硅铁需求量当周值也有一定好转,周环比增加4.3%至1.8万吨,但仍处于历史同期较低水平,且同比降幅较大。成本端来看,本周主要原材料价格相对坚挺,对硅铁价格有一定支撑。综合来看,硅铁供需格局与锰硅有相似之处,本周边际好转,但仍较为宽松,不同的是,硅铁成本端支撑和库存压力方面要略好于锰硅,预计短期硅铁价格同样承压运行为主,关注近期主产区减停产及9月钢招表现。

发表评论