炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:东鹏饮料“一骑绝尘”的业绩现金流极佳,为何呈现出“存贷双高”特征?票据贴现短债背后是否可能存在经销商输血情形?为何经销商打款意愿大跌40%,这似乎与暴涨的业绩趋势并不匹配。东鹏饮料飙升的业绩有没有借助商业折扣与渠道压货策略进行助攻?随着与经销商捆绑股东开始减持,其又是否可能在上演“渠道压货做业绩—估值提升减持套利”的戏码?

近日,东鹏饮料半年报业绩极其靓丽。

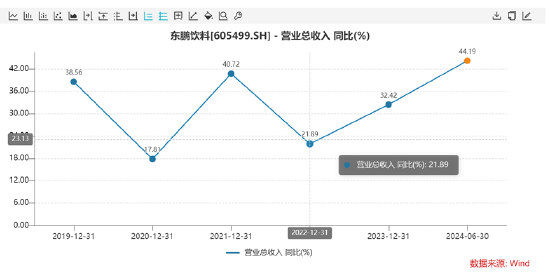

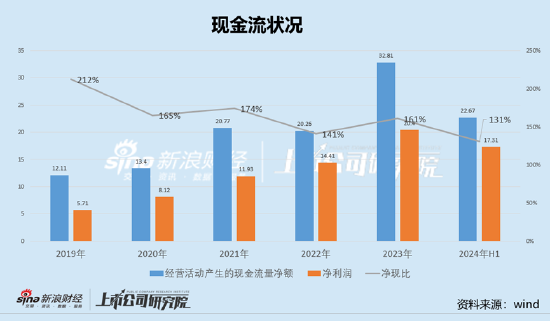

2024年半年报显示,东鹏饮料实现营业收入78.73亿元,同比增长44.19%;实现归母净利润17.31亿元,同比增长56.17%;经营活动产生的现金流量净流入22.67亿元,较去年同期增长74.68%。

需要指出的是,2023年,公司营收首次突破百亿大关,成为本土五大百亿营收饮品企业,即农夫山泉、娃哈哈、王老吉、华润怡宝、东鹏饮料。

然而,在公司业绩如此靓丽之下,有些数据表现却让人疑惑重重。

其一,东鹏饮料“一骑绝尘”的业绩现金流极佳,为何呈现出“存贷双高”特征?预收货款大幅下滑41%是否意味着经销商打款意愿大幅下降?

其二,东鹏饮料业绩有没有借助商业折扣与渠道压货策略进行助攻?这飙升的业绩背后究竟有没有虚假的繁荣?

其三,随着与经销商捆绑股东开始减持,其是否可能在上演“渠道压货做业绩—估值提升减持套利”的戏码?投资者此时又该如何审视东鹏饮料?

东鹏饮料业绩“一骑绝尘”

资料显示,东鹏饮料成立于1994年,2021年5月27日上市,公司的主营业务为功能饮料的研发、生产及销售,主要产品包括东鹏特饮、东鹏大咖、东鹏补水啦、包装饮用水等。其中东鹏特饮为公司核心单品。

东鹏饮料2023年财报显示,营业收入为112.63亿元,同比增长32.42%;归属于上市公司股东的净利润为 20.40亿元,同比增长 41.60%。其中东鹏旗下大单品东鹏特饮2023年营业收入超103亿元,同比增长 26.48%。

东鹏饮料如此靓丽的业绩是否与行业趋势匹配?

值得一提的是,饮料行业的增长可能正在经历一个低点。根据国家统计局数据,2023年全年社会消费品零售总额47.15万亿元,比上年增长 7.2%,其中饮料类限额以上单位商品零售额为2991.3亿元,比上年增长仅为3.2%,低于全年社会消费零售总额增长。

国家统计局数据显示,2019年至2022年饮料行业限额以上单位商品零售额增长率分别为10.4%、14%、20.4%、5.3%,2023年3.2%的增长实际上属于是行业十余年来的历史低点。

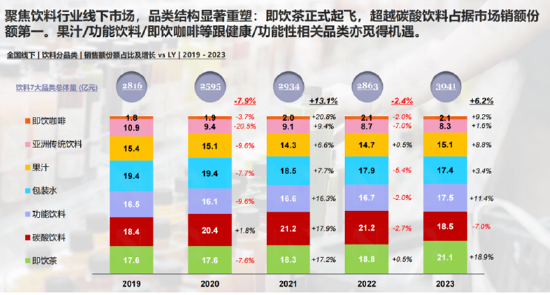

我们进一步将饮料拆分看,根据尼尔森IQ近日发布的《2024中国饮料行业趋势与展望》报告显示,2023年,即饮茶超越了碳酸饮料,成为包装饮料里面第一大细分品类。截止24年6月,即饮茶依旧保持极高的增长速度,在所有包装饮料细分品类中增速排名榜首,增速为19.5%,体量也位居所有饮料细分品类第一。值得注意的是,23年功能性饮料为细分行业增速第二,增速为11.4%。

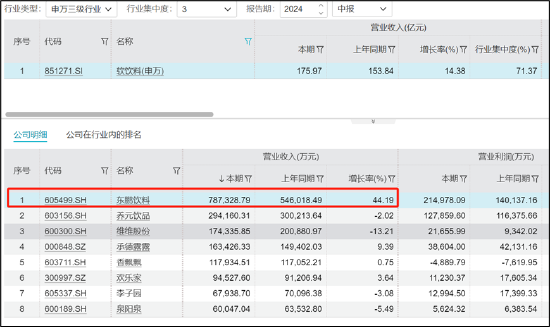

在A股中,根据软饮料(申万三级)行业统计发现,东鹏饮料今年上半年业绩增速超40%远超同行,增速第二的承德露露仅为9.39%。东鹏饮料的业绩表现可谓一骑绝尘。

此外,我们根据公开资料对头部饮料主要企业数据对比看(注,完全统计相关),东鹏饮料今年上半年业绩表现依然遥遥领先。值得注意的是,同时拥有刚需与成瘾属性的茶饮的农夫山泉,今年上半年业绩增速仅为8.4%。

由于公司核心产品为东鹏特饮,其主要竞品为红牛。我们发现,红牛2023年销量将达121亿罐,较上年增长4.8%,销售额超过100亿欧元。值得注意的是,东鹏特饮2023年销量高达28.24%,大幅超过红牛。

数据差异背后究竟是红牛市场份额被东鹏特饮吃掉还是其他原因造成?

需要指出的是,东鹏饮料2023年市场销量份额一举超越行业老大红牛。据东鹏饮料2023年年报披露,东鹏特饮在中国能量饮料市场中销售量占比由2022年末的36.70%提升至43.02%,排名保持第一;销售额占比由2022年末的26.62%提升至 30.94%,排名稳居第二。

更让人诧异的是,东鹏饮料在疫情特殊时期,也仍然维持了超过20%以上的增长。与之形成较大反差的农夫山泉功能性饮料的表现,2022年其功能饮料产品的收益为38.38亿元,增长仅为3.9%,对此,农夫山泉解释称新冠疫情影响下,消费者户外活动减少,导致功能饮料产品需求承压。

飙升的业绩之谜?预收货款下滑41%

东鹏饮料业绩飙升同时,现金流质量似乎也并不差。

2019至2024年上半年,公司的经营活动净现金流持续超过净利润,净现持续大于1以上。此外,截止半年报末,公司的存量资金超90亿元。

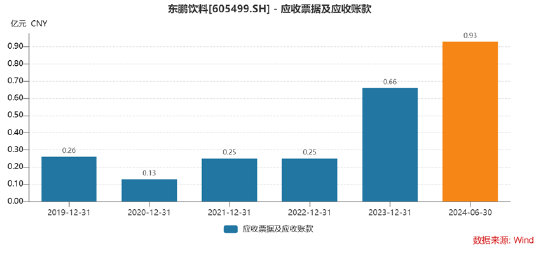

如此靓丽的现金流背后是公司极低的应收账款及应收票据款,2024年半年报末,公司的应收账款及应收票据款资金不足1亿元,这相比公司超百亿元收入或不值一提。

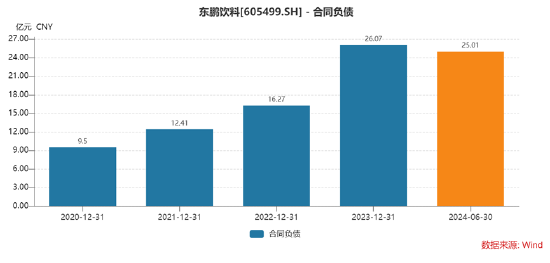

与此同时,公司的合同负债维持高位。2024年半年报末,公司的合同负债金额为25.01亿元。

以上两大数据表现,似乎又进一步夯实了公司靓丽现金流增长质量。然而,随着我们深入分析后发现,东鹏饮料看似靓丽的现金流背后却出现两大异常。

其一,公司现金流如此充足的情况下,却呈现出存贷双高特征。

鹰眼预警显示,近三期半年报,公司货币资金与资产总额比值分别为12.23%、24.2%、42.77%,总债务与负债总额比值分别为43.33%、49.11%、52.05%,两者均呈现增长趋势,警惕存贷双高趋势。

其二,飙涨的合同负债藏着计提较大的销售返利与折扣;与此同时公司实际经销商预收货款相关的金额反而较期初出现大幅下降。这似乎打破了食饮行业“收入与预收货款正相关”的增长规律。

公告数据显示,公司的应付销售返利与折扣资金高达17.86亿元,占比高达71.41%。同时,公司的预收货款仅为7.15亿元,较期初12.32亿元,下滑幅度高达41.96%。一边是公司靓丽业绩及现金流,一边相关经销商打款意愿似乎在大幅下滑。

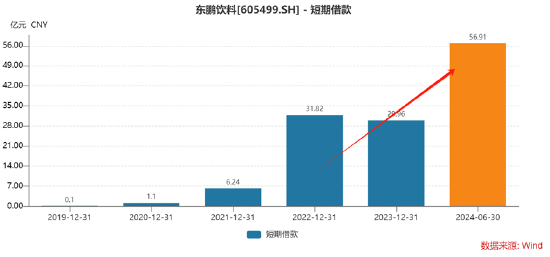

值得注意的是,截止今年半年报末,公司短期借款进一步飙升至56.91亿元,较期初增长89.95%。

对于飙升的短期借款,公司半年报解释称主要是因为公司本期信用证贴现借款增加所致。截止24年半年报末,48.69亿元为贴息借款,占短期借款之比超85%。

值得注意的是,农夫山泉的短期借款半年报末仅为5亿元,东鹏饮料的短债规模却超10倍。至此,我们十分疑惑的是,为何公司一边是账面宽裕的现金流,一边又通过贴现借款,这种资金结构安排是否合理?贴现借款是否可能涉嫌向下游经销商输血配合做业绩?

2022年8月19日,东鹏饮料曾在业绩说明会上指出,信用证贴现借款和银行承兑汇票不是针对经销商的。公司曾表示,信用证是以母公司的名义去银行开票,支付给子公司,子公司做贴现。信用证贴现及银行承兑汇票贴现本质上都属于融资行为。

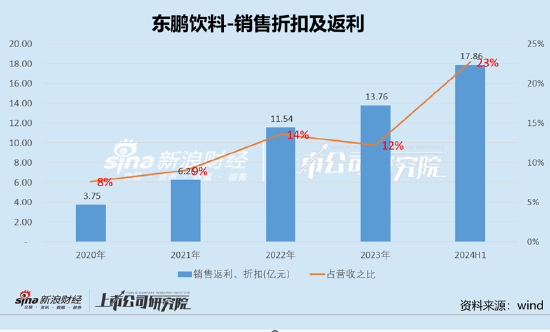

另外,为何公司出现大量的销售返利与折扣计提?

数据显示,公司销售折扣与返利计提由2020年的3.75亿元飙升至2024年半年报末的17.86亿元,对应收入占比也由8%飙升至23%的水平。需要强调的是,这仅仅计提合同负债的销售折扣与返利,若包含其他应付款金额,东鹏饮料销售返利与折扣计提的金额将超20亿元,占营收之比将超25%。

东鹏饮料对渠道运营采取了经销商与公司共同推广策略,经销商开展渠道建设及营销活动,由东鹏饮料进行考核及必要的指导、跟进、巡查、维护。在公司对经销商活动进行评估后,根据完成情况及渠道建设补贴政策给予的商业折扣额度进而计提其他应付款或合同负债,此种渠道补贴模式的或可以等视同为向经销商提供销售返利。至此,我们疑惑的是,公司如此较高折扣投放力度,这究竟是市场真实需求还是公司用折扣换市场增量的市场“泡沫”?

高投入的折扣返利计提与难以理解的存贷双高,以上种种疑问,东鹏饮料又是否可能被指向渠道压货之嫌?

对于东鹏饮料有无渠道压货我们无法判断,但公司此前被曝渠道压货问题。根据公开媒体报道,,一位山东经销商去年末就曾向媒体爆料称,东鹏饮料向北方经销商大量压货,业务经理要求县级经销商一般要购入50万-60万元货值的产品,规模较大的经销商需要投入150万元甚至更多,这样的做法,固然有利于短期营收冲刺,但在渠道体系被透支后,却可能反噬品牌商自身。需要强调的是,随即该爆料被公司给予否认。

据悉,以广东区域为大本营的东鹏饮料,似乎也开始在全国遍地开花。从营收来看,2024年上半年,东鹏饮料广东区域营收在同比增长13.79%的情况下,占总营收比由去年同期的34.07%下降至26.9%。同时,华中、华东、西南、华北等区域,分别实现同比增长51.86%、53.6%、75.57%、99.14%。

组局减持套利?是否上演“渠道压货做业绩—估值提升减持套利”的戏码

5月29日,东鹏饮料又发了一份减持公告,其股东深圳市鲲鹏投资发展合伙企业(有限合伙)(以下简称“鲲鹏投资”)、蔡运生、李达文、深圳市东鹏远道投资发展合伙企业(有限合伙)(以下简称 “东鹏远道”)、陈义敏、彭得新、黎增永、刘美丽、深圳市东鹏致远投资发展合伙企业(有限合伙)(以下简称“东鹏致远”)、深圳市东鹏致诚投资发展合伙企业(有限合伙)(以下简称“东鹏致诚”)、刘丽华、蒋薇薇、卢义富拟减持不超过8.94%的股份。

尤其值得注意的是,东鹏饮料有三家重要经销商,均参与持股公司的第三大股东鲲鹏投资。鲲鹏投资是东鹏饮料实控人林木勤之子林煜鹏控制的持股平台。天眼查数据显示,林煜鹏持有鲲鹏投资54.05%的股份,林木勤则持有9.01%。而其他16位股东则分散持有鲲鹏投资的其余股份。

公开资料显示,东鹏饮料曾披露的前五大下游经销商共有7家。其中有三家经销商为关联方,第二大经销商东莞金愉食品的实控人林景照及第三大经销商深圳安尔雅公司的实控人郑细强,分别持有鲲鹏投资4.5%及1.8%的股份;2018年的第三大经销商海丰曈缙贸易实控人蔡安特之子蔡顺源,也持有鲲鹏投资4.5%的股份。

可以看出,公司持股平台鲲鹏投资中的部分合伙人在经销商处担任股东、实际控制人或关键经办人员。值得一提的是,在东鹏饮料冲刺上市时,监管曾质问鲲鹏投资中的合伙人经销商与公司的合作历史和入股前后销售变化情况,是否存在通过入股方式扩大销售规模的情形,是否存在利益输送行为?是否存在经销商配合压货、囤货从而虚增收入的情形?

此外,东鹏饮料上市前突击入股的股东也已经减持或已经实现减持套现。上市前夕,即2019年4月28日东鹏饮料与天津君正创业投资合伙企业(有限合伙)(以下简称“君正投资”)、刘丽华、卢义富、蒋薇薇、东鹏远道、东鹏致远、东鹏致诚签署增资协议,9月12日完成工商变更,2020年4月16日发行人提交首发申报材料。此突击入股问题也被监管关注。

需要指出的是,部分突击入股股东已经获利丰厚。

5月28日,东鹏饮料发布权益变动提示性公告,披露其持股5%以上的股东君正投资已完成减持计划,其持股比例已从5.0738%减少至5.0000%。君正投资作为东鹏饮料的原第二大股东,其减持历程颇受市场瞩目。天津君正分别于2022年6-9月、2022年10月-2023年1月、2023年2-8月以及2024年2-5月减持东鹏饮料,其中除第一轮减持失败外,其余3轮减持金额分别达到2.50亿元、6.79亿元和近19亿元。天津君正减持套现金额近30亿元左右。

据悉,东鹏饮料的多位高管及董事监事也于2023年底加入减持行列,于2023年12月共13位公司董高监及大股东合计减持743.95万股,占公司总股本的1.8593%,合计金额13.69亿元。其中董事长林木勤通过旗下不同公司累计减持金额超过10亿元,多名董事、监事、高级管理人员如李达文、黎增勇、陈义敏、蔡运生等合计减持金额超过3亿元。

发表评论