一、宏观:市场情绪逐步缓和,地缘升级可能增高

金融属性方面,此前国际金融市场经历了“黑色星期一”,全球各大股指均出现了不同程度的大幅下跌,一方面是由于此前美国非农数据引发的悲观情绪,另一方面则是日元升值巴菲特减持等因素加剧了市场的悲观预期,尽管此后美盘时间各大股指均出现了反弹,抹除了一定的跌幅,但市场情绪目前仍未完全修复,或形成压制。同时上周时间尽管在非农的悲观影响之后市场认为美联储目前的降息行动或过于迟缓,但美联储各位官员却表示不能仅因为一期的数据就对政策作出调整,且表示美国经济并未进入衰退情况,且周一暴跌之后市场数据显示流动性并未出现明显的波动,美联储隔夜逆回购协议工具使用量仅为2919.58亿美元,这或导致后续美联储提前结束缩表行动,并采取符合市场预期的降息步伐。

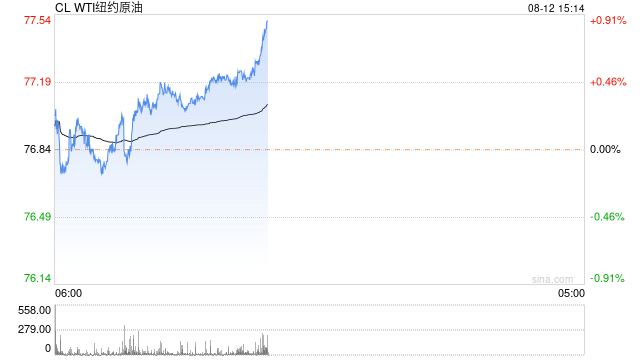

政治属性方面,此前伊朗与以色列的外交关系陷入了更深层次的矛盾之中,市场曾有消息称伊朗或考虑对以色列采取全面的反击手段,目前则有美国官员表示称伊朗正在重新评估对以色列采取军事行动,若后续伊朗直接对以色列发动袭击,或其在中东的其他代理人对以色列进行行动,那么地缘局面极有可能进一步升级,并对油价形成提振;另一方面,近期持续两年时间的俄乌冲突再度出现了升级可能,上周乌克兰发动了自冲突爆发以来在俄境内最大规模的袭击,这或导致后续俄罗斯对该事件做出进一步的反击,市场在这种担忧情绪影响下也导致欧洲天然气价格再度创下年内新高,进而有可能对油价形成提振。

二、基本面:供需两端基本稳定,夏季消费仍需关注

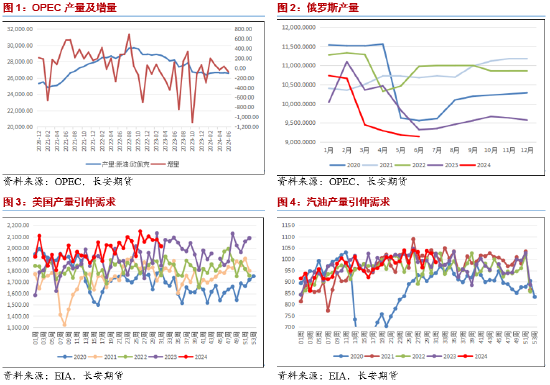

供给侧,原油市场近期基本面的变化并不明显。供给侧方面,近期市场依然在评估此前OPEC+在10月开始的增产行动,尽管这或在第四季度对市场形成一定的宽松预期,但在短期内客观的减产情况依然存在,这导致近期油价依然可以从中获得一定的支撑力量;且上周时间之内利比亚的Sharara油田再度出口受阻,这或导致中后部的产能国供给情况在近期出现一定程度的收缩情况,进而对油价形成提振,但值得注意的是,在前部产能国之中,俄罗斯的产量虽然有所下降,但仍旧高出OPEC+的配额6.7万桶/日,且按照此前OPEC月报公布的二手数据来看,中后部产能国的产量在近数个月均出现了不同程度的上涨,这或在本周月报公布之际对油价形成压制。

而在需求侧,一方面,此前有消息称我国或增发原油进口配额,该配额或在9月份进行下发,这或在三四季度交替之际对我国的消费做出进一步的刺激,从而对油价形成支撑;且另一方面,本周时间即将公布三大机构的月度报告,按照此前的月报内容来看,OPEC大概率维持此前的乐观预期,EIA或同步小幅上调预期,此二者的结论或对油价形成小幅提振,但值得注意的是IEA或维持该机构一贯的悲观预期,这或对油价形成一定程度的压制,并在本周造成油价的波动进一步扩大。

三、库存及价差:库存去化或逐步停歇,价差表现短期震荡

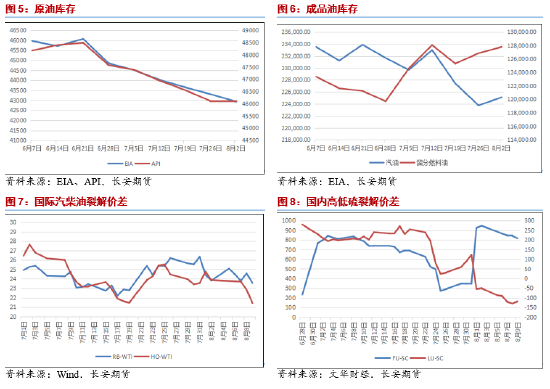

库存侧,原油方面,美国至8月2日当周API原油库存录得小幅增加17.6万桶,预期为增加85万桶,前值为减少449.5万桶;但同时8月2日当周EIA原油库存录得大幅下降372.8万桶,预期为减少70万桶,前值为减少343.6万桶。两大原油库存在前周出现了结果分歧,值得注意的是,EIA的库存连续六周去化已经是2022年1月以来的最长周期,这在美国原油产量创下新高之际表明短期消费依然值得期待,但API结果却表明中长期消费情况或略显悲观,该情况或在四季度出现进一步的恶化,进而对油价形成压制。在成品油方面,美国至8月2日当周汽油库存则录得为增加134万桶,预期为减少98.6万桶,前值为减少366.5万桶;同时精炼油库存则增加94.9万桶,预期为增加24.1万桶,前值为增加153.4万桶。成品油的角度来看,近期成品油的去库走势有所暂缓,这在北美炼厂开工水平小幅上涨的情况下表明成品油的短期消费也出现了一定程度的疲软情况,这或在后续进一步压制成品油裂解的表现情况。

裂解价差方面,近期国际汽柴油裂解表现持续疲软,盘面生产利润进一步出现了下滑情况,这与北美炼厂开工水平回暖的走势形成了一定的背离,这也导致内盘品种的裂解表现在上周持续走弱,且内盘高低硫价差在此前逼近1000元/桶之后出现了短暂的平稳。而在后续,随着美国汽柴油库存的进一步积累,这或导致其裂解进一步趋于弱势,进而传导至内盘导致高低硫裂解也区域弱势,因此内盘的成品油裂解或存一定的布空机会,但考虑到夏季成品油消费依然存在着一定的转旺预期,因此可操作空间或相对有限。

四、观点及展望

整体看来,近期基本面的情况对油价的支撑相对稳定,本周时间的机构月报或对市场做出进一步的指引,值得关注,但后续需求侧表现或对油价形成一定程度的牵制;金融属性方面,市场的悲观情绪近期有一定回暖,对于美国经济陷入彻底衰退的预期也有所降温,这或导致后续油价面临的宏观经济压力有所减弱;而政治属性方面,近期不论是中东还是东欧地区的地缘冲突都存在着进一步升级的可能,若后续战事进一步爆发,那么油价将获得更强的反弹动力,但若后续地缘关系并未出现进一步的恶化,那么油价或波动逐步放缓。综合来看,本周时间各大原油期货或依然存在着一定的上行空间,但幅度或受到需求表现限制相对有限,因此操作上建议对SC可偏多短差操作,下游品种之中可谨慎偏空布置裂解价差。

仅供参考。

作者简介:

范磊,从业资格证号:F03101876,投资咨询证号:TN037282,毕业于加拿大西三一大学工商管理硕士专业,具有扎实的理论基础与一定的国际视野;进入期货行业以来,一直致力于原油系能化品种和有色金属系列的研究分析工作,善于从基本面分析着手,结合理论搭建品种分析框架对行情作出研判,并坚持以专业的知识和诚挚的态度为客户创造价值。

发表评论