炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:读数一帜

美的集团近年来的战略核心聚焦出海和全球突破,此次赴港上市,令公司迈出了加速全球化步伐的突破性一步

9月17日,港股市场近三年来最大IPO(首次公开募股)美的集团(0300.HK)正式上市。其此次共计发行5.66亿股,每股定价54.8港元,净募资额为306.68亿港元。这也是继海尔智家后,国内第二家“A+H”双重主体上市的国内家电巨头。

从首次宣布赴港上市至今,美的集团赴港二次上市之路已历时近一年。早在2023年10月24日,美的向港交所递交上市申请,但由于超过6个月未完成聆讯过程,招股书失效。今年4月29日美的集团向港交所二次递表,继续谋求“A+H”两地上市,7月23日美的终于收到了中国证监会境外上市备案通知书,并且于8月30日完成港交所聆讯。

9月9日美的集团在港交所发布公告称,拟全球发售4.92亿股H股,其中香港公开发售0.25亿股,约占5%,国际发售4.68亿股,约占95%,同时还有不超过约0.74亿股的发售量调整权以及不超过约15%-17%的超额配售权,以满足市场额外需求。H股发行价格区间初步确定为52.00港元/股至54.80港元/股。

美的集团此次港股发售股份共计募资约306.68亿港元,约合279亿元人民币,这意味着,美的集团成为2021年2月快手上市之后,港股市场最大的IPO项目。近年来,港股市场其他大型IPO项目还包括中国中免、天齐锂业、京东物流、快手-W等。

目前美的集团按港股市值计算达到4467亿港元,这一市值可以跻身港股市场前25名,高于京东、百度、网易等大型港股上市企业。

上市首日,美的集团港股股价大幅高开,最终收涨7.85%,收盘价59.1港元/股。

为何赴港上市?

美的集团为何要谋求到港股二次上市?在今年4月美的集团2023年股东大会上,美的管理层曾给出了答案:如果是为了筹集资金,美的2023年分红就超过了200亿元,减少分红就能解决资金问题。(美的)之所以要去香港上市,是看中了港股的“突破性、便利性和快速性”。

其言外之意就是,美的集团此次上市主要目的并非为了募资。作为国内三大家电巨头之一的美的集团,一直以来以绩优白马股的形象为市场所知,因此从账面上看,美的集团并不缺钱。根据财报显示,美的集团2021年至2023年营业收入分别为3434亿元、3457亿元、3737亿元,归母净利润分别为285亿元、295亿元、337亿元,同时经营性现金流净额分别达到350亿元、346亿元、579亿元。根据2024年中报显示,美的集团账面上包括货币资金在内的总现金达到了1046亿元,同期短期借款加一年以内到期的非流动负债为288.13亿元。

何为“突破性、便利性和快速性”?一位长期关注美的集团的分析师表示:“美的近年来的战略核心聚焦出海和全球突破,此次赴港实现‘A+H’双重上市主体,全球化再迎里程碑,这对于美的集团来说可谓是迈出了加速全球化步伐的突破性一步。”

从美的集团对IPO募集资金用途的描述中也可以看出全球化战略对于美的集团的分量。招股说明书显示:美的集团此次募集资金约20%将用于全球研发投入,约35%用于完善全球分销渠道和销售网络以及提高自有品牌的海外销售,约35%用于智能制造体系及供应链管理升级的持续投入,约10%用于运营资金及一般公司用途。

那么“A+H”双重上市主体对美的集团的全球化突破有何具体实质性作用?前述分析师表示:“对于美的来说,赴港上市募资的意义并不大,实现‘A+H’双重上市主体不仅能够提升美的集团的国际化视野和国际品牌形象,还能更好地利用国际资本助力其海外发展,同时对于后期美的集团进一步开展海外并购提供了一个重要资本运作平台。”

根据招股书显示,美的集团此次在港IPO引入了18名基石投资者,包括中远海运(香港)、瑞银、国调基金、比亚迪旗下全资基金Golden Link、睿远基金、大家人寿等,累计认购约97.9亿港元。其中,第一大基石投资者中远海运(香港)认购2.81亿美元。业内人士表示,中远海运作为一家全球化航运央企,可以为美的集团海外业务提供重要的物流支持,这对保障美的全球供应链的稳定具有重要意义。

从行业情况来看,作为全球化战略布局较早的海尔智家,其早在2020年12月便通过私有化海尔电器,实现了在中国上海、中国香港、德国法兰克福“A+H+D”三地上市,这被外界认为对海尔智家的全球化拓展提供了非常大的助力,此次美的集团港股上市之后,作为国内三大家电巨头之一的格力电器是否会跟进,外界颇为关注。

值得注意的是,为了顺利推进港股认购及考虑到上市后股价表现和在港股的形象,美的集团将发行价格最终定为54.8港元/股,这一价格相较A股9月13日63.51元/股的收盘价(约合69.83港元/股),折价约21.5%。而海尔智家截至9月13日收盘的港股折价为13.11%,由于美的集团折价20%左右发行,市场反应较为热烈,最终获得5.31倍认购,同时9月17日港股股价大幅高开,最终收涨7.85%,与A股折价缩小至15.01%。但由于发行定价相对A股折价太多,对A股投资者利益造成一定损害,在9月9日公告当天,美的集团A股股价下跌了3.06%,收盘价为61.09元/股。

出海成为“必选项”

在今年年初的美的集团经营管理年会上,美的集团董事长兼总裁方洪波(金麒麟分析师)表示:“全球突破是美的当下最核心的战略之一,要在海外市场构建出第二个主场。”

全球化之所以对美的集团如此重要,与当前国内家电行业逐步步入存量更新市场甚至红海市场有关,这迫使美的寻求新的业务增长点。国家统计局数据显示,2023年国内城镇居民空调、冰箱、洗衣机、彩电每百户保有量分别为172台、102台、99台、107台,对比欧美成熟市场,大家电保有量接近合理水平。

存量市场下,国内三大家电巨头美的、格力、海尔市占率较高,竞争格局相对稳定,其中国内空调、洗衣机市场分别呈现“格力+美的”、“海尔+美的”双寡头格局,冰箱市场则为“一超多强”,海尔市占率超三成,小家电虽然品类多成长性较好,但体量难以与大家电相比。

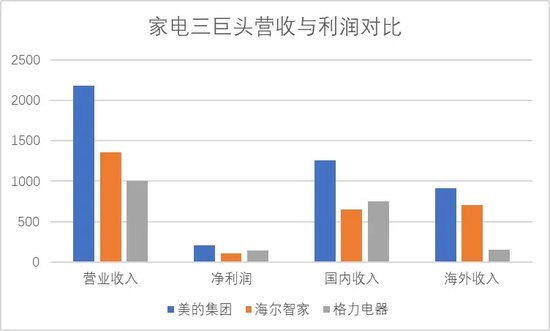

在此之下,三大家电巨头的国内市场营收近几年都在不同程度地放缓。其中美的集团2024年上半年实现营收2181亿元,净利润208亿元。其中国内收入1262亿元,同比增长8.3%;海外收入910.76亿元,同比增长13.09%。海尔智家上半年实现营收1356亿元,净利润104.2亿元。其中国内收入648亿元,同比增长2.3%;海外市场收入708.2亿元,同比增长3.6%。格力电器上半年实现营收1003亿元,净利润141.4亿元。其中内销收入751.2亿元,同比增长9%,外销收入148.2亿元,同比增长15.64%。

(注:以上均为2024半年报数据,单位:亿元)

数据来源:根据公开财报数据整理

美的集团在近些年与格力电器、海尔智家在国内市场的竞争中,后来者居上逐渐占据上风,从营业收入上看,美的集团目前位列国内家电行业第一,海尔智家位列第二,格力电器位列第三;从净利润来看,美的集团在2020年超越格力电器后夺得行业第一,格力电器位居第二,海尔智家则为第三;从国内收入来看,美的第一,格力第二,海尔第三;从海外收入来看,则是美的第一,海尔第二,格力第三。

从毛利率来看,由于中报数据披露不完整,按照2023年报数据,国内市场格力电器毛利率36.84%,排名第一;海尔智家毛利率36.37%,排名第二;美的集团毛利率26.03%,排名第三。美的集团国内市场由于定价相对较低,盈利能力偏弱。海外市场方面,美的集团毛利率27.16%,排名第一;海尔智家毛利率26.77%,排名第二;格力电器毛利率23.75%,排名第三。

这也使得美的集团凭借营收和净利润的规模优势,总市值超越格力电器登顶中国家电行业市值第一。截至9月11日收盘,美的集团市值约4307亿元,是格力电器2201亿元、海尔智家2355亿元市值的近两倍。

在国内市场增长放缓后,家电三巨头都在寻找各自不同的增长点。

近年来,美的集团着力从面向消费者的智能家居业务向面向企业的商业及工业解决方案业务拓展,前者主要是美的的家电基本盘业务,后者则包括智能建筑科技业务、机器人与自动化业务以及新能源与工业技术业务等。

但美的集团的面向企业业务表现并不顺利,2024年上半年面向企业业务营收467亿元,同比仅增长7%,除新能源及工业技术业务收入维持较高增速外,智能建筑科技收入增速跌回个位数至6%,机器人与自动化收入同比则下滑9%。

海尔智家则在品牌高端化上发力,凭借卡萨帝在高端家电市场占据一席之地。格力电器则一直在积极拓展空调以外家电品类,以及在新能源车上动作频频,但从结果上来看不尽如人意。

在此情形下,三大家电巨头不约而同将目光瞄向了海外市场,其中海尔智家在行业出海最早,美的集团正在发力,格力电器海外收入规模还比较小,但其共同特点是,三大家电巨头的海外收入增长速度都比较快。

根据财报显示,今年上半年,美的集团海外收入同比增长13.09%,海外市场增速高于国内市场,占比提高到了41.92%。格力电器上半年在国内市场增长个位数的情况下,海外市场实现了15.64%的快速增长。而海尔智家上半年海外市场虽然增速有一定放缓,只有3.6%,但占总收入的比重已经达到了52.22%,超过了国内市场收入体量。

美的管理层在今年股东大会上表示,中国家电市场已迈入红海,行业竞争异常激烈,海外市场的机遇依然很大,全球家电市场规模接近4000亿美元,但全球性玩家屈指可数。

自主品牌仍需突破

美的招股书显示,根据第三方研究机构弗若斯特沙利文报告,按照2023年销量和收入计算,美的集团已经坐上了全球家电企业的头把交椅,按销量计算的市场份额达到了7.9%。2023年,美的集团在家用空调、洗衣机、冰箱以及厨房电器和其他家电领域均稳居全球销量前三甲,分别占据23.7%、14.2%、10.5%及6.0%的市场份额。

虽然从数据上看,美的集团在全球市场已经位列第一,但从海外市场拓展情况来看,美的还有较长的路要走。过去包括美的在内的中国家电行业凭借完善的产业链配套以及劳动力成本优势带来的高性价比出海,出海形式多以海外品牌代工为主,自主品牌占比低,美的在相当长的一段时间都是以代工形式出海,不仅产业链价值量低毛利率低,而且成本红利期也短。

2010年后,中国家电行业进入了海外并购的高峰时期,开始了自主品牌结合收购当地品牌的模式。由于欧美市场家电行业发展历史长、本土品牌市场接受度更高,同时具有一定渠道壁垒,并购的方式成为建立自主品牌最便捷的方式,家电龙头通过收购海外成熟品牌及其渠道资源快速切入当地市场。

这一过程中,海尔走在了行业前列,海尔智家通过收购日本三洋的白色家电业务、美国GE(通用电气)家电业务、新西兰的斐雪派克、意大利的Candy(卡迪),在全球不同市场构建起中高端家电品牌矩阵,尤其是2016年海尔收购美国GE家电,使得海尔在北美市占率直接跃升,这也使得海尔智家的海外收入几乎全部来自于自有品牌。

美的集团在过去几年也先后通过收购日本东芝白电业务、意大利中央空调Clivet、伊莱克斯吸尘器品牌Eureka,推动了其海外自有品牌在全球市场的突破发展,美的集团的海外业务营收规模从2013年约450亿元增长至2023年的1509亿元,增长超3倍。到2023年美的集团自有品牌业务收入已达到海外家电业务收入的40%以上,主要以东芝、美的及Comfee品牌为主。

美的集团还提出了海外发展目标:到2025年,海外销售收入要突破400亿美元,国际市占率达到10%,五大战略市场占有率则达到15%-20%,其中东南亚地区要做到第一,北美则要进入前三。

但相比之下,美的集团在海外市场从代工到加码自主品牌,真正在国外中高端市场占据地位还需要时间沉淀。因此对于美的集团来说,目前最大的挑战之一在于如何提升海外市场的自主品牌定位。对此,美的在半年报中特别表示:在海外发展自有品牌依然是下半年的重点工作之一,要坚定OBM(海外自有品牌)优先战略,全面走向海外,彻底改变策略,向海外优秀企业学习借鉴,力求成为一家国际化的企业。

“能否通过此次赴港上市帮助美的集团真正实现全球突破,通过海外市场打开新的成长空间,是接下来资本市场对于美的集团及其估值关注的重点。”业内人士表示。

发表评论