来源:中粮期货研究中心

本次报告主要偏差在出口端超预期,带来库存明显低于市场预估下沿,短期利多明显马来卖压后置,但是产量端良好恢复关注后续沙巴地区产量。

7月MPOB供需报告解读:

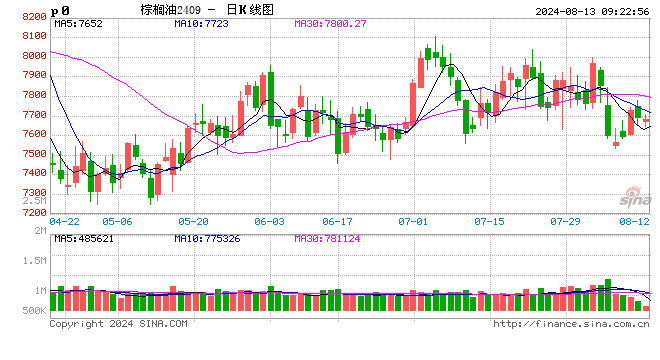

本周一MPOB公布了7月月度供需报告,产量端环比增加14%至184.1万吨,进口端环比下滑16.7%至1.0万吨,出口环比增加39.9%至168.9万吨,国内消费环比下降24%至26万吨,结转库存环比下降5.4%至173.3万吨。

与彭博路透前置预期相比,本次报告出现明显偏差,主要偏差来自于出口端超过市场预期,但是国内消费端出现明显下滑,总体供需受益于出口端的强劲库存明显低于市场预期的下沿,因此本次报告短期明显利多。

图1 市场预估与官方披露

数据来源:公开信息整理,中粮期货研究院整理

一

供给端

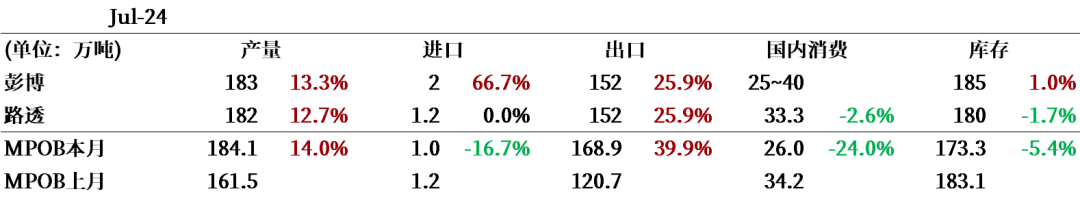

从供给端看,7月产量环比增加14%,明显高于季节性环比增幅均值(L5Y为3.8%),一方面是6月的基数相对较低,另一方面看见了马来出油率的拐头向上。本次产量端的恢复明显高于彭博路透前置预期,并且高于SSPOMA和MPOA的预估,落在UOB预估区间上沿。后面市场对于马来的产量还有担忧,主要系今年2/3/4月份沙巴地区降雨相对较少,今年截止到7月马来的累计产量非常好,但是后面可能存在产量恢复不及预期。

外籍劳工方面,6月劳工数量环比增加0.25万人,市场暂时没有劳工紧缺传闻,并且本次产量大幅超预期。

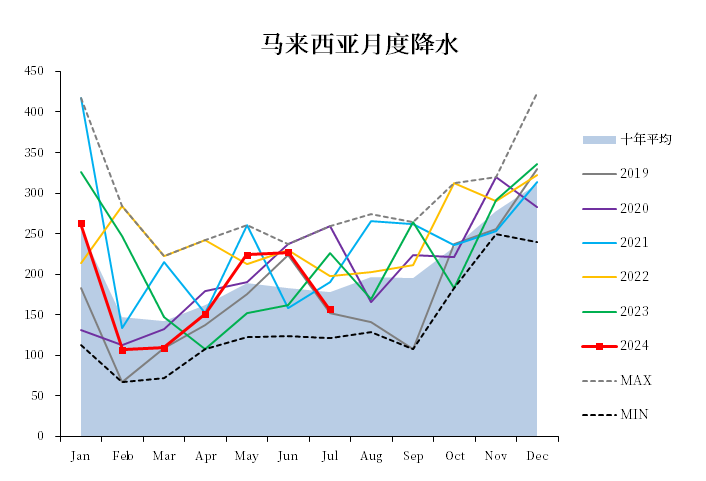

天气方面,7月降雨加权平均仅157MM/月,较上月降雨明显下滑并且低于季节性均值状态,主要降雨缺失出现在PERAK地区,7月马来局部地区存在连续数天0降雨状态,另外邻国印尼7月降雨回落更加明显。市场预期后续将进入拉尼娜现象,对应东南亚降雨预期有保证,持续关注马来印尼降雨。

图2 马来西亚棕榈油产量

数据来源:MPOB,中粮期货研究院整理

图3 马来西亚外籍劳工

数据来源:马来移民局,中粮期货研究院整理

图4 马来西亚降雨

数据来源:REUTERS,中粮期货研究院整理

二

需求端

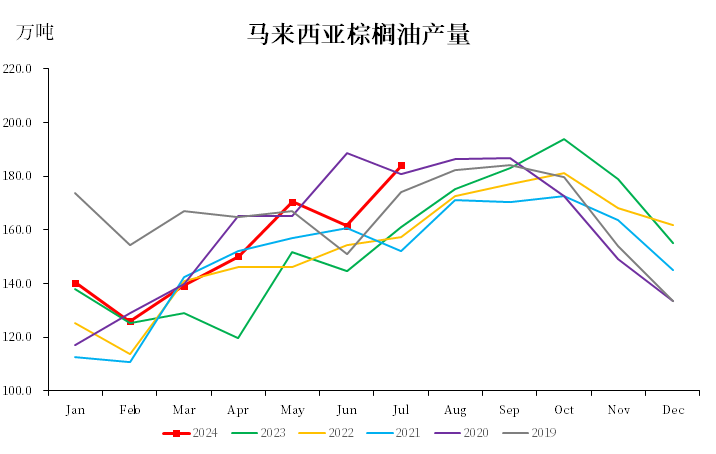

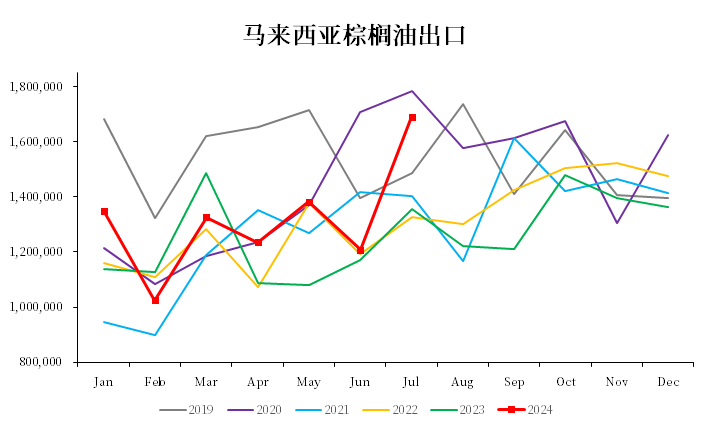

从出口需求端看,7月出口环比大幅增加且明显高于季节性环比增幅均值(L5Y为7.6%),虽然彭博路透给了前置出口增加预期,但是报告出口超预期强劲并且高于高频船运公司预估区间上沿。市场推断可能是印尼6/7月份产量恢复并不好,马来出口竞争相对较小,留意后续印尼的出口参考价调整,以及印度的补库进度。

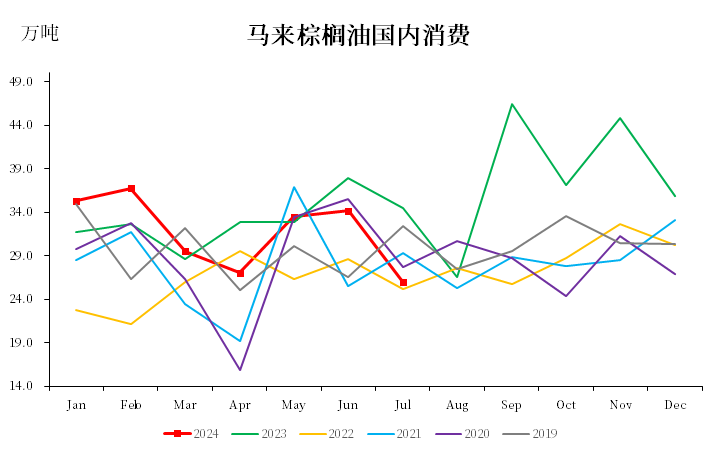

国内消费方面,马来消费环比下降24%至26万吨,明显低于市场预估,以及近期的消费中枢水准,市场解读为马来的出口和消费可能存在划分干扰,但是即使是明显低于中枢水准的国内消费在本次报告也不构成明显利空。

图5 马来西亚棕榈油出口

数据来源:MPOB,中粮期货研究院整理

图6 马来西亚棕榈油国内消费

数据来源:MPOB,中粮期货研究院整理

三

小结

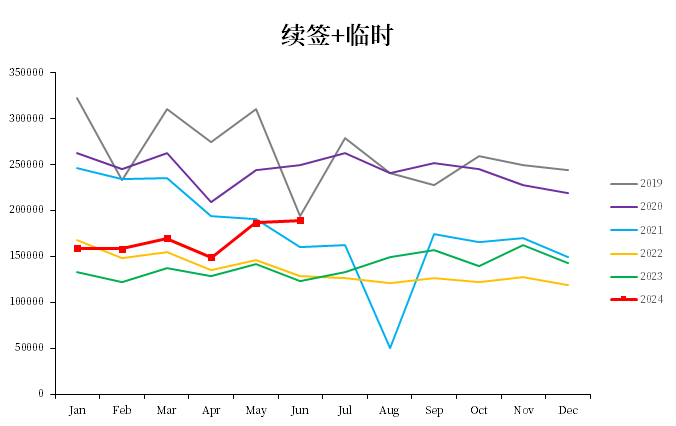

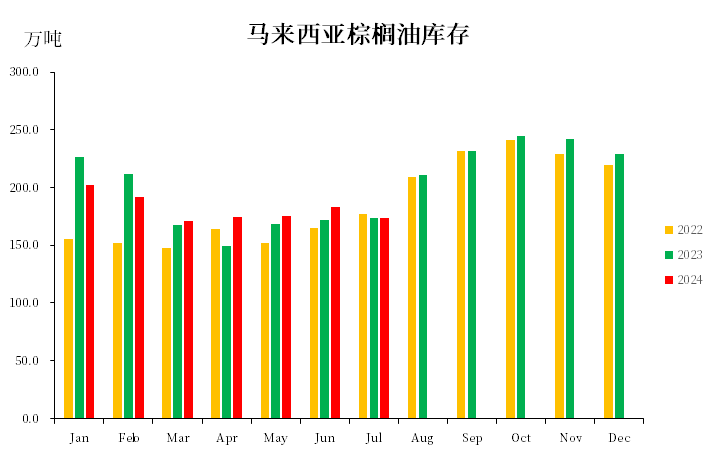

库存端,本月库存环比小幅下降,明显低于彭博路透的前置预期,这是库存自三月以来的首次下降并且存在逆季节性,对应马来增产季的卖压并不明显并且后置,短期看形成利多,市场调整后续马来累库进程的预期。

以上,7月MPOB短期利多明显,但是产量端大幅恢复且今年前7个月累计产量接近2019/2020年马来产量巅峰状态,市场后续关注沙巴地区产量是否问题,总体看马来端的库存卖压在后置。

图7 马来西亚棕榈油库存

数据来源:MPOB,中粮期货研究院整理

作者简介

贾博鑫

中粮期货研究院 油脂油料高级研究员

交易咨询资格证号:Z0014411

张如峰

中粮期货研究院 油脂油料研究员

发表评论