A股震荡攀升,创业板指涨近1%。上证指数收涨0.34%报2867.95点,深证成指涨0.43%报8409.22点,创业板指涨0.93%报1607.19点,科创50指数涨0.48%报710.75点,北证50涨0.52%,万得全A涨0.41%,万得A500涨0.26%。市场成交额4799.9亿元,连续两日不足5000亿。

今日军工板块午后上涨,军工ETF(512660)涨1.16%。

消息面上,8月11日,据环球时报转载报道称,欧盟航空安全局(EASA)上个月在上海对C919客机进行实地认证时给予了积极反馈,中国相关民航机构对C919客机在2025年获得欧盟认证感到更加乐观。

取得EASA认证对C919“出海”意义深远,有望进一步扩大C919声誉、增加对外国买家的吸引力;目前全球商用飞机几乎被波音和空客垄断,C919投入商业运营使得中国商飞成为全球大飞机主流制造商之一。该消息对军工板块构成一定利好。

国盛证券研究所研报指出,2024~2027年是C919交付加速、产业扩产加速的关键期。2024年以来国内航司持续签订C919订单,计划交付周期跨越十四五-十五五-十六五,目前国产C919大飞机已经拿下1300多架订单,对应金额高达9000多亿元。产能方面,2024年5月航空工业规划总院中标C919大型客机批生产条件能力(二期)建设项目,C919产能正加速扩张。

根据《中国商飞公司市场预测年报(CMF)(2023-2042)》,预计未来20年中国新客机交付价值达1.4万亿美元,之前国家多次出台政策对大飞机产业予以支持, 2024年7月上海市提出“到2026年,国产民用大飞机生产能力大幅提升,上海新增引育大飞机高端产业链重点企业60家以上,大飞机产业链本地配套供应商及合作单位达到150家左右,实现新增投资700亿元以上,大飞机产业规模达到800亿元左右”。

大飞机作为新质生产力的代表产业,具有一定的战略意义和经济价值,产业链或值得关注。飞机成本主要由机体结构(30%-35%)、发动机(20%-25%)和机载设备(25%-30%)构成,国内企业目前主要参与机体结构制造,发动机、机载系统等具备较大的国产替代空间。

当前随着影响行业运行的不利因素逐步消退,军工行业下游需求有望在2025迎来全面恢复,在“十四五”任务收官和中上游企业“十五五”需求前置落地的共同作用下,部分公司有望提前兑现订单,加上后续大规模合同持续推进,行业景气度或迎来抬升。

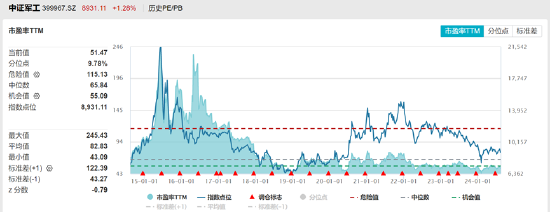

长期看,“百年未有之大变局”下,国防军工行业作为大国博弈下的必选消费,依然具有较好的景气度。细分板块来看,随着科技创新成为大国博弈主战场,新质生产力相关的卫星、低空经济、大飞机制造等赛道也值得关注。卫星方面,随着低轨卫星互联网建设,“北三”产业化应用、遥感卫星商业化运营、我国卫星产业或迎黄金发展期。低空经济首次写入政府工作报告,未来有望牵引万亿产业链。当前军工板块估值处于相对历史低位,可适当关注军工ETF(512660)。

数据来源:WIND,截至2024/8/13

算力上游相关板块今日也有所回暖,通信ETF(515880)涨1.06%、半导体设备ETF(159516)涨0.87%。

行业基本面上,SIA在8月5日(美国时间)宣布,2024年第二季度的半导体产业销售额(三个月移动平均)同比增长了18.3%,环比增长了6.5%,达到了1499亿美元。此外,2024年6月单月的销售额同比增长了22.9%,环比增长了1.7%,达到了500亿美元。半导体产业销售额持续向好。

下半年还将有众多重磅AI终端新品发布,包括苹果搭载AI功能的新款手机,凭借苹果强大的推广能力,有望加快换机周期;同时全球智能手机出货量持续回暖。根据 Counterpoint Research 的测算,2024Q2 全球智能手机销量同比增长 6%,创下三年来最高的同比增长率。下游需求回暖+ AI手机市场份额抬升均有望拉动上游通信行业需求。

中芯国际二季度业绩及三季度指引好于预期,晶圆厂毛利率和稼动率提升反映行业需求向好,同时先进制程国产替代持续推进。后市看,经贸科技领域的摩擦或将升级,半导体设备、材料是自主可控关键领域。上游算力相关板块经过回调之后,或可适当关注通信ETF(515880)、半导体设备ETF(159516)。

今天消费板块整体调整,但养殖ETF依然收红0.53%。

截至8月12日,国内生猪价格(外三元)报21.26元/公斤,同比上涨23.46%,环比上涨14.06%,延续了本月以来高歌猛进的态势。截至上周五,自繁自养生猪养殖利润586.89元/头,盈利周度环比扩大92.39元/头。

需求方面,当前全国持续高温天气,居民猪肉消费意愿不高,同时短期缺乏节日等利好,加上牛羊肉等替代品不断降价持续挤压猪肉消费市场。

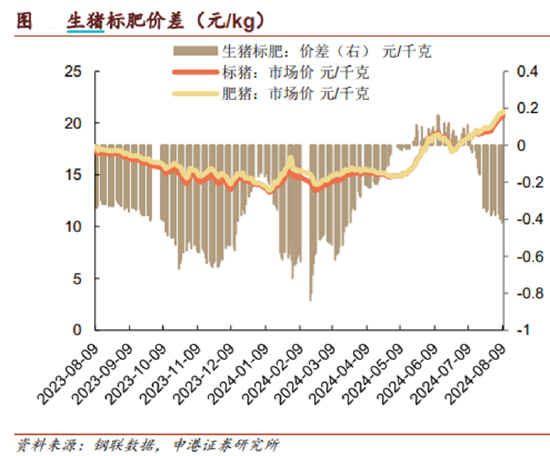

供应端来看,受去年能繁产能不断下降影响,供应端偏紧的压力仍在不断显现,规模场出栏增加。而散养户仍跟随企业出栏节奏,存在压栏惜售动作和二次育肥动作。整体来看,供应端偏紧,二育或不严重。一方面看标肥价差,根据钢联数据,截至8月9日,标肥价差为-0.39元/kg,较前一周走阔。7-8月高温肥猪消费淡季,肥猪仍有较高溢价反映市场生猪供给偏紧。另一方面,二次育肥往往推升短期饲料需求,但7月饲料未出现大幅上行。

供给端是猪肉价格的把手。钢联农产品、涌益资讯、卓创公布的7月能繁存栏环比分别为+1.11%(上月0.37%)、+1.79%(上月+0.61%)、+2.38%(上月+3.39%)。全行业产能预计难以大规模修复。中邮证券指出,一方面经过去年全年的深度亏损后,企业偿债的诉求更加急迫,同时对扩产更加谨慎。另一方面,今年下半年的生猪的供给主要是由去年下半年及今年一季度决定的,此阶段行业产能去化已确定。据饲料工业协会数据,上半年猪饲料产量同比下滑7.3%,其中仔猪料同比下降13.5%。仔猪料或侧面反映新生仔猪数量下滑较明显,按6个月生猪生长期推算,下半年供给收缩或继续延续。

上市公司方面,目前上市猪企的7月份销售简报已经披露结束,生猪养殖上市企业7月合计出栏数量同比+3.23%,销售均价也实现3%~4%的增幅,有头部猪企的7月销售规模或接近整个二季度的盈利水平。综合来看,生猪市场中短期供需格局继续维持供不应求状态,猪价或将维持偏强震荡。另外,生猪期权8月23日起上市交易,或丰富养殖ETF的投资策略。投资者可以持续关注养殖ETF(159865)。

风险提示:投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。无论是股票ETF/LOF/分级基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

特约作者:国泰基金

发表评论