作者:

赵 伟 申万宏源证券首席经济学家

陈达飞 首席宏观分析师

王茂宇 高级宏观分析师

摘要

大类资产&海外事件&数据:人民币汇率破7,美联储官员发言偏鸽

权益市场短期利好,离岸汇率跌破7。纳指上涨1.0%,日经225上涨5.6%,布油下跌3.4%,10Y美债收益率上行2bp至3.75%,美元兑离岸人民币贬值至6.98、日元兑美元升值1.2%。

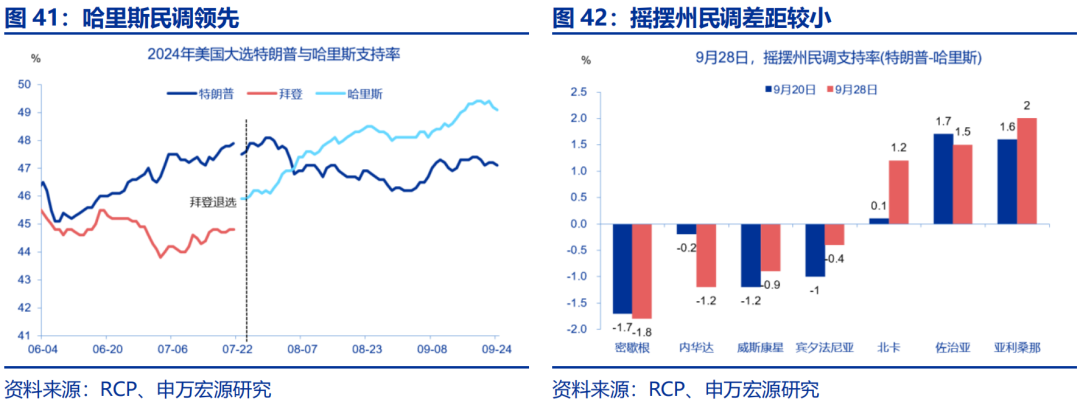

哈里斯民调领先。截至9月24日,RCP集合民调显示,特朗普支持率47.1%,哈里斯49.1%,哈里斯领先幅度较上周(9月17日)持平。七个摇摆州当中,特朗普在佐治亚、亚利桑那、北卡州领先,哈里斯在密歇根、威斯康星、宾夕法尼亚州、内华达领先,但双方差距仍较小。

美国8月耐用品新订单、新屋销售强于市场预期。同时,8月PCE通胀同比、最新当周初申领失业金人数略弱于市场预期,或强化市场对美联储降息预期。

风险提示

地缘政治冲突升级;美国经济放缓超预期;美联储再次转“鹰”

每周报告精选

9月20日,黄金价格再创历史新高;但金价与实际利率、ETF持仓的背离,也催生了“恐高”的担忧。两类“背离”的原因、金价可能的演绎?本文分析,可供参考。

(一)金价何以创下新高?央行与投资者先后推动

近期,黄金价格再度刷新历史新高。截至9月20日,COMEX金收于2622美元/盎司、创历史新高。年初以来的黄金走势可分为三个阶段:1)1月1日-4月17日,金价大涨14%;2)4月18日-6月25日,黄金盘整蓄势、下跌2%;3)6月26日至今,黄金再度冲高、大涨13%。

第一波上涨,央行购金或是推手;而近期,美债收益率下行后,投资需求的释放是主因。1)2024年一季度,全球央行合计购入300吨,较去年四季度加速。2)6月10日以来,10Y美债实际利率回落58bp,黄金投资需求释放;截至9月17日,黄金非商业净多头增至99.4%的分位。

(二)金价需要“恐高”吗?长线逻辑仍相对顺畅

对金价“恐高”,或是对金价与实际利率背离的担忧;而这一缺口或由央行购金所致。传统框架下关注通胀、机会成本等的投资需求主导金价;2022年以来,央行购金大增,带来需求曲线外移,导致金价与实际利率缺口走阔。纳入央行购金后,金价中枢或在2323美元/盎司左右。

从中、印等外储结构来看,央行购金空间仍在;美债“被动减持”下购金节奏有望维持。央行购金或由部分国家基于安全等考量主导;中、印等黄金占外储比重低,空间仍在。美债减持节奏与购金节奏较相关,2026年前中长期美债到期规模仍在增加,被动减持下购金节奏有望维持。

(三)金价可能的演绎?关注美国大选、国内经济预期

交易面,欧美投资需求仍受实际利率框架主导;关注大选落地后美债利率的可能演绎。1)如特朗普当选,“关税加征”的推进或将美国经济拖向衰退,“衰退交易”利多黄金;2)如哈里斯当选,其对居民补贴性政策或支撑美国消费韧性,如“复苏交易”开启,或约束金价上行空间。

当下,中国的黄金配置或偏拥挤,但会否转向仍需聚焦经济预期的变化。国内黄金投资需求的高涨,或因股市等其他资产欠佳表现激发的配置需求。截至9月20日,COMEX金的RSI为72.1、处超买区间。但在其他资产相对吸引力提升前,金价对实际利率的非对称性或长期存在。

当地时间9月18日,美联储召开联邦公开市场委员会(FOMC)议息会议并公布声明,重点为:1)降息50BP,联邦基金利率调整为4.75-5.00%。2)点阵图中位数预测年内还将降息2次。3)经济预测摘要:失业率上修,PCE下修。

9月例会决议:利率下调50BP,通胀就业风险大致均衡。1)9月例会声明认为,去通胀已取得更多进展,新增就业减缓,通胀就业风险大致均衡。会议下调政策利率50BP,继续按计划缩表。2)但是,我们认为四季度美国通胀或存在一定的反弹潜力,主要来自于三方面:房租、耐用品通胀、核心非耐用品。若由于事件性冲击使得联储降息节奏“前置”,而事后仅仅是一次“衰退恐慌”,明年再通胀压力将趋于上行。

记者会:美联储决心不落后于曲线,不建议将50bp看做“标准”。1)记者会问答环节重点:美联储决心不落后于曲线,50BP降息是及时的,不应当将50BP降息作为新趋势。若上次会议提前得知7月就业数据,美联储当时可能降息。未来美联储仍将逐次会议决策,若就业市场加速降温,则政策调整可以加速,但美联储对于降息并不迫切。2)就业市场的松弛化是经济下行风险的来源。5月以来,失业率突破4%后一度上行至4.3%,触发萨姆规则的“衰退信号”,引发美联储关注经济下行风险。短期而言,美国劳动力市场从基本均衡到松弛化的过程或将延续,这是美联储政策立场偏鸽的基础。

经济预测摘要:失业率上修,PCE下修,反映美联储此次降息两大依据:就业市场转冷忧虑、去通胀前景。9月经济预测摘要下调2024年实际GDP增速预期0.1个百分点,上调2024、2025、2026年失业率预测0.4、0.2、0.2个百分点,下调2024、2025年核心PCE预测0.2、0.1个百分点,下调2024、2025年PCE预测0.3、0.2个百分点。

点阵图:中位数预测年内还将降息2次,2026年降息空间压缩。利率点阵图整体下移,降息“前置”。2024年中位数利率从5.1%下调至4.4%,意味着年内还有2次降息空间,2025年、2026年中位数利率分别下调0.7、0.2个百分点至3.4%、2.9%,明年降息空间为100BP(与6月会议一致),但2026年降息空间仅剩下50BP,凸显此轮降息“前置”。长期中性利率预期从2.8%进一步上调至2.9%。

关注降息后利率敏感部门修复,美债利率走势与美联储降息节奏高度相关。1)关注美国经济利率敏感部门。经验上,美联储降息背景下,利率敏感的房地产、制造业部门可能受益,并可以辐射到中国家具、家电、装潢以及加工金属制品、工业机械等商品出口,此次50BP降息可能会对上述两个链条形成刺激。2)美债利率是否会出现类似于今年二季度的“反转”?一方面,花旗经济意外指数已经触底反弹,我们提示近期美债利率的反弹风险。另一方面,有限的“软着陆背景下的降息”经验显示,美债利率的“反转”与美联储降息的节奏高度相关。如果美联储降息的节奏是“先快后慢”,反转的时点或位于快速降息阶段的尾声,即降息的“上半场”,如1998年。

报告正文

二. 海外大类资产&基本面&重要事件:人民币汇率破7,美联储官员发言偏鸽

(一) 大类资产:权益市场短期利好,离岸汇率跌破7

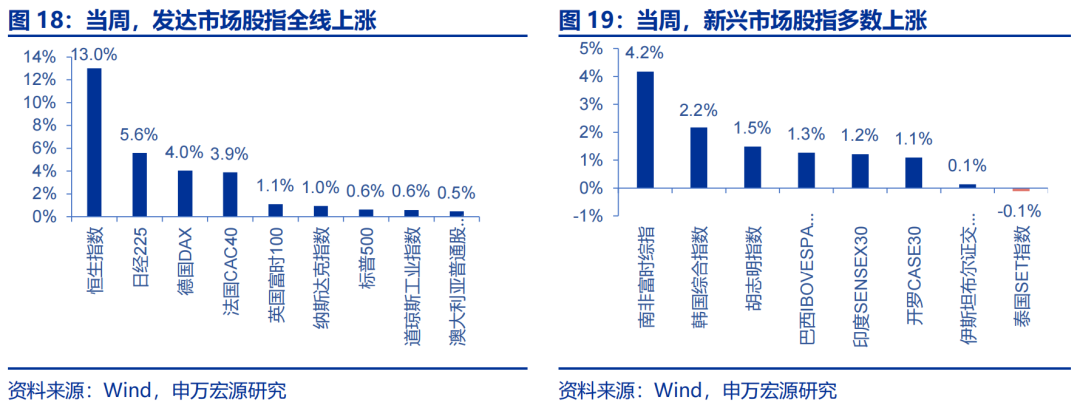

发达市场股指全线上涨,新兴市场股指多数上涨。发达市场股指,恒生指数上涨13.0%,日经225上涨5.6%,德国DAX上涨4.0%,法国CAC40上涨3.9%,英国富时100上涨1.1%,纳斯达克指数上涨1.0%;新兴市场股指,南非富时综指上涨4.2%,韩国综合指数上涨2.2%,胡志明指数上涨1.5%,巴西IBOVESPA指数上涨1.3%,印度SENSEX30上涨1.2%,泰国SET指数下跌0.1%。

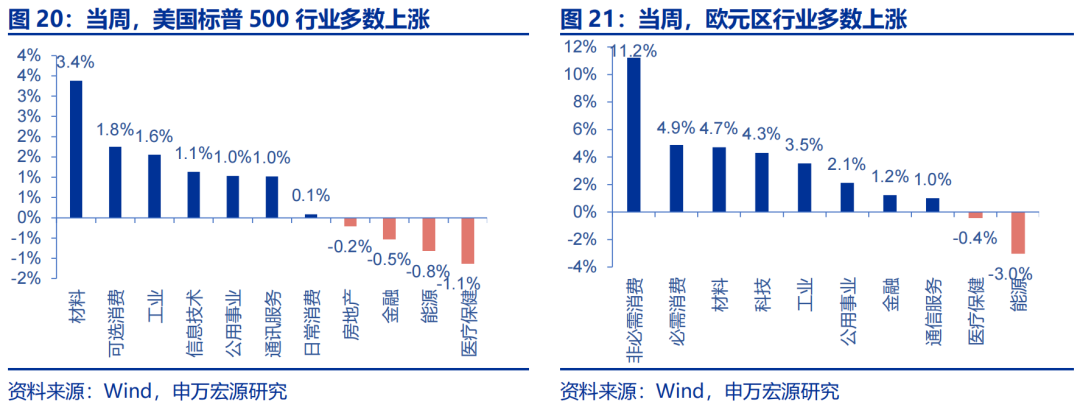

美国标普500行业多数上涨。材料上涨3.4%,可选消费上涨1.8%,工业上涨1.6%,医疗保健下跌1.1%,能源下跌0.8%,金融下跌0.5%,房地产下跌0.2%;欧元区行业多数上涨,非必需消费上涨11.2%,必需消费上涨4.9%,材料上涨4.7%,科技上涨4.3%,工业上涨3.5%,能源下跌3.0%,医疗保健下跌0.4%。

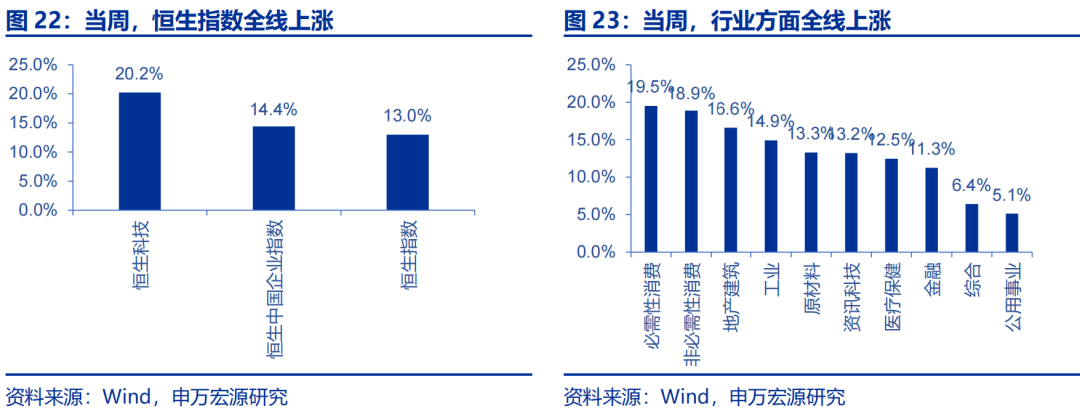

恒生指数全线上涨,行业方面全线上涨。恒生科技上涨20.2%,恒生中国企业指数上涨14.4%,恒生指数上涨13.0%;行业方面,必需性消费上涨19.5%,非必需性消费上涨18.9%,地产建筑上涨16.6%,工业上涨14.9%,原材料上涨13.3%,资讯科技上涨13.2%,医疗保健上涨12.5%。

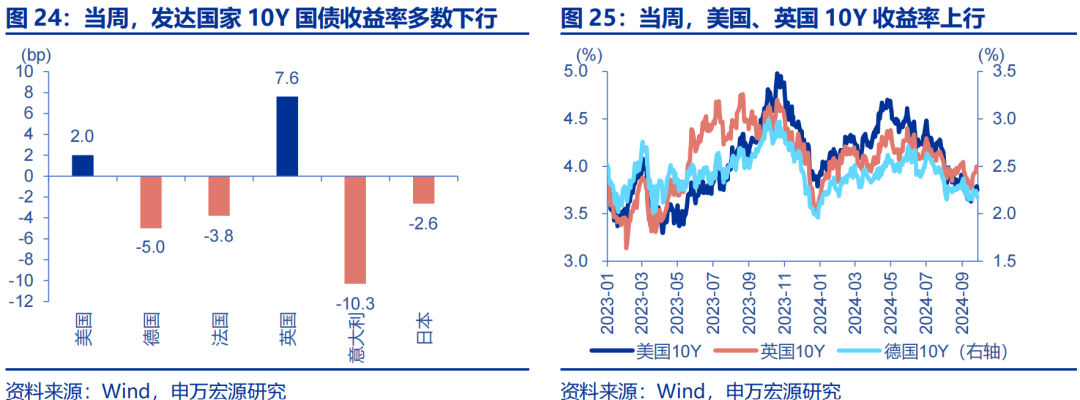

发达国家10年期国债收益率多数下行。美国10年期国债收益率上行2bp至3.75%,德国10年期国债收益率下行5bp至2.17%,法国10年期国债收益率下行3.8bp至2.93%,英国10年期国债收益率上行7.6bp至4.00%,意大利10年期国债收益率下行10.3bp至3.46%,日本10年期国债收益率下行2.6bp至0.87%。

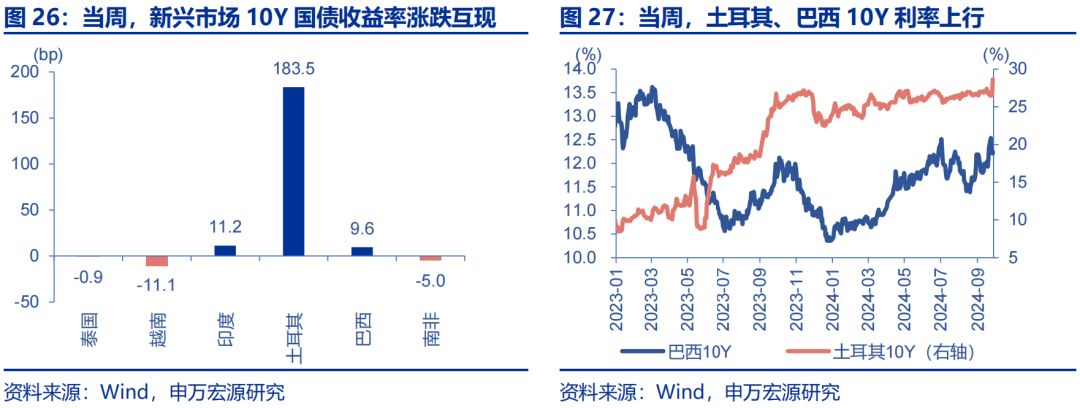

新兴市场10年期国债收益率涨跌互现。泰国下行0.9bp至2.50%,越南下行11.1bp至2.68%,印度上行11.2bp至6.87%,土耳其上行183.5bp至28.58%,巴西上行9.6bp至12.24%,南非下行5bp至8.80%。

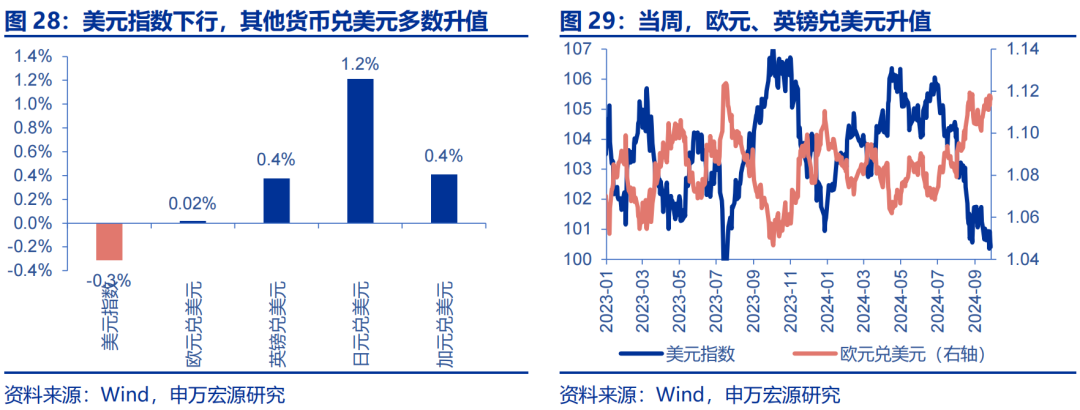

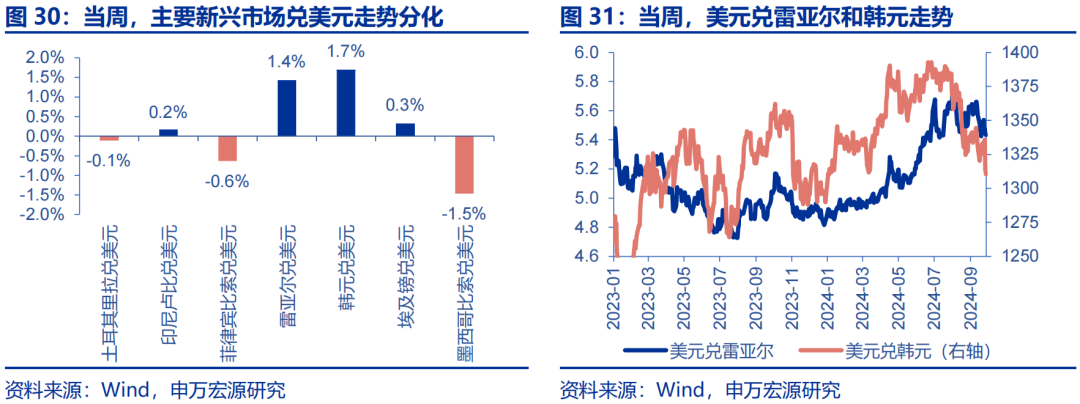

美元指数下行,其他货币兑美元多数升值。美元指数下行0.3%至100.42,欧元兑美元升值0.02%,英镑兑美元升值0.4%,日元兑美元升值1.2%,加元兑美元升值0.4%。主要新兴市场兑美元走势分化,韩元兑美元升值1.7%,雷亚尔兑美元升值1.4%,墨西哥比索兑美元贬值1.5%,菲律宾比索兑美元贬值0.6%。

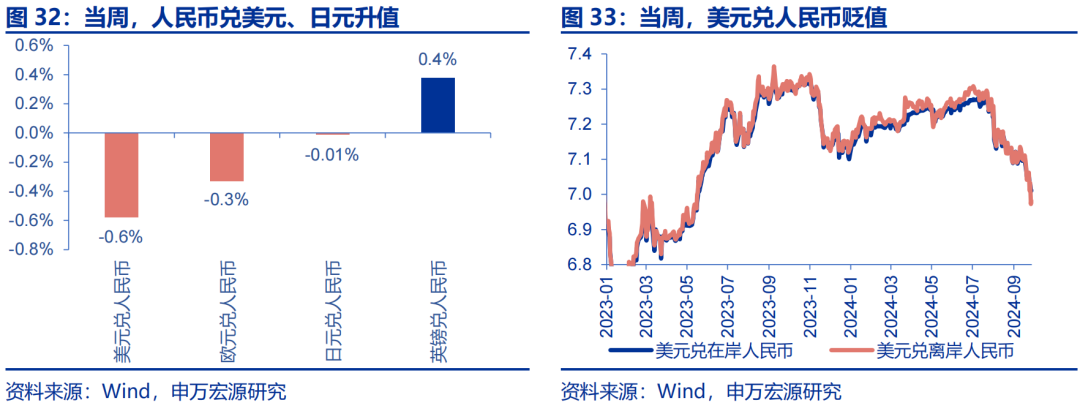

人民币兑美元、日元升值。美元兑人民币贬值0.6%,美元兑在岸、离岸人民币汇率分别为7.01、6.98,日元兑人民币值贬0.01%,欧元兑人民币贬值0.3%。

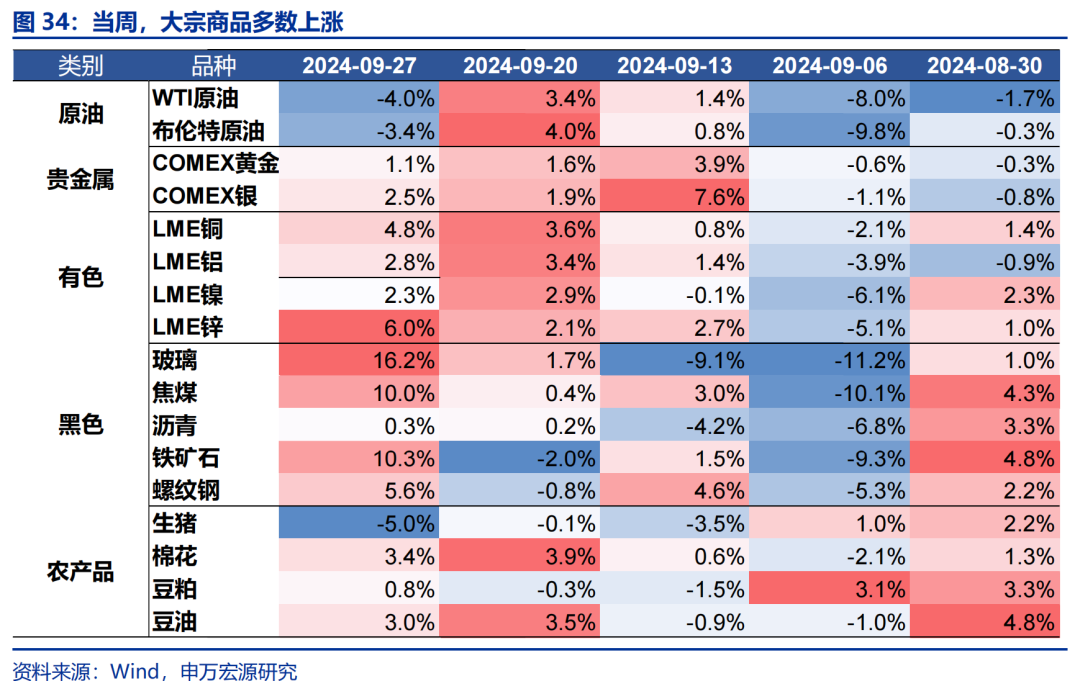

大宗商品多数上涨,贵金属、有色、黑色上涨,原油下跌,农产品涨跌分化。WTI原油下跌4.0%至68.2美元/桶,布伦特原油下跌3.4%至72.0美元/桶;螺纹钢上涨5.6%至3341元/吨,焦煤上涨10%至1402元/吨,玻璃上涨16.2%至1206元/吨。

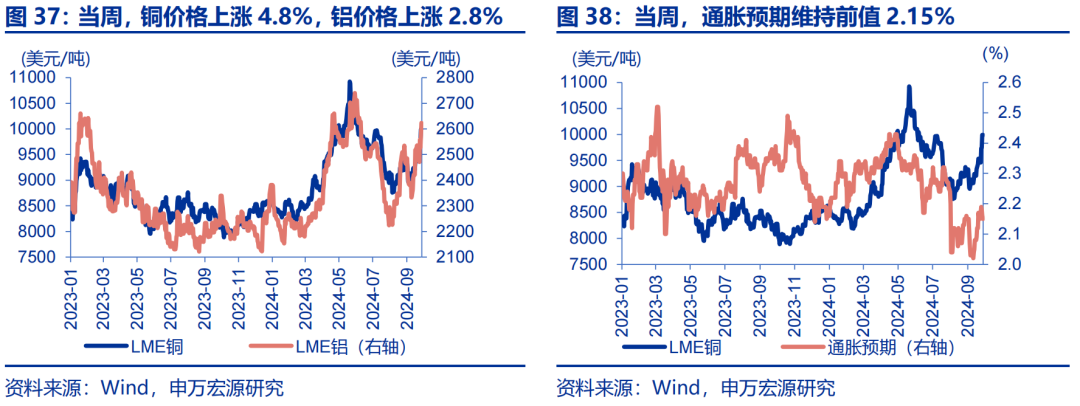

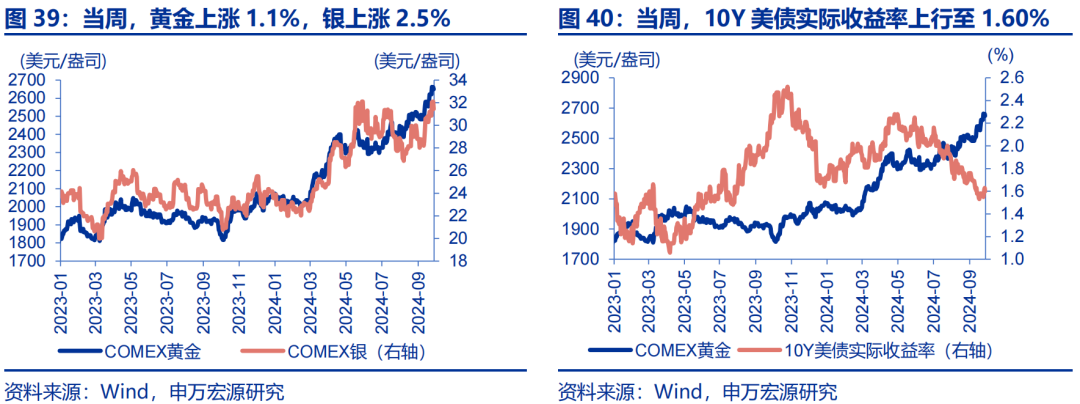

有色全线上涨。LME铜上涨4.8%至9990美元/吨,LME铝上涨2.8%至2623美元/吨。通胀预期维持前值2.15%,COMEX黄金上涨1.1%至2650美元/盎司,COMEX银上涨2.5%至31美元/盎司,10Y美债实际收益率上行2bp至1.60%。

(二) 美国大选:哈里斯民调领先

哈里斯民调领先。截至9月24日,RCP集合民调显示,特朗普支持率47.1%,哈里斯49.1%,哈里斯领先幅度较上周(9月17日)持平。七个摇摆州当中,特朗普在佐治亚、亚利桑那、北卡州领先,哈里斯在密歇根、威斯康星、宾夕法尼亚州、内华达领先,但双方差距仍较小。

(三) 流动性:美联储官员发言较鸽派

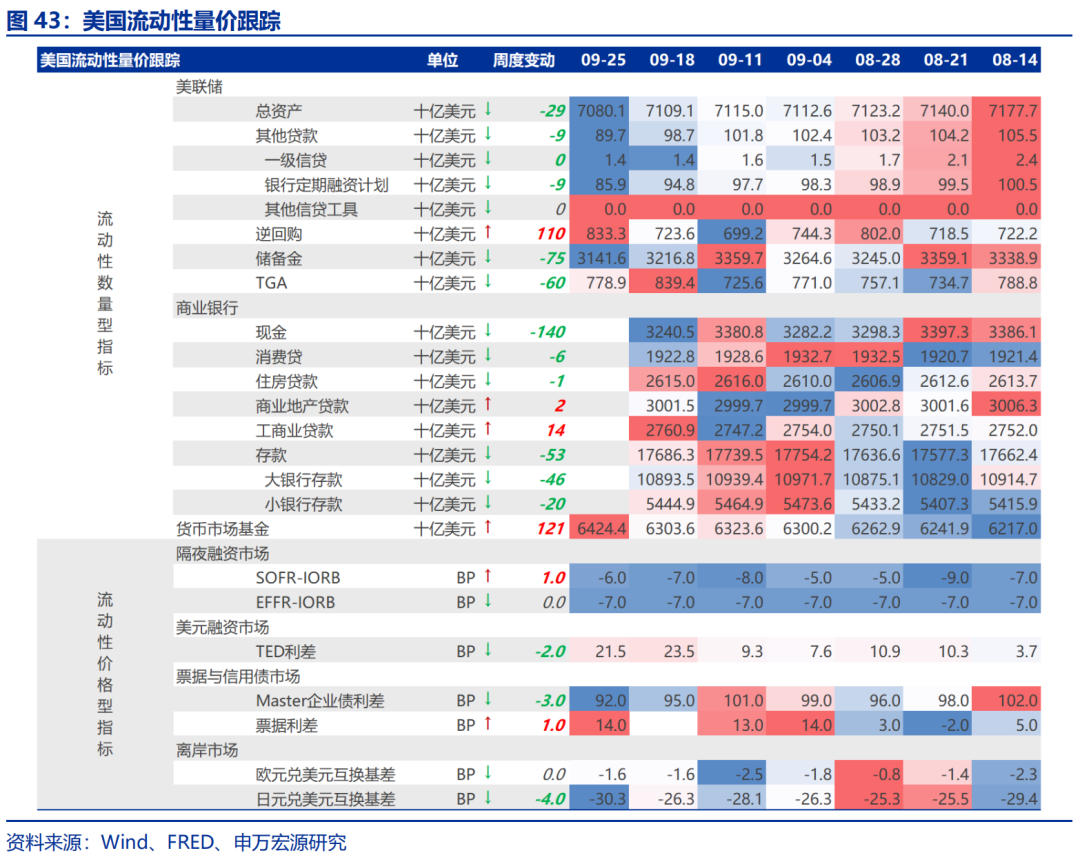

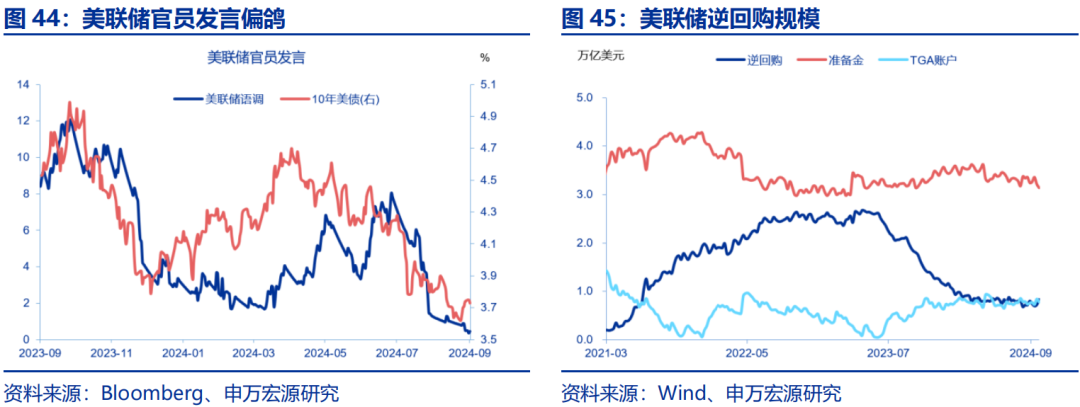

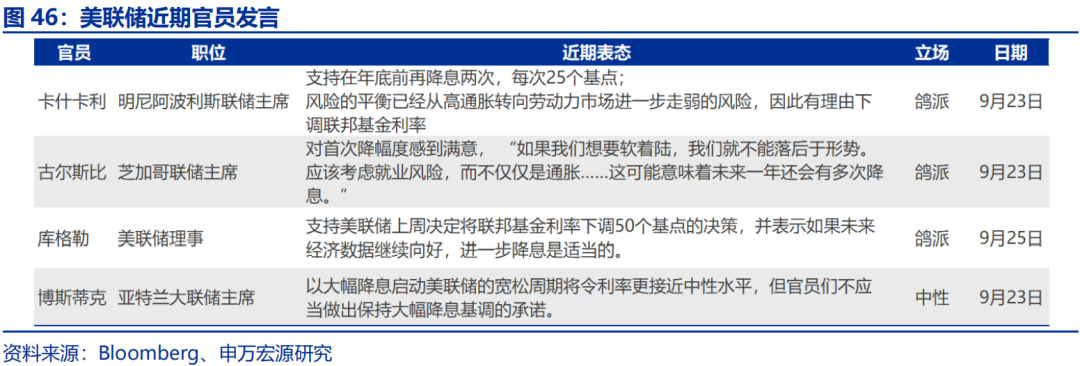

9月25日当周,美联储总资产规模下降290亿美元,美联储BTFP工具使用量略降。负债端,逆回购规模上升1100亿美元,准备金规模下降750亿美元,TGA存款上升600亿美元至7789亿美元。截至9月24日,美联储官员发言情绪指数降至0.44,整体表态偏鸽派。本周,卡什卡利、古尔斯比等人均发表了偏鸽言论,卡什卡利9月23日表态支持年底前应再降息两次。

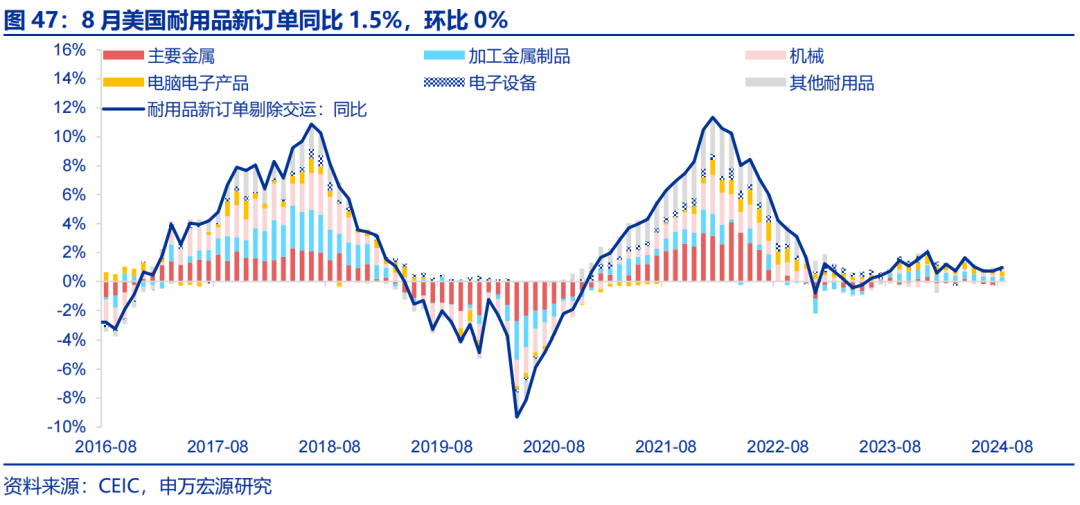

(四) 产出:美国8月耐用品新订单强于市场预期

8月美国耐用品新订单环比0%,市场预期-2.7%,显示美国工业需求较强,关注降息、美债利率回落是否会提振工业生产、订单。

(五) 地产:美国8月新屋销售超市场预期强劲

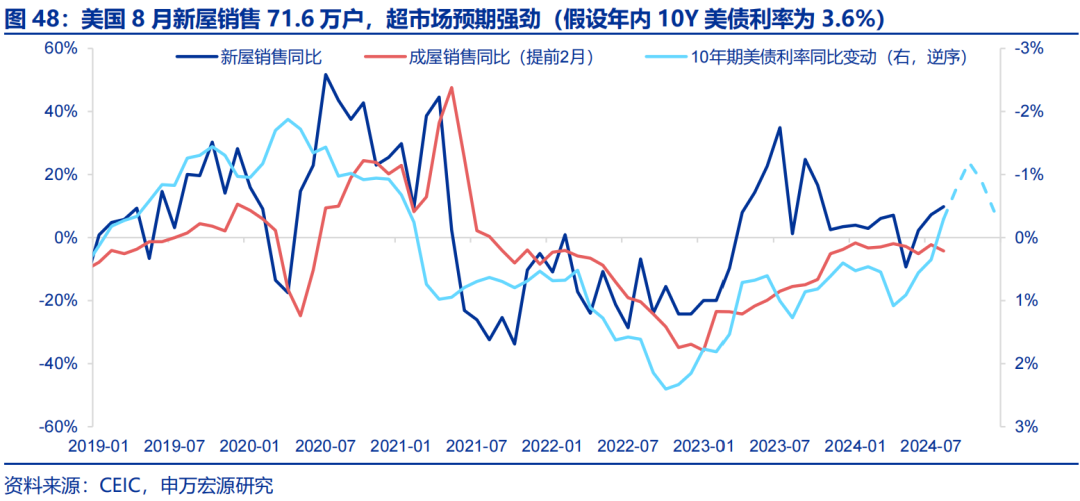

美国8月新屋销售71.6万户,市场预期70万户,显示前期美债利率回落提振地产需求。

(六) 通胀:8月美国PCE通胀略弱于市场预期

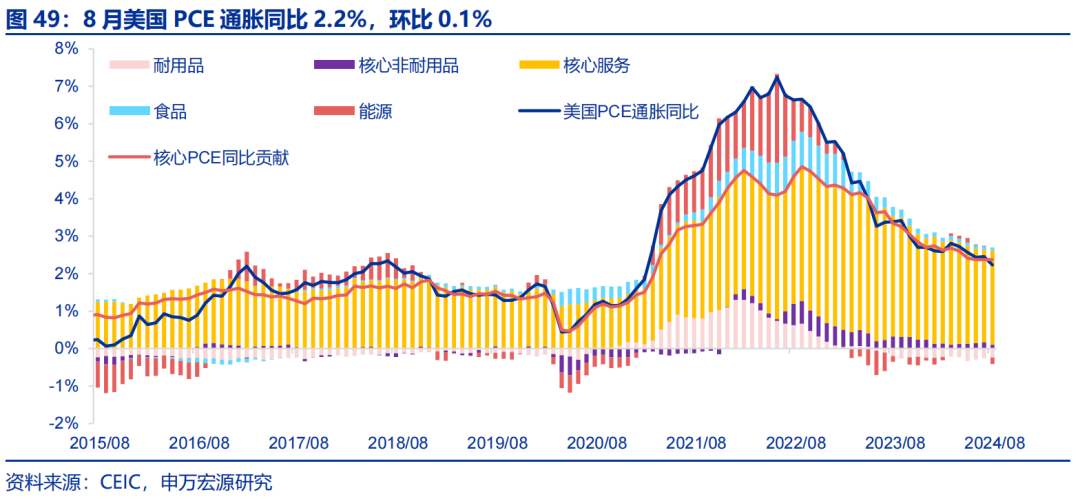

8月美国PCE通胀同比2.2%,环比0.1%,同比增速略弱于市场2.3%的预期,可能增强市场对美联储降息的预期。8月美国实际PCE消费环比0.1%,符合市场预期。

(七) 就业:当周初申领失业金人数略低于市场预期

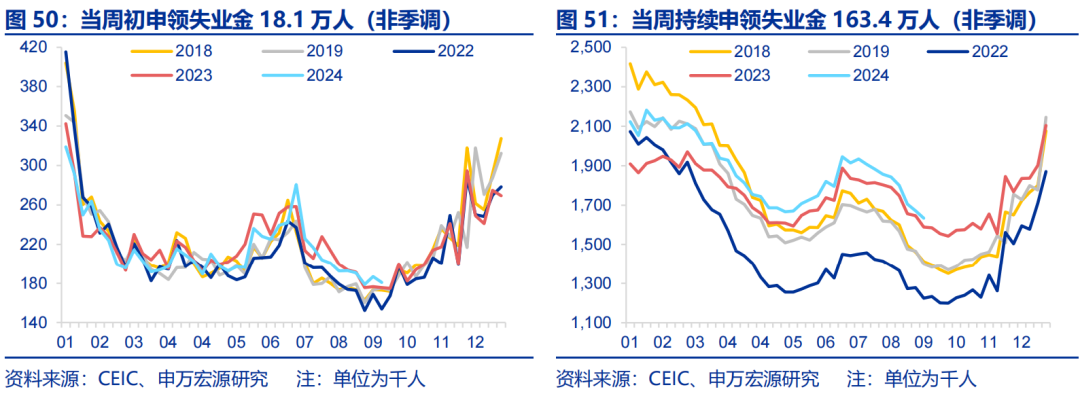

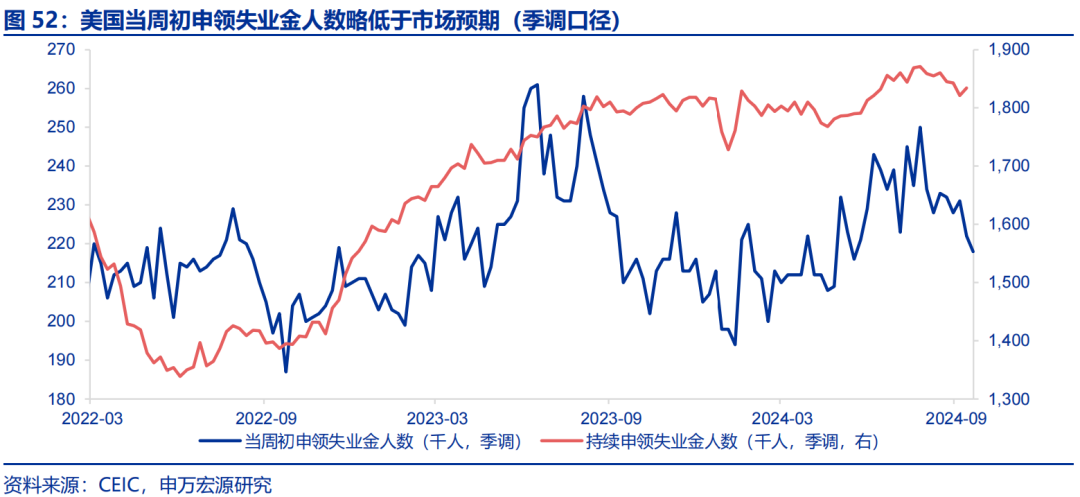

截至9月21日,美国当周初申领失业金人数为21.8万人(季调),略低于市场预期的22.3万人,但持续申领失业金人数183.4万人,略高于市场预期的182.8万人。

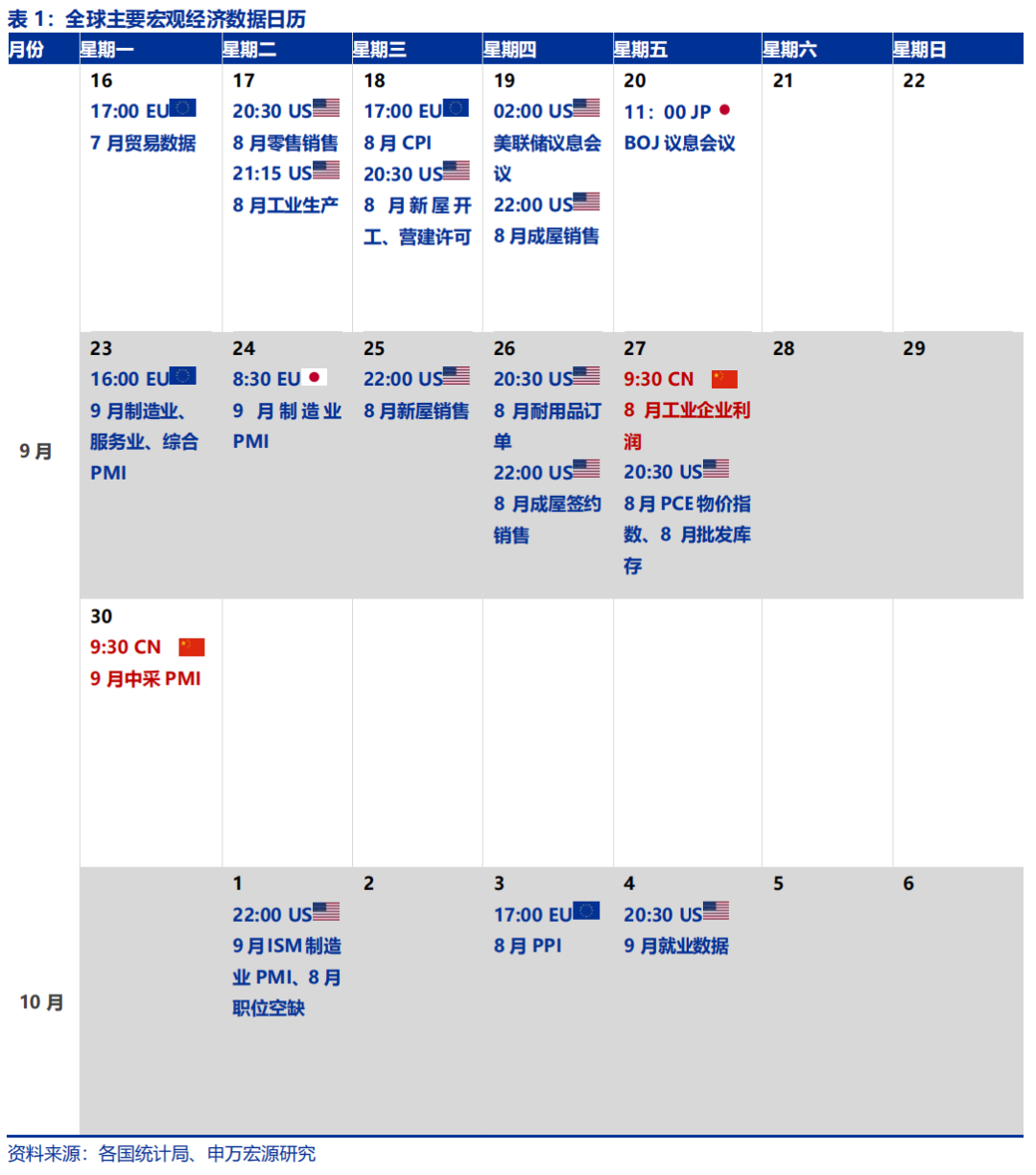

三.全球宏观日历:关注美国9月就业数据

风险提示:

1、地缘政治冲突升级。俄乌冲突尚未终结,巴以冲突又起波澜。地缘政治冲突或加剧原油价格波动,扰乱全球“去通胀”进程和“软着陆”预期。

2、美国经济放缓超预期。关注美国就业、消费走弱风险。

3、美联储再次转“鹰”。若美国通胀展现出更大韧性,可能会影响美联储未来降息节奏。

(转自:申万宏源宏观)

发表评论