在期货市场中,防守策略是投资者保护资本、降低风险的重要手段。有效的防守策略不仅能帮助投资者在市场波动中保持冷静,还能在一定程度上提升整体投资组合的稳定性。本文将深入探讨几种常见的期货防守策略及其对风险管理的影响。

1. 止损单的使用

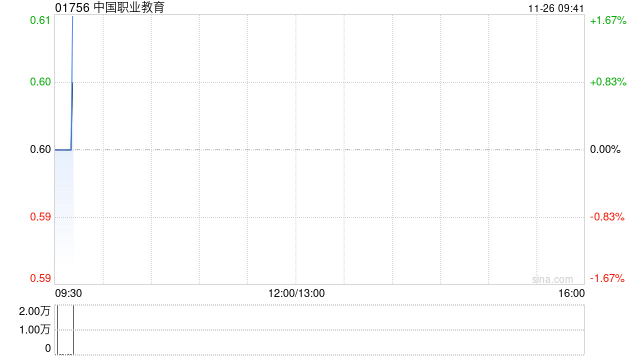

止损单是期货交易中最基本的防守工具之一。通过设置一个预定的价格水平,当市场价格触及或超过这一水平时,止损单会自动触发,执行卖出或买入操作,从而限制进一步的损失。止损单的使用可以有效防止因市场突发事件导致的巨大亏损,是风险管理的基础。

2. 分散投资

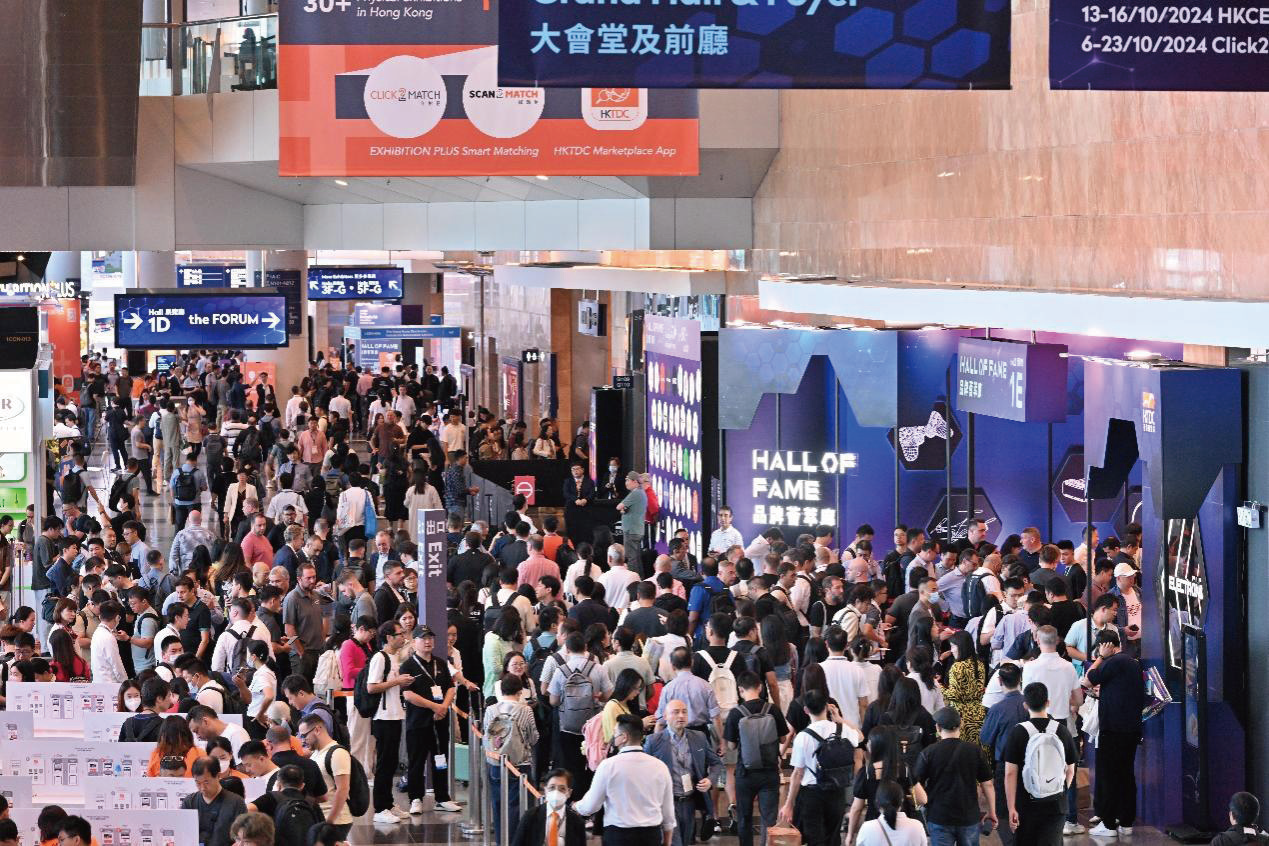

分散投资是通过在不同市场、不同品种之间分配资金,以降低单一市场或品种波动对整体投资组合的影响。例如,投资者可以在农产品、能源、金属等多个期货品种中进行投资,而不是集中于某一特定品种。这种策略可以显著降低系统性风险,提高投资组合的抗风险能力。

3. 使用期权进行对冲

期权是一种金融衍生品,可以用来对冲期货头寸的风险。通过购买看跌期权,投资者可以在期货价格下跌时获得保护,即使市场走势不利,也能通过期权的收益来抵消部分或全部损失。期权对冲策略的灵活性较高,适合在市场不确定性较大时使用。

4. 动态调整仓位

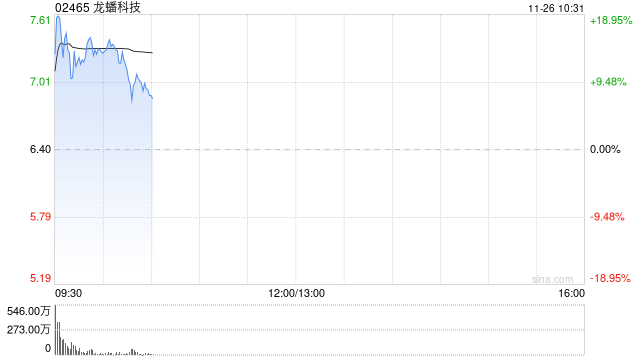

动态调整仓位是指根据市场情况的变化,适时调整持仓比例。例如,在市场波动加剧时,投资者可以减少持仓量,降低风险敞口;而在市场趋势明朗时,则可以适当增加持仓,以获取更多收益。这种策略要求投资者具备较强的市场分析能力和快速反应能力。

5. 利用技术分析进行风险预警

技术分析是通过研究历史价格和交易量数据,预测未来市场走势的方法。投资者可以利用技术分析工具,如移动平均线、相对强弱指数(RSI)等,识别市场趋势和潜在的风险点。通过及时调整交易策略,可以有效避免市场反转带来的损失。

以下是几种常见防守策略的比较:

策略名称 优点 缺点 止损单 操作简单,风险可控 可能在市场波动中被频繁触发,增加交易成本 分散投资 降低单一市场风险,提高整体稳定性 需要较多的资金和时间进行管理 期权对冲 灵活性高,适合复杂市场环境 期权成本较高,可能影响整体收益 动态调整仓位 适应性强,能快速应对市场变化 需要较强的市场分析能力 技术分析 提供直观的风险预警信号 依赖历史数据,可能存在滞后性综上所述,期货市场的防守策略多种多样,每种策略都有其独特的优势和局限性。投资者应根据自身的风险承受能力、市场认知和资金状况,选择合适的防守策略,以实现有效的风险管理。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]

发表评论