转自:金十数据

高盛交易员Peter Callahan表示,投资者目前更倾向于行业头部的成长股,Mag 7的盈利前景趋稳但仍具不确定因素,芯片股/AI股正迎来和今年6月时同等甚至更好的市场环境。

今年以来,美股科技股震荡上行,纳斯达克100指数已连续7个交易日交替涨跌,显示出趋稳迹象。

本周,科技股还将迎来众多催化剂:美国9月CPI、特斯拉robotaxi日、AMD的Advancing AI大会等,后续走势如何?高盛顶级技术策略师Peter Callahan近日发布研报,回答了投资者聚焦的十个问题。

Q1:什么原因导致微软股价低迷?

微软今年以来的累计涨幅略超10%,在Mag 7中位列倒数第二;近11个交易日中,微软股价有9个交易日收跌。

Callahan认为,导致微软不振的“最佳”解释是,在过去几个季度中,该公司的每股收益都没有得到向上修正。这主要是因为:

1)由于Azure云业务增长停滞,投资者有所担忧;

2)公司下调2025财年智能云业务营收增速的指引;

3)投资者重新审视copilot的应用前景。

Q2:投资者更倾向于纵向型成长股?

随着成长股难以获得持续的出价,更广泛的横向型成长股走势疲软,目前,投资者似乎更倾向于行业领先的纵向型成长股。

一般来说,横向型成长股是指涉及领域更广泛的公司,纵向型成长股则是在某一垂直领域深耕的公司。

研报认为,成长股资产表现分化一直是投资者关注的焦点。事实上,纵向型成长股目前的EV/FCF溢价相对于横向型成长股而言约为10倍,主要由于市场看中其专有数据的护城河和领域的特殊性。

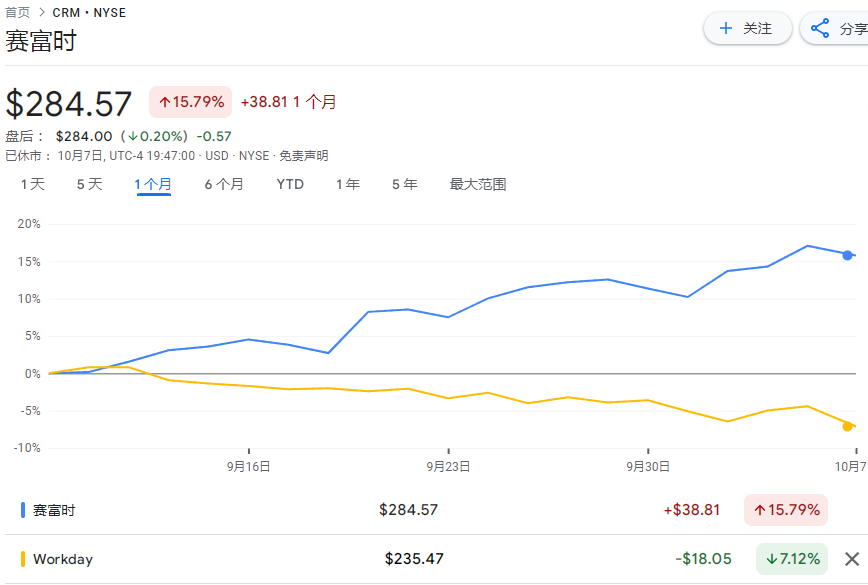

Q3:Salesforce的股价表现为何超过Workday?

在过去约1个月里,Salesforce的累计涨幅比Workday高出逾20%。

高盛指出,除了“定位”因素之外,二者的价差更多是由“叙事”驱动的,而非基本面。

报告称,Salesforce正日益转向“代理(Agents)”的产品周期,而该产品周期可能会在2025财年及以后即取得显著增长。分析显示,Workday的远期市盈率仅仅为Salesforce的3倍,意味着市场对后者抱有强烈的看好情绪。

Q4:Mag 7进入2025年会发生变化吗?

研报表示,尽管Mag 7盈利前景仍然稳定,但对其中几家公司仍无法完全建立信心。

主要包括:微软(缺乏每股收益修正驱动)、苹果(相对于iPhone 17的催化剂,一年后的估值会更合理)、英伟达(投资者担忧股价见顶)、谷歌(监管担忧和AI驱动的潜在风险)。

Q5:市场“低波动”或“防御”的轮动会持续多久?

Callahan认为,虽然市场充满不确定因素,但关键在于投资者是否相信市场会转向周期性市场。

报告表示,考虑到数据整体呈现向好趋势,从现在到大选期间,需要比往常更加警惕各种挤压因素,但之后可能会一切正常,但Callahan同时补充道,一切仍然取决于经济数据。

Q6:如何看待A股及中国互联网股的涨势?

报告称,目前,许多投资者仍倾向于保持观望,还不至于对美股大盘科技股的流入资金造成影响。

不过,相关数据显示,目前A股的涨势已使MSCI中国指数的远期市盈率达到11.3倍,在政策持续发力下,估值还可能扩大至12倍,意味着总回报仍有15-18%的上升空间。

Q7:英伟达及AI主题还会延续火热吗?

夏季以来,有关半导体和AI主题的投资者情绪和定位的变化已经被广泛讨论。

高盛认为,从现在到2024年底到2025年,半导体/AI公司值得市场密切关注。考虑到当前投资者的定位更加清晰,市场背景也更加有利(全球央行步入宽松周期、数据中心开始广泛复苏、AI持续获得强劲投资等),对这些公司而言,现在的市场环境可能和2024年6月时一样有利,甚至可能更好。

Q8:为什么Live Nation娱乐公司表现优异?

研报指出,近日来行业头部公司的表现往往都很不错,比如Duolingo、Netflix等。

此外,对Live Nation的乐观情绪还部分归因于其产品的独特性,例如艺术家巡演的稀缺性,这可能使得消费者对它们的产品有更高的需求。

Q9:如何看待Netflix、Meta、Duolingo这类头部互联网公司的上升空间?

高盛认为,市场正对“清洁增长( clean growth,指可持续且环保的增长)”的稀缺性给予回报奖励,以及市场正在转向从2026财年的框架来评估公司。

从这方面看,很难找到对这些头部互联网公司有太多负面看法的投资者。不过,考虑到四季度开始市场环境将趋于复杂(包括地缘政治风险、圣诞长假、美国大选等),围绕这部分公司的讨论将会开始分化。

Callahan认为,如果公司财报发布的时间接近大选时间,可能会限制财报公布后股价上涨的势头。

Q10:周期股如何围绕盈利进行交易?

Callahan认为,鉴于“买入降息”交易以及上述的持续改善的宏观背景,看跌周期股可能会更加困难。

发表评论