作者 | 中信建投期货研究发展部 陈宇灏

本报告完成时间 | 2024年8月14日

重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

本文的基础假设:所有班轮龙头都在追求更高的收入及利润,而2024年属于外部性危机下集运行业维持/改善财报情况的重要机会。

这一假设基本已经体现在了各大班轮公司的H1财报之中,各公司财报之间的具体差距可能来自于对于波动偏小的长协业务处理方式、2024年内定价策略等各方面原因。

何为空窗期/窗口期以及空窗期的特点

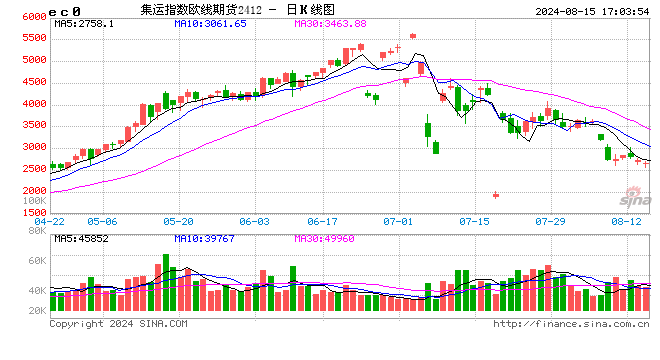

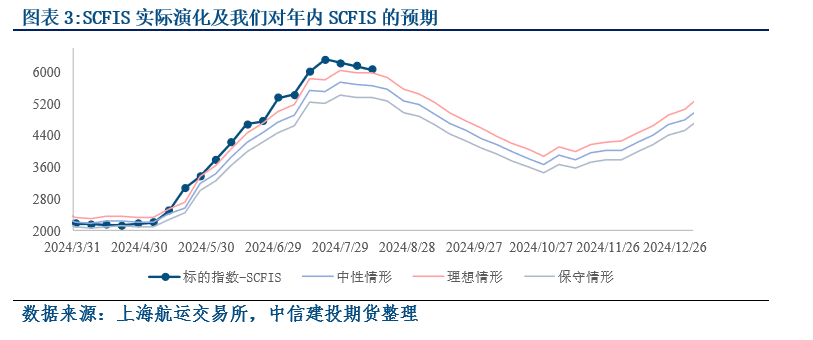

标的指数(SCFIS)以周度为频率更新,且反映前一周的平均运费水平,故在进入交割月前,期货市场完全可以不围绕当前的现货指数交易,而是围绕“降价幅度”的预期进行交易。而叠加眼下处在传统旺季向淡季切换的过程中,此类预期在实际SCFIS指数公布前完全无法证伪/修正:

举个假设性的例子,若市场在7月对于9月初运费预期较8月初水平约20%的降幅,SCFIS在4900~5000点区间,而即便届时SCFIS高于这一预期,市场也可以通过马士基进一步降价等故事继续进行新的降价交易,终点大致位于9月中下旬看到的10月报价,若市场重复类似08般的较激烈博弈,则可能需要到10月14日方能定论。

其次,这一降价幅度的预期往往会受到以马士基为代表采取较为激进与高频定价策略的班轮公司影响:马士基即使在未来几乎没有超大型集装箱船(欧地等远洋航线效率船型,GEMINI联盟的增量来自赫伯罗特)的扩张,但存量优势也意味着其终究存在一定影响力,率先降价将迫使OCEAN联盟等对手进行降价,以避免货源被过多的分散。

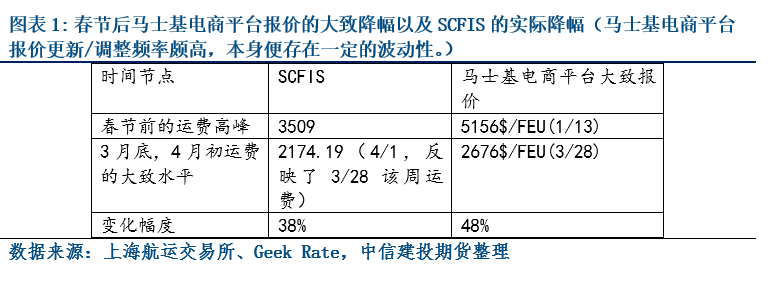

从春节后的SCFIS演化来看,马士基的激进策略与SCFIS的跌幅并不完全匹配,考虑到SCFIS的变化幅度反映了FAK平均运费的调整,市场上必定存在运费降幅远低于马士基的班轮公司并获得了足够理想的装载率以支撑其决策。此外,当时市场对于红海供应链危机会否长期持续抱持着更多地疑问,马士基为代表的班轮公司们在当时可能更倾向于将这一事件视作短期影响。但无论如何,在空窗期当中,这一情况终究会在9月中下旬甚至10月的SCFIS实际公布前对市场情绪形成压制。

第三,在空窗期中,市场情绪本身便因马士基的定价策略而风声鹤唳,类似美国白宫发布各类关于加沙和谈乐观态度的言论(1月以来已经重复多次)也会影响市场情绪。市场始终无法对此类事件形成脱敏,我们始终认为红海供应链危机的底层逻辑是全球从单极化格局向多极化格局的转变,故我们认为红海供应链危机会将持续至2025年,甚至存在一定向霍尔木兹海峡扩散的可能。

总结一下,在空窗期(10合约可能持续至9月中下旬,12合约可能持续到10月中旬)中,持仓量明显偏低的格局使得资金波动影响偏强,而资金波动可能形成较为不理想的图线指标,在投资及盈利角度形成所谓的自验证预言。而其后,若出口货量维持韧性,定价相对稳健的班轮公司类似3月能以相对偏低的运价降幅实现同样理想的装载率,则激进的班轮公司便需要开始考虑过于激进自身定价策略所带来的后悔值问题。

为何我们对于10、12乃至02及其后对应的货运需求存在信心?

金融市场正在通过当前的交易结果表达对我国(对欧盟)出口前景的明显悲观情绪。从当前的淡旺季价差以及2025年上半年合约来看,期货市场预期我国出口在2024年8月后出现类似2022年8月后的断崖式下跌。

1~7月中我国进出口数据整体偏强,在前两个季度中已经再次成为了GDP的正向推动力。参考交通部的港口集装箱吞吐量数据,8月上旬数据同样明显好于23年同期。

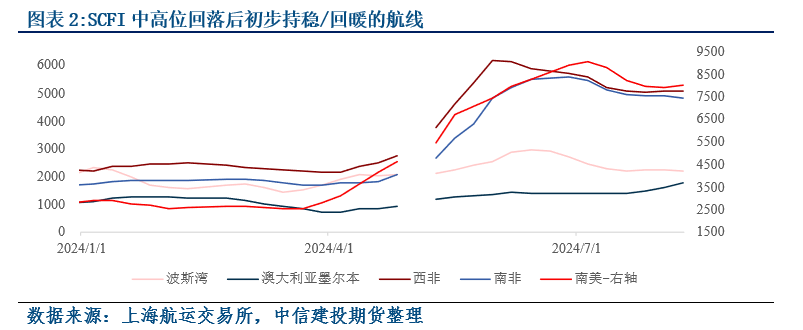

考虑到1~7月的强现实以及近期南美、非洲、澳新等航线在自高位回落一定幅度(南美约15%)后,部分前期选择等待运费回落后发货的货主开始发货,造成货运需求边际性改善,并初步体现为淡季运费降速放缓、企稳乃至小幅反弹。

此类情况使我们更倾向于认为短期内我国进出口尤其是净出口依旧偏强,在2024年内将维持一定韧性,并继续成为我国GDP增速的重要推动力。在此假设下,我们预期春节前的传统旺季依旧有着较多的订单驱动,而在9~11月传统淡季中,可能会存在一定规模的前期避峰出行货主选择抓住机会发货,可能使得出口货量并不那么悲观。

从目前的计划船期来看,三大联盟在9月停航安排数量少,这也有些类似2~3月的格局:降价的同时却不执行传统策略-货量不足时积极停航以改善供需平衡。而若届时货量确实并不那么悲观,则部分班轮公司可能需要再次类似4月开始考虑自身定价策略是否造成了运费收入上的后悔值。

2M联盟在2025解散后的格局:

当然,我们需要强调,随着2M联盟在2025年解体,新生的MSC,Gemini联盟将不可避免地面对决策。过去2M联盟可以在维持航线数量(仅次于OCEAN联盟)的前提下,将超大型集装箱船布置在地中海航线上追求效率与低成本。

而2025年红海供应链危机持续假设下,由于超大型集装箱船队规模在50艘左右,Gemini联盟与MSC可能需要在效率与航线数量/服务能力上做决策:

选择一:维持成本/效率,则自然减少航线,比如失去赫伯罗特后的THE仅能以高效率维持2条欧地航线,MSC也是一样,拢共约4~5条欧地航线。

选择二:在欧地线需求旺盛、运费收入理想情况下,调用小船维持航线数量,但损失成本/效率(与2024年类似)。

而拥有较多超大型集装箱船订单的OCEAN联盟成员可以有以下选择:增加的超大型集装箱船可以效仿2M联盟用于补强地中海航线及其他新兴(中东等一带一路,金砖国家相关)航线,拥有了较明显的主动权。

这一相对OCEAN联盟的被动性可能早已经被MSC意识到,并体现在8月新下的约22艘超大型集装箱船订单当中(Clarksons数据,计划2027~2028交付,10艘由Hantong WinG HI交付,Seatrade Maritime报道,12艘新订单于Zhoushan Changhong)。

总结:

近未来的关键验证信号:9~10月班轮公司会否重复3月,一边降价(马士基继续激进,而其他班轮公司相对稳健)却并未大规模停航(7、8月的加班船大概率不会重复),这可能便意味着货量相对充足。

在意识到当前处于明显空窗期及期货市场情绪波动较大的前提下,10、12、02等合约以逢低试多为主。

跨期套利策略:10-12(反套),02-04(正套)的淡旺季价差眼前并未完全兑现,同时需要强调,我们认为价差问题的原因并非淡季合约的高估,而是旺季合约的低估。

核心风险:“衰退”交易中计价的全球各国需求萎靡,拖累我国出口货量

研究员:陈宇灏

期货交易咨询从业信息:Z0019939

发表评论