来源:市值风云

行业格局使得业内各公司的毛利率普遍趋同。

2024年上半年,教辅书概念火了一把。

尽管这段时间整体图书零售市场同比下降6.2%,但教辅类图书这一细分领域却逆势增长,尤其在短视频电商渠道中表现亮眼,码洋比重增至28.55%。

在图书行业,码洋指全部图书定价的总额,即图书的原价与册数的乘积。

在这火热之际,全品文教于4月23日向港交所递交上市申请。

三大产品系列撑起94%营收

公司创始人肖忠远早在2002年便注册了“全品”商标,并与人民教育出版社合作推出了《素质教育新学案》,正式进军基础教辅图书市场。

历经21年发展,全品文教打造出《全品学练考》《全品作业本》《全品复习方案》三大核心产品系列,包含2,132个SKU。这三个系列合计在2023年贡献了公司94%的营收。

(全品的教辅书籍,来源:京东)

根据弗若斯特沙利文数据,以2022年码洋计,全品文教在中国独立教辅图书策划及发行商中排名第5,市场份额达5.7%。同时,在义务教育阶段独立教辅图书策划及发行商中,公司排名第3,市场份额达7.7%。

股权穿透后,肖忠远合计控制公司71.8%的股份,是公司的实控人。

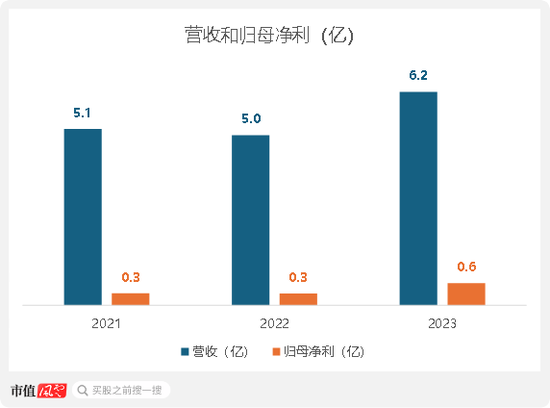

2023年,公司营收为6.2亿(同比+25.5%)。归母净利为0.6亿(同比+86.8%)。

2023年非经常性项目的披露较为有限,故风云君没有测算扣非归母净利数据。

(来源:上市申请材料,制图:市值风云APP)

2023年营收明显增长主要因疫情后教辅图书需求的反弹。其中,《全品复习方案》和《全品作业本》两大核心系列的营收分别同比增长29.3%和26.6%。此外,公司在线直营销售渠道的拓展贡献了约6%的营收增长。

2023年归母净利的同比增长,主要是在营收增长的同时,公司对发行管理流程和成本进行了控制和优化。

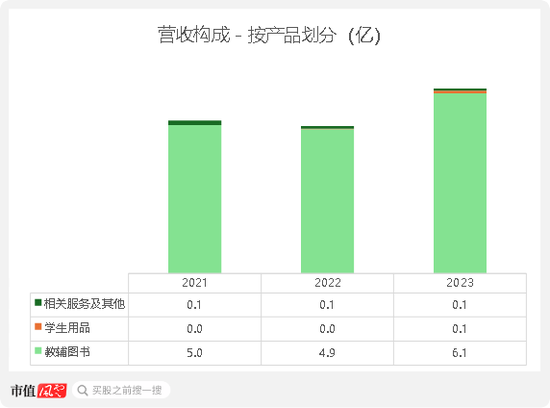

目前,教辅图书仍是全品文教的核心业务,2023年教辅图书业务的营收为6.1亿,营收贡献超过97%。尽管公司积极拓展防蓝光眼镜等学生用品及线上题库等在线服务,但这些“第二曲线”业务目前对公司整体经营影响有限。

(来源:上市申请材料,制图:市值风云APP)

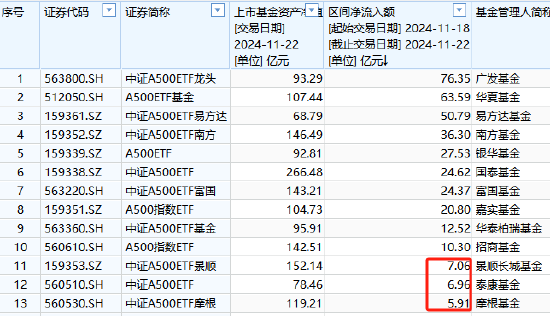

行业特性使然,经销商模式盛行

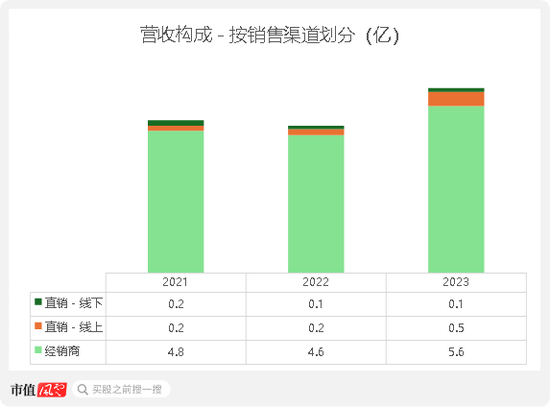

全品文教的销售渠道主要依赖经销商网络。2021年至2023年,经销商贡献的营收占公司总营收分别为93.1%、93.7%和90.3%,2023年经销商渠道营收为5.6亿。

(来源:上市申请材料,制图:市值风云APP)

高度依赖经销商渠道是教辅图书行业的一大痛点。全品文教表示,作为下游的经销商具有明显话语权,公司对其影响力相对较弱。此外,公司的业务增长能力,很大程度上取决于经销商能否维持并扩大其销售网络。

早在2007年,全品文教就已意识到这一问题,并开始布局直销渠道。然而,时至2023年,直销渠道带来的营收贡献仍只有9.7%。

为什么像全品文教这样的教辅图书民企,一方面对经销商的话语权过大有所怨言,但又还是如此依赖呢?

背后原因是教辅图书行业受政策监管,在内容审查、出版许可、发行渠道等方面均有准入门槛,形成了非市场化的竞争格局。

根据渠道资源和产业链整合能力,行业内公司可分为3大梯队:

第一梯队:国家级出版社和省/市级国有出版集团。这些企业拥有出版社资源,拥有相对应的地区和省域影响力,是教材教辅出版领域的主导力量。第二、三梯队的企业主要通过与第一梯队合作,参与教材教辅出版;

第二梯队:全品文教属于这个梯队,主要由具有一定规模的民营企业组成。这些企业拥有自己的核心内容产品;

第三梯队:规模较小,自身仅具备产业链单一环节能力的企业。

由于《出版物市场管理规定》对教辅书发行资质和区域进行了限制,只有具备特定资质的单位才能在特定区域内发行教辅书。这导致行业内形成了较为鲜明的以第一梯队为主导的省域分布格局,各省域市场存在一定的进入壁垒。

(来源:多鲸教育研究院整理)

细心的读者老铁们,可能在阅读风云君过去覆盖的出版和教辅书概念股时注意到了这点。

(下载市值风云APP查看教辅书概念股)

线上零售的兴起为第二、三梯队的教辅企业带来了新的渠道拓展机遇,但自建自营线上渠道并非易事。消费者(学生家长为主)往往习惯于通过学校指定渠道或知名电商平台购买教辅书,这在一定程度上限制了线上直销模式的发展。

若选择与大型连锁书店或电商平台合作来打开市场,企业又会面临类似线下经销商模式的困境。这些平台凭借其市场地位和话语权,往往会通过批量采购、独家代理等方式压低进货价格。

考虑到教辅行业的特殊性,即使全品文教成功上市融资,也难以仅凭“钞能力”砸钱迅速实现全国扩张。搭建自有直销网络需要资源、资质、行业影响力的综合支撑,并非一蹴而就。

对于非第一梯队的企业而言,依赖经销商模式几乎是当下的必然选择。然而,这也意味着企业需要与经销商的博弈,从而限制了营收增长和盈利能力的提升空间。

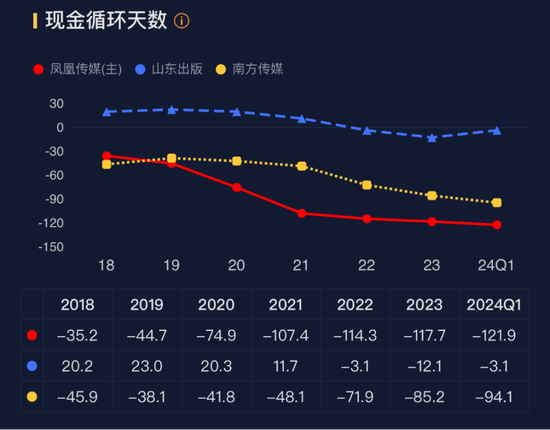

作为行业内第二梯队的企业,全品文教虽因疫情影响减弱和存货管理改进,2023年现金循环天数有所改善,但整体上,上下游议价能力相对较弱仍导致其资金周转效率不及第一梯队企业。

2021-2023年,公司现金循环天数分别为136天、134天和53天。

相比下,A股有三家教材教辅书的营收贡献约在8成或以上的公司,分别是凤凰传媒(601928.SH),山东出版(601019.SH)和南方传媒(601900.SH),作为第一梯队,他们这三年的现金循环天数几乎都是负数。

(来源:市值风云APP,F10财务对比功能)

此外,由于在渠道商面前话语权较弱,全品文教在业务拓展需要做的努力也更大。

反映在全品文教在销售和推广的投入不断加大,最近3年销售费用率在10%以上,均不低于上述三家公司,2023年甚至为14.3%。

上市前大额分红,创始人分走0.7亿

教辅图书市场分为两大类:市场零售教辅和教育系统推荐选购教辅。前者由学生和家长自主选择;后者通常由教育主管部门或学校推荐统一采购,进入门槛极高。全品文教的产品属于第一类,市场竞争更为激烈。

全品文教所在的子行业领域的CR5为42%,尽管行业内玩家通过品牌建设、广告投放等方式努力形成差异化并提升市场份额,但整体市场仍呈现碎片化竞争格局。

从学生和家长的角度,教辅材料普遍同质化严重,他们很少愿意为品牌差异支付高额溢价。此外,教辅书定价受政策指导,存在明显天花板,再加上渠道商的强势地位,教辅书定价空间有限。

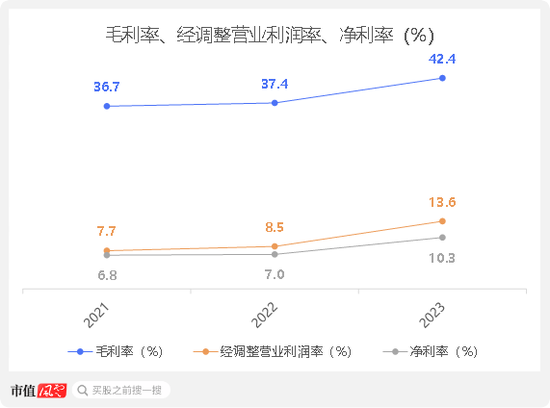

此外,教辅书的编撰、设计、纸张、印刷等成本相对固定,所以行业内各公司毛利率普遍趋同。整体而言,教辅图书行业平均毛利率约在30%-40%左右。

全品文教近年通过调整产品结构,集中销售毛利率较高的教辅图书,略微提升了整体毛利率。公司毛利率的提升带动了整体盈利能力的逐年改善。2023年,公司毛利率、经调整营业利润率、净利率分别为42.4%、13.6%和10.3%。

公司在销售和营销上的投入相较于同行业公司更为显著,这导致了全品文教的净利率受到影响。2021-2023年,凤凰传媒、山东出版和南方传媒的平均净利率均超过13%,而全品文教的平均净利率为8%。

尽管全品文教在2022年和2023年通过行政人员降薪、出售联营公司股权等方式试图提升净利润,进而提高净利率,但与同行相比仍处于较低水平。

(来源:上市申请材料,制图:市值风云APP)

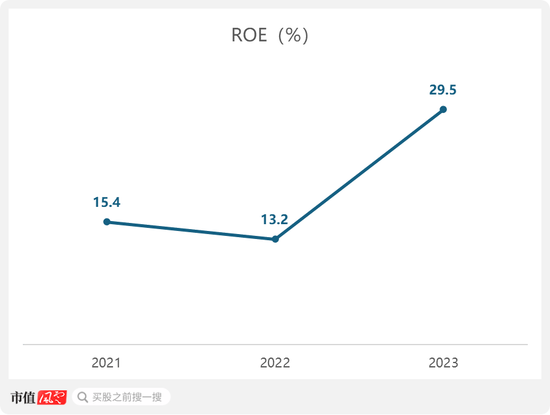

2023年,公司的ROE高达29.5%。公司ROE在2022年下降后,又在2023年明显上升,原因主要是盈利能力的提升。

不过毫无疑问的是,如果上市,这一水平也必然会大幅下跌。

(来源:上市申请材料,制图:市值风云APP)

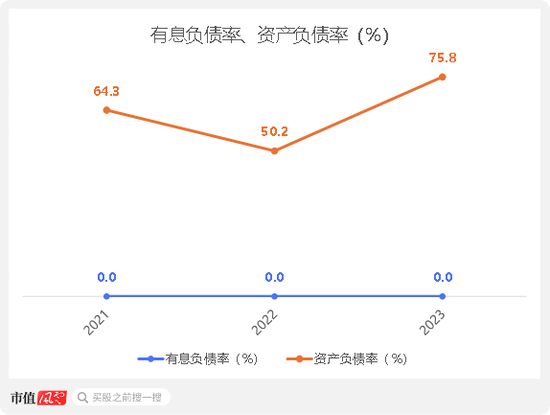

2022年,全品文教的资产负债率下降,主要是优先股投资者赎回了投资。此前,公司曾在2020年和2021年分别进行A轮和B轮融资,融资方式为可赎回优先股。根据国际会计准则,这类优先股因附带强制赎回条款而被归类为负债。

然而,这些优先股投资者在2022年5月至2023年2月期间陆续行使了赎回权,公司返还了投资款,从而降低了负债总额,进而导致资产负债率下降。

2023年资产负债率的上升主要源于上市前的一次大额分红。2023年11月,公司宣布派发不超过1.8亿元的股息。

这笔股息后于2024年2月根据法律法规进行了调整,修改为9,870万,并在同年4月发放。根据创始人肖忠远的持股比例,他个人分得约7,087万。

2021-2023年,公司没有有息负债。截至2023年末,公司的资产负债率为75.8%。

(来源:上市申请材料,制图:市值风云APP)

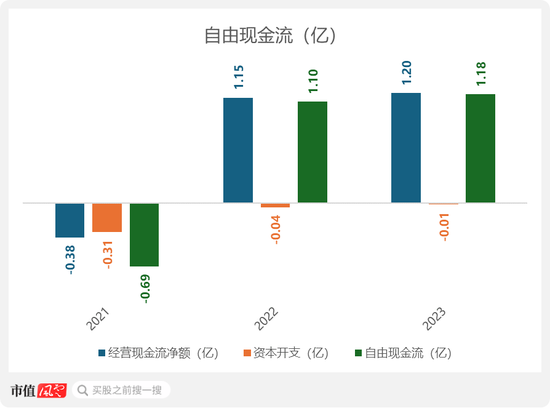

尽管全品文教由于资本开支相对较少,大部分经营现金流净额都能转化为自由现金流,但受行业特性制约,投资者很难在短期内看到经营现金流净额或自由现金流的显著增长。

2023年,公司的自由现金流为1.2亿。

2021年的负经营现金流主要是由于营运资金变动(包括应付款项减少和合同负债减少)。

(来源:上市申请材料,制图:市值风云APP)

发表评论