炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:中欧基金

过去一个月,我们共同见证了股票市场的剧烈转折,股票市场短期内的波动幅度多年罕见;一个月前股票市场充斥着长期悲观主义的声音,而现在牛市的呼声已经不绝于耳。在大量新股民加入个人投资者队列之际,我们也想提醒各位投资者,在股票市场情绪喧嚣过后,市场终会回归冷静,投资仍需要保持平和心态和敬畏之心。

图1:50指数期权隐含波动率

图2:市场成交量

坦率而言,市场大幅转折的波动超出了大部分投资者的预期,但似乎仅仅又是一次共识向常识回归的周期轮回。回顾转折之前的市场状态,权益市场的悲观一致预期主要集中在四个方面,地产周期、产能过剩、中美贸易和收入预期。有些矛盾是结构性因素导致,有些是周期性因素导致,其中我们认为关于中长期收入的悲观预期蔓延是共识偏离常识幅度最大、对资产价格影响最显著的负面因素,也是最大概率会发生周期性转折的错误定价变量。在预期蔓延和经济数据显性化的背景下,政策的导向出现转折似乎也在情理之中。对流动性更加敏感的非银金融,科创板和港股市场成为市场转折的急先锋,引发了投资者的高度关注。

展望未来,我们认为市场的定价水平即将开始进入分化状态,在未来需要围绕着股东回报、盈利回升、长期增长的视角,去寻找潜在回报水平更有吸引力的资产。在未来的一段时间内,稳消费、促就业将是政策选择的基本取向,其中提升中低收入人群的基本保障、减轻公共服务的负担、稳定居民财产性收入预期、扭转中长期收入悲观预期带来的资本回报预期、减轻教育生育等基本需求的负担、提升民营经济活力、适当减少部分过剩的制造业和基建产能投资,是相对长效平稳的经济结构性转型路径。在这样的背景之下,企业盈利能力的回升,长期增长信心的恢复,股东回报水平的上升,将成为资产价格企稳回升的最根本动力。

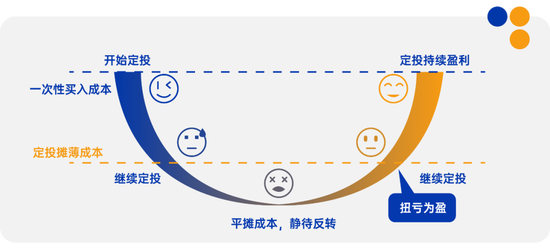

面对当前波动加剧的市场,对于刚刚入市的新投资者而言,在对主动策略不了解的情况下,指数基金是一种高效、透明、门槛低、资金使用效率高的投资工具。值得注意的是,指数基金投资本身是一项风险较高的活动,在投资过程中,要充分了解市场和投资产品,制定合理的投资计划。对于普通投资者而言,定投策略和杠铃策略是两种适合进行长期实践,并且风险收益特征能够通过纪律性的操作得到改善的基本投资方式。

定投策略

定投策略通过分期投入资金,能够形成长期平均投资成本,这有助于分散投资风险。定投不受市场波动影响,投资者无需关注市场价格或进场时点,从而简化了投资决策过程。从长期结果来看,定投的复利效应随着时间的推移会越来越明显,这进一步降低了投资难度,使长期收益更为可观。总体而言,定投策略通过简化投资过程和降低风险,为投资者提供了一个更为稳健和便捷的投资方式。

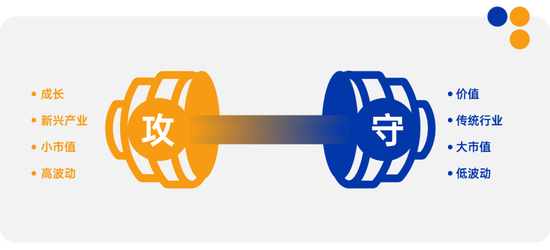

杠铃策略

在杠铃策略中,一端投资风险较低的防守类资产,一端投资高收益高波动的进攻型资产,通过两端分散投资,得以平衡风险和回报。这个策略的精髓在于“分散配置、攻守兼备”,低风险资产能够提供稳定性和保护,高风险资产能带来较大的增值潜力。代入到权益市场,一端可以是高成长、高弹性的资产,如科技、成长风格的指数基金;另一端可以是防守型资产,如高股息、大盘价值风格的指数基金。杠铃策略或可在市场震荡或者下行时抵抗波动,在市场上行或热点频发时搏取成长赛道的收益。

最后,还是想和投资者朋友们说,高波动往往是长期回报的损耗,保持清醒和耐心,回归投资本源,更能够实现资产稳健增值。

风险提示:基金有风险,投资需谨慎。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。投资者应充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资者获取收益,也不是替代储蓄的等效理财方式。

发表评论