□本报记者 张韵

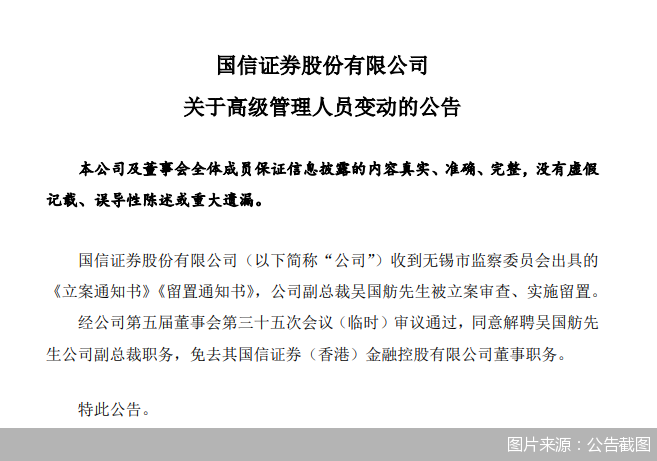

被动投资基金持有A股市值已首次超过主动投资基金,中证A500发布仅一个多月相关基金规模突破千亿元……近日,被动投资的两大里程碑事件引发市场热议,被动产品(指数类基金,包括场内ETF和场外指数基金)一时风光无两。

“门庭若市”的被动产品对面,主动产品却有些“门可罗雀”。被动投资的强大冲击波来临,主动投资阵营发生了哪些变化?主动投资基金经理们计划如何应对?

中国证券报记者在采访调研中发现,被动产品的大发展在某种程度上对主动产品产生了一定冲击,部分投资者赎回主动权益类基金转投指数类基金。指数化投资浪潮也逐渐渗透到一些主动权益类基金的投资组合构建之中。打造自身差异化竞争优势,提高选股、择时和轮动能力,成为坚守主动投资阵营基金经理的共识。业内人士认为,主动、被动产品各有所长,整个行业不要顾此失彼,形成两种产品互补格局或是明智之举。

有人欢喜有人愁

“这两年我们确实感受到,被动产品基金经理的地位明显提升。”ETF基金经理林海(化名)乐呵呵地说。

在近年指数基金大发展浪潮下,被动产品已经在不知不觉间成为许多投资者的首选。相当一部分金融从业人员也毫不避讳地表达着对此类产品的偏好:“现在持仓主要是指数产品,主要看重它们的投资透明度更高、费率成本更低以及更强的贝塔工具属性。”

被动产品中的ETF近日更是吸足了市场眼球,数十家基金公司蜂拥布局中证A500ETF,成为市场盛况。ETF产品宣传推广持续活跃在机构路演现场、一线城市地铁广告栏甚至商场之中,部分基金经理的路演、直播行程被安排得满满当当。

各大基金公司的直播间内,被动产品的基金经理逐渐成为常客,直播气氛大多热情洋溢。资金整体流向方面,被动产品持续迎来资金大举进场。Wind数据显示,截至今年三季度末,自2023年以来,被动投资型基金已经连续七个季度获净申购,相较于2023年一季度末份额增加超1.5万亿份,增幅超过65%。

在被动产品“一片欢喜”的另一端,主动产品显得较为冷清。不仅少有主动产品的基金经理露面直播,甚至还有观点担心基金经理直播反而会导致基金净赎回。对比更为鲜明的是,在基金业绩普遍“回血”的三季度,部分主动产品反而遭到净赎回。其中,不乏投资者将从主动产品赎回的资金转投被动产品。

截至三季度末,被动投资基金持有A股市值更是首次超过主动投资基金。不少业内人士认为,这或许意味着两种类型产品发展阶段进入了新的分水岭。有业内人士判断,参照海外成熟市场,被动产品超越主动产品,占据公募基金规模首位是大势所趋。

“长期来看,随着市场愈发成熟,信息不对称程度减小、机构博弈加大,市场定价将越来越充分,主动产品要想持续跑赢被动产品,确实会比较困难。”多位基金经理在接受采访时坦言,相较于指数产品而言,主动权益基金在面对行情快速变化时的应对稍显滞后。

他们普遍表示,9月24日以来市场出现快速上涨,主动权益基金期间业绩大多没能跑赢被动产品。这背后的主要原因是,主动权益基金的基金经理往往要在看到明确转向信号、符合投资框架条件时,才会出手;指数产品直接复制指数投资,能够更快跟上整体行情表现。

指数化渗透效应显现

被动产品热度居高不下,单只指数基金规模动辄可破千亿元,使得不少基金公司纷纷加大被动投资布局力度。多家基金公司更是将指数产品作为公司发展的重点战略性业务。

与此同时,指数投资似乎也开始悄悄渗透进了主动权益基金的土壤之中。

一方面,不乏此前管理主动权益基金的基金经理跨界到指数产品赛道,同时兼管两类产品。一位“两者兼顾”的基金经理表示,这更多是出于基金公司发展战略的需要,也是顺应行业大趋势的举措。主动权益基金长期跑赢指数产品确实存在较大难度,主动权益基金经理跨界管理被动产品有一定好处,对市场会有更深的理解,在建仓节奏把握上也会有一些优势。

另一方面,一些主动权益基金出现了“类指数基金”迹象。也就是说,主动权益基金的重仓股与被动产品目标指数成分股出现较大的雷同,甚至复制目标指数成分股进行投资组合构建。相关人士解释称,这可能更多是阶段性的现象,主动权益基金持仓与一些指数成分股类似,背后或代表基金经理更看好整体贝塔行情,因此选择参考指数构成方式建立投资组合,及时把握行情初期的投资机会。

上述人士称,随着行情演绎至分化阶段,这些主动权益基金的持仓自然会进行相应调整,将重心转移至超额阿尔法收益的挖掘,更加突出选股的重要性,到时可能就不会再跟随指数成分股构建投资组合。这恰恰是主动权益基金相较于指数产品的优势所在,即投资更加灵活,适应市场的变化进行调整。

也有基金人士表示,指数化的投资组合构建方式的确会更受机构投资者的青睐,这意味着投资透明度的提升和道德风险的降低。但是,指数类基金只跟踪一个指数,当市场行情发生变化时,投资者只能依靠自己的判断进行择时或调仓。而投资于主动权益基金,投资者则可以将决策权交给基金经理,基金经理会依据行情变化对不同指数的配置比例进行调整。

例如,当判断红利资产行情趋强时,基金经理可参考红利相关指数构建投资组合;当判断后市行情可能从红利转向科技成长板块时,基金经理会减少对红利相关指数成分股的配置比例,转而增加科技指数成分股的配置。

在这种“指数化玩法”模式下,主动权益基金既可以满足投资者对投资透明度的需求,又可以为投资者节省择时调仓的时间和精力,基金经理还可以将原本需要花在个股筛选上的精力,转移至投资大方向的研究把握上,增加投资成功概率,具有投资灵活性,而且也不违背基金合同的规定。

两类产品互补互鉴

虽然被动产品的热风已吹进主动产品阵营,但仍有相当一部分主动权益基金经理选择坚守,表示不会考虑涉足或转型被动产品阵营。

“毕竟是完全不一样的行当,手艺是完全不同的,不会因为现在指数产品市场热度很高就贸然进入。坦率来讲,虽然大趋势上指数产品规模可能会占据主导地位,但对于基金经理而言,这类产品是复制性投资,换任何一位基金经理来管理,可能都不会有太大区别。基金经理的可替代性相对较高。”主动权益基金经理林迅(化名)说。

林迅认为,主动权益基金的魅力恰恰在于,如果能够保持长期较好的业绩表现,基金经理能够形成自身差异化竞争优势。而且,在现阶段的市场生态下,主动权益基金依然有较大发展空间。

他分析,相较于普通投资者,基金经理有更多精力跟踪研究公司,在捕捉新的市场变化方面仍有优势。不同机构的研究能力差距也会让部分头部公司的产品占据优势。当机构之间研究能力差距日益缩小、市场定价充分,主动权益基金整体可能会面临一定困难,但也是“优胜者”的竞争力更加凸显之际。

此前主要管理指数产品,近年涉足主动权益基金赛道的基金经理赵伟(化名)也认为,最终拉开竞争力差距的可能还是主动产品领域。指数产品相对同质化,在发展到一定阶段后,要想进一步塑造差异化竞争优势,很可能就会朝着指数增强、主动量化的方向延伸。特别是一些主动量化基金,能够更好地根据不同阶段的市场贝塔行情进行调仓,更有可能获得超额收益。

对于近年来主动权益基金不容乐观的表现,多位基金经理表示,这更多与市场周期阶段有关。赵伟称,整体而言,相当一部分公募基金投资都是从基本面出发,且更偏好高成长标的。因此,当成长风格遭遇逆风时,这类产品业绩表现就容易受挫。但是相信市场风格总有回归之际,彼时主动权益基金或能重新跑出来。

基金经理赵青(化名)认为,虽然当前指数投资很热门,但也不必过于沉迷。可能还需要警惕流动性风险,即大量资金买入同一个指数产品后,一旦出现市场调整可能引发集体卖出,市场是否有充足资金去承接指数产品的卖出。尽管海外成熟市场以被动产品为主,但主动产品的规模体量仍然较大。

有中小公募人士表示,虽然被动产品在扩大规模、减少客户投诉方面有较大吸引力,但一方面来说,指数产品所需的技术系统和人力等运营成本较高;另一方面,在指数产品同质化的情况下,即便硬着头皮进场,中小机构也很难在与头部公司的竞争中存活下来。

“一家头部基金公司在一只被动产品上投入的资源和费用,可能就是我们好几年的总和。”有观点认为,与其“鸡蛋碰石头”,中小机构还不如坚守主动投资赛道,不断打造差异化竞争优势,或许还有机会弯道超车。

一位公募高管认为,毋庸置疑,指数化是时代趋势,但主动投资基金的价值也不容忽视。指数基金更适合大贝塔行情环境,投资者可以通过持有一篮子股票,分享市场整体上涨时的收益。当大方向行情较难寻找,需要更细化的投资策略时,主动权益基金在阿尔法收益挖掘方面会更具优势。促进两种类型产品互补互鉴,或不失为完善基金公司产品线和提升投研竞争力的有效之举。

发表评论