来源:中金货币金融研究

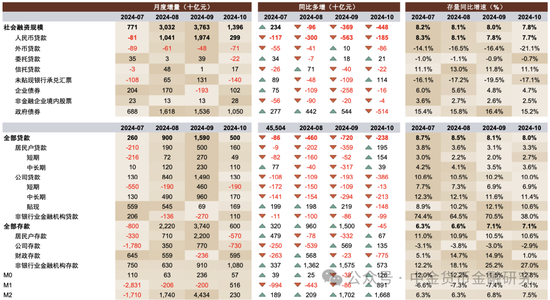

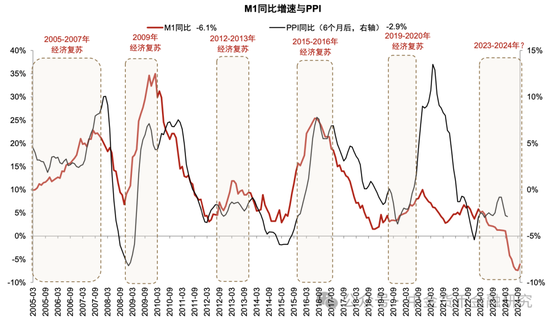

人民银行发布10月金融数据,总体基本符合我们预期,新增社融1.4万亿元,同比少增0.4万亿元,余额同比增速7.8%,环比下行0.2ppt;贷款新增0.5万亿元,同比少增0.2万亿元。M1/M2同比增速 -6.1%/+7.5%,分别环比回升1.3ppt/0.7ppt。人民银行发布2024年三季度货币政策报告。

Text

正文

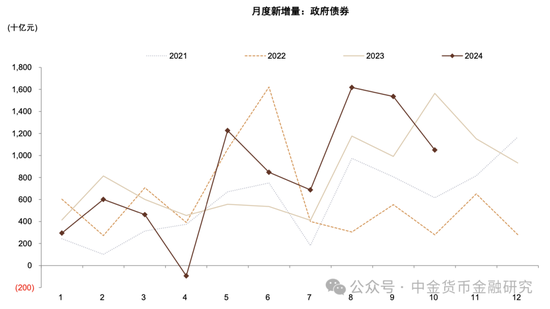

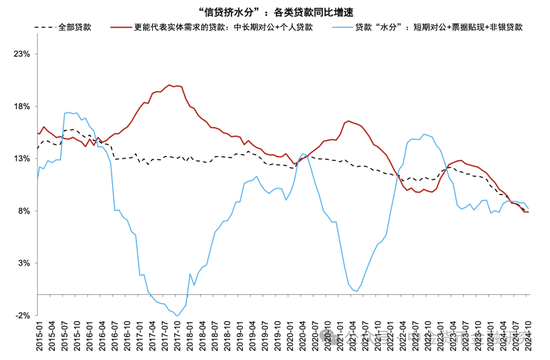

政策转向初见成效。10月金融数据体现出政策转向后信贷需求有所恢复,虽然总体贷款仍然少增约2384亿元,但居民贷款出现一定恢复,一方面受益于国庆期间消费活跃,驱动短期居民贷款同比多增1543亿元,另一方面存量按揭利率下调减少提前还贷,居民中长期贷款同比多增393亿元。对公贷款方面恢复不明显,短期和中长期对公贷款分别少增130亿元/2128亿元,票据贴现融资前期投放逐渐到期也出现同比少增1482亿元。社融方面主要受到政府债券融资去年同期特殊再融资债券发行的高基数拖累。

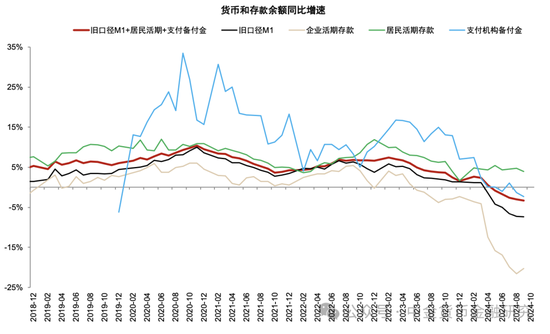

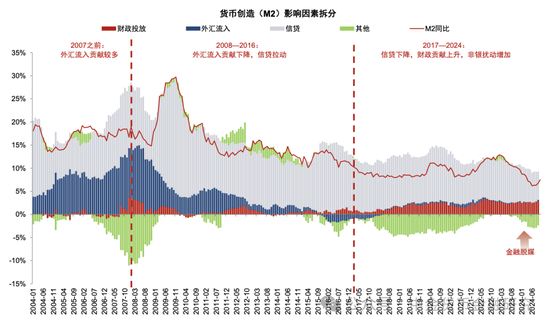

居民继续入市、财政支出加快。10月非银存款同比多增5732亿元,可能由于居民资金继续流入证券交易账户导致;理财规模10月净增约4000亿元,相比去年同期少增约5000亿元,也可能由于股市收益吸引。另一方面,财政存款同比少增7748亿元而公司存款多增1352亿元,可能由于地方政府努力完成全年经济增长目标、财政支出加快。两方面因素推动M1和M2双双回升,货币流通速度加快。

货币政策报告的金融信号。三季度货币政策报告主要包括以下方面的新信息:

1. 支持性的政策立场。相比二季度报告增加“坚定坚持支持性的货币政策立场”“把促进物价合理回升作为把握货币政策的重要考量”等表述,更强调货币政策对于实体经济复苏的支持。

2. 降息的掣肘。报告提到海外发达经济体“商品价格回升和服务通胀持续或阻碍通胀进一步回落”,“进一步降息面临着净息差和汇率内外部双重约束”,后续降息可能面临一定阻力。报告新增“保持汇率弹性”表述,汇率可能双向波动。

3. 货币统计口径有望迎来修订。报告提到研究个人活期存款、支付机构备付金纳入M1统计口径,截至9月数据个人活期存款和支付机构备付金同比增速分别为+3.9%/-2.4%,均高于M1增速的-7.4%。如果将二者纳入M1统计,我们测算能够提高M1增速4.1个百分点(从-7.4%到-3.3%)。

4. 关注同业存款高息揽储。报告提到“部分银行还不惜高息吸收同业存款, 或以远高于市场的利率水平来进行存款投标, 推升了付息率”,关注后续降低银行负债成本、稳定净息差的措施。

银行股观点更新。10月金融数据反映出政策转向出现成效,后续观察债务置换后财政支持实体的效果、应对外需潜在风险的内需政策等。对于银行的高股息策略而言,如果利率下行空间受到制约,同时资本市场活跃度提高,可能追求高股息的资金形成一定分流。今年银行股平均上涨30%以上,逐渐接近我们2023年6月《探索银行低估值之谜》和2024年2月《银行高股息投资指南》提出的0.7x-0.8x市净率的估值目标区间。我们建议投资者根据估值和基本面情况,择机配置股息较高、资产质量稳定的银行。

本文摘自2024年11月12日已经发布的《M1/M2增速回升,政策初见成效——10月社融数据解读》,如需获取全文请联系中金银行团队或登录中金点睛。

风险

进一步稳内需政策不确定性。

图表1:10月金融数据一览

资料来源:人民银行,Wind,中金公司研究部

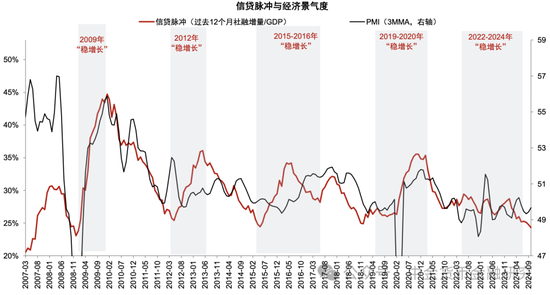

图表2:信贷脉冲仍处于低位

资料来源:Wind,中金公司研究部

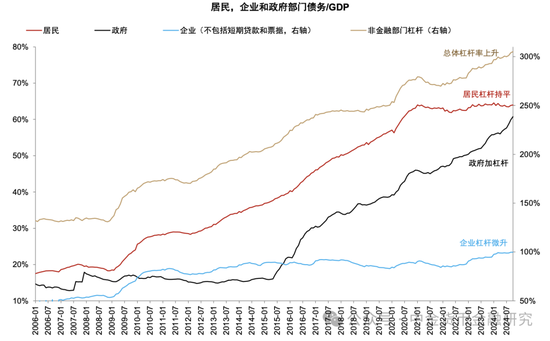

图表3:政府部门加杠杆,居民和企业杠杆基本持平

资料来源:Wind,中金公司研究部

图表4:高基数下政府债同比少增

资料来源:Wind,中金公司研究部

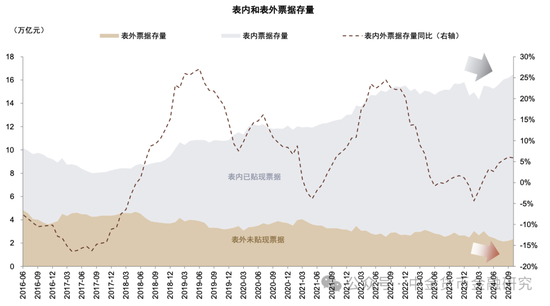

图表5:未贴现票据规模下降,票据贴现增长空间可能有限

资料来源:Wind,中金公司研究部

图表6:居民资金流入股市

资料来源:Wind,中金公司研究部

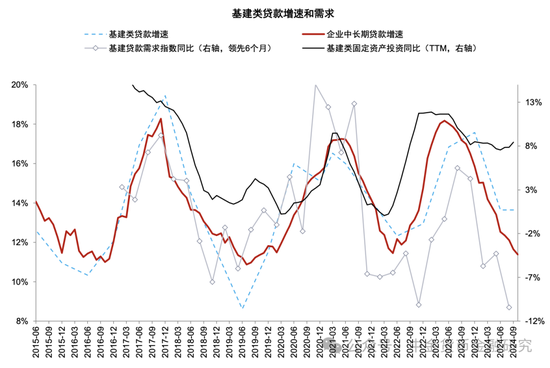

图表7:企业中长期贷款增速继续放缓

资料来源:Wind,中金公司研究部

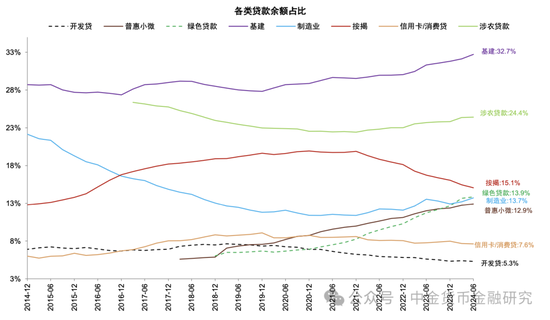

图表8:基建、涉农及按揭贷款是最主要的信贷投向

资料来源:Wind,中金公司研究部

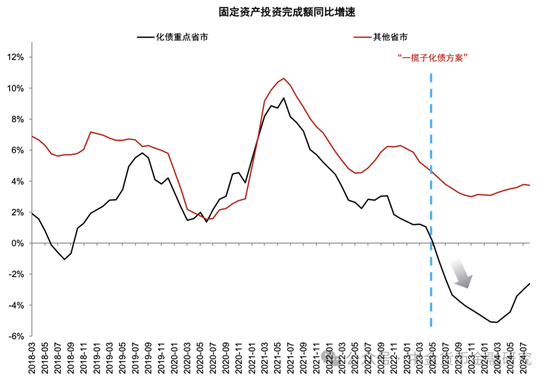

图表9:化债下的固定资产投资增速

资料来源:Wind,中金公司研究部

图表10:挤水分后的信贷增速

资料来源:Wind,中金公司研究部

图表11:M1统计口径有望调整

资料来源:Wind,中金公司研究部

图表12:M1同比增速低位回升

资料来源:Wind,中金公司研究部

图表13:M2同比增速反弹主要由于资金流入股市

资料来源:Wind,中金公司研究部

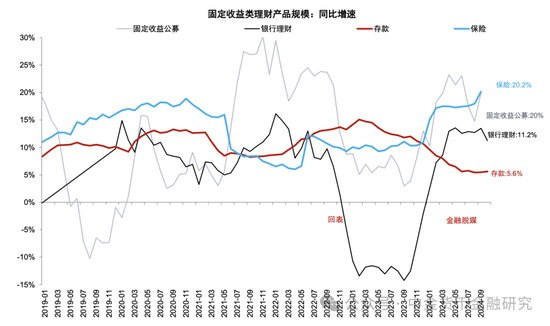

图表14:理财赎回,金融脱媒略有缓解

资料来源:Wind,中金公司研究部

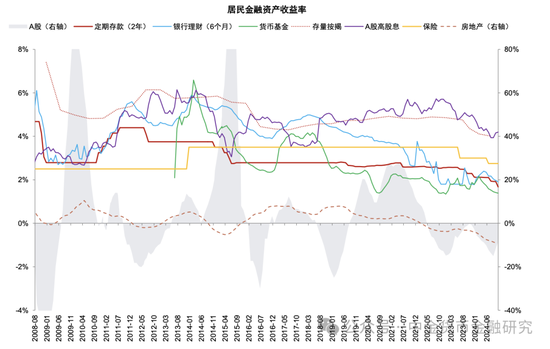

图表15:风险资产收益率回升,固定收益类产品比价效应减弱

资料来源:Wind,中金公司研究部

发表评论