本周外汇市场美元如预料站住102点实现贬值破关,一周指标从103.2138点下至102.4020点,贬值0.78%,其中周末版贬值惯性特点突出;区间为102.2705-103.3109点,振幅1.01%。由于美元贬值关联的欧元上至1.10美元,英镑升值1.29美元,瑞郎稳定0.85瑞郎,日元维持147日元,加元不变1.37加元,澳元升值0.66美元,新西兰元上至0.60美元。我国人民币升值逆转突出,其中在岸从7.17元上至7.15元,离岸从7.17元上至7.16元,在岸升值略大于离岸。两地区间震荡离岸达到7.12-7.18元,在岸为7.13-7.18元,两地波动差异性值得考证技术修正和两地宗旨差异性,离岸以技术修正为主刺激贬值力度,在岸以维持稳定节制过度贬值为主,两地区别竞争相当激烈。

当前市场复杂局面严重,正反说辞、预期复杂以及较量焦灼彰显美元基本策略明确指引,美元贬值是美联储急需的政策配合,市场技术发挥面临重要时刻,潜在阻力将是美元贬值发挥的难点。

1、美股上涨和美国经济氛围利于美元贬值。美国三大股指一周上涨是美元贬值协同主因,美股涨幅取得较大进展,道指全周上涨2.94%,为今年最大单周涨幅;标普上涨3.93%,纳指上涨5.29%,两者均创下自去年11月以来的最大周涨幅。尤其是美股企业利润和收益是股市基础和助力主力,其中英伟达市值激增4000亿美元是不容忽略的企业增长率的现实。美股当前是经济韧性的反应,也是美股协同美元贬值的重要因素。然而,美国商务部报告显示,美国7月新屋开工大幅下滑,尤其在抵押贷款利率高企情况下,住房需求波动性既是常态表现,也是引起市场炒作重点。美国7月新屋开工年化月率下降6.8%,经季节调整后为123.8万套,低于市场普遍预期的133万套。开工率较去年同期下降16%。此前周四公布的一项调查显示,8月份美国住宅建筑商的信心连续第4个月下降。然而美国8月消费者信心指数5个月来首次上升,随着通胀企稳,人们对财务状况的看法变得更加乐观。密西根大学8月消费者信心指数初值从7月的66.4升至67.8,经济学家预估中值为66.9。周五数据还显示,消费者预计未来一年物价将以2.9%的幅度上涨,与前一个月的预期持平。他们预计未来5到10年通胀率为3%。美国通胀预期偏高是美联储加息条件,而之前零售数据意外增长也反映美国消费与生产关系正常,但美元偏高是美联储加息的风险,美元调节是关键。因此伴随一周美国PPI和CPI数据下降,美联储降息预期强化也是美元贬值氛围与操作机会。

2、黄金上涨配合美元贬值也是美联储之需。一周金价上涨格外瞩目,周末金价上涨50美元以上,黄金期货收涨2.07%收2546.20美元,一周累计上涨3.06%。随之白银期货收涨2.35%报29.085美元,一周累计上涨5.61%。金价最近的上涨未必出乎意料。之前花旗表示,其对2025年金价的基本预期是2700- 3000美元/盎司。美国银行报告认为,随着美联储开始降息以及债务上升的经济不确定性,预计未来12至18个月金价可能触及3000美元。加之世界黄金协会数据显示,截至2024年5月全球官方黄金储备总量为36089公吨,而市场估计表明历史上开采的黄金总量约为212582公吨。黄金价格上涨原因之一是央行在购买黄金,这可能是担忧美国财政状况而减少对美债的依赖。金价上涨是美元贬值正常逻辑,市场对美联储降息预期也是促使金价上涨刺激因素。目前现货金价攀升超2%,这超过上个月创下的纪录,原本低利率通常对黄金有利,两者通常呈负相关关系,但这种行情匹配有利于美元贬值与美联储加息或值得参考。

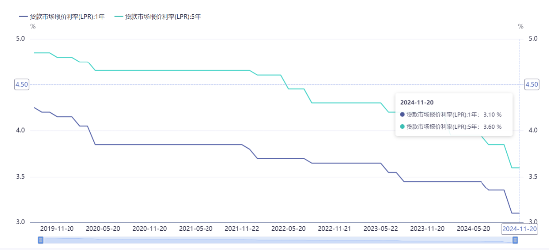

3、美联储降息预期愈加激进聚焦鲍威尔讲话。本周美联储主席鲍威尔受到关注,7月19日鲍威尔同一批大银行的CEO共同出席一场闭门会议,鲍威尔鼓励这些大银行的领导者与美联储合作,以避免因资本新规的提案陷入长达数年的法律纠纷。该会议由美国大银行的行业组织金融服务论坛主办,与会者包括4大美国银行――摩根大通、摩根士丹利、花旗和美国银行CEO。美国监管方去年7月发布银行业监管新规方案要求,资产值超过1000亿美元的银行必须将资本金增加约16%,对美国最大的8家银行,资本金要求可能增加约19%。而今年6月消息显示,美联储给其它监管机构展示了一份经过修改的方案,新方案明显降低对大型交易银行的资本金要求。根据美联储提出的新方案,银行资本金提升幅度可能从最初的16%最低降至5%。据悉美联储会不会独立于其它监管机构行事。鲍威尔给市场留下的印象是在公布新规方案修改方面,美联储有可能独立于其它监管方行动,这与市场质疑的美联储独立性是一种表态。下周美联储主席鲍威尔也是焦点,预计8月23日举办的杰克逊霍尔全球央行年会上鲍威尔将在致开幕词时给出货币政策线索。虽然伴随美国通胀持续降温,美联储于今年9月降息是大概率事件,但芝加哥商品交易所的FedWatch工具,美联储9月降息25个基点的可能性为70.5%,降息50个基点的可能性为29.5%。预计美联储不会轻易按键降息,美股与美国经济支持加息是现实,美股即将迎来30年来从未见过的大牛市,美联储降息是否定经济甚至误判经济,反之对股市逻辑与周期具有干扰,利好股市局面将不是积极因素,反之颠覆性风险将超乎预料。

预计下周美元贬值将突破下一个关口,甚至直指100点是重点。目前美国经济与美股是美元贬值重要保障因素,也是协同美元贬值的关联应用。相比较货币配合美元贬值有限,预计商品上涨将迎合美元贬值之需,贵金属上涨为主,或许铜价上涨将进一步加强,石油潜在上涨不容忽略,美元贬值宽泛连接的操作机会将助力技术作为。

【风险提示】根据外汇管理相关规定,买卖外汇应在银行等国家规定的交易场所进行。私自买卖外汇、变相买卖外汇、倒买倒卖外汇或者非法介绍买卖外汇数额较大的,由外汇管理机关依法予以行政处罚;构成犯罪的,依法追究刑事责任。

发表评论