一、宏观

宏观方面,上周时间美国公布了最新一期的通胀数据,数据显示,美国10月CPI同比上涨2.6%,自3月以来首次出现同比加速,环比增速则持平于0.2%;核心CPI同比上涨3.3%,环比上涨0.3%,均与前值持平,两者表现均与市场预期持平,且数据公布之后市场对于美联储12月降息的预期上升至80%,但随后美联储主席鲍威尔表示近期美国经济表现相当好,不需要“急于”降低利率,这样的鹰派言论再度对市场的降息预期形成了打击,同时对于明年降息幅度的预期也出现了下调,这或在后续成为压制油价的因素之一。同时在政治属性方面,上周时间以色列媒体称内阁结束了有关黎巴嫩南部停火的会议,接受了停火提议的大纲,这在短期内加剧了市场对于地缘冲突出现明显降温的期待,但随后以色列新任国防部长则表示以色列不会停火或松懈,这样的表态再度导致市场的担忧情绪有所升温,进而对油价造成更多的不确定性影响。

二、基本面

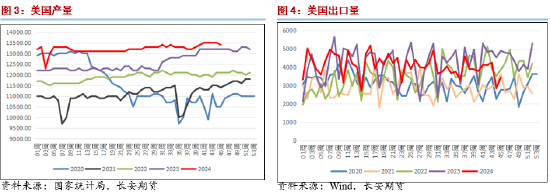

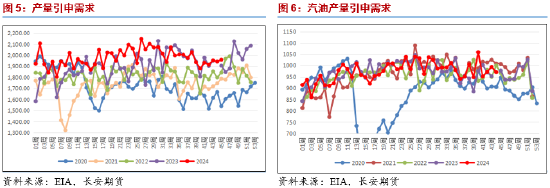

商品属性之中,近期原油市场的供给侧变化并不明显,短期内供给趋紧而长期趋向宽松的预期并未得到改变。而在需求侧,上周时间各大机构接连公布了其最新的月度展望报告,其中OPEC月报之中将2024年全球原油需求增速从此前的193万桶/日再度下调为182万桶/日,这是该机构连续四个月对未来的需求预期做出下调,同时对于2025年的全球原油需求增速也从此前的164万桶/日下调为154万桶/日,这似乎再度印证了市场对于消费不景气的看法;同时在EIA月报之中,该组织虽然并没有对今年需求预期做出进一步的调整,但却上调了对于明年的需求增速预期10万桶/日至130万桶/日;并且在IEA的月度展望之中,该组织罕见地对年内需求增速预期上调6万桶/日至92万桶/日。从各大机构的态度来看,尽管EIA与IEA少有地表现出了相对乐观的态度,但其预期的幅度依旧远低于OPEC此前的预期水平,同时考虑到OPEC已经连续四个月对预期做出负面调整,这意味着目前的市场消费水平依然相当不尽如人意,这也导致需求端在今年时间内依然难以成为对油价的提振因素。

三、库存及价差

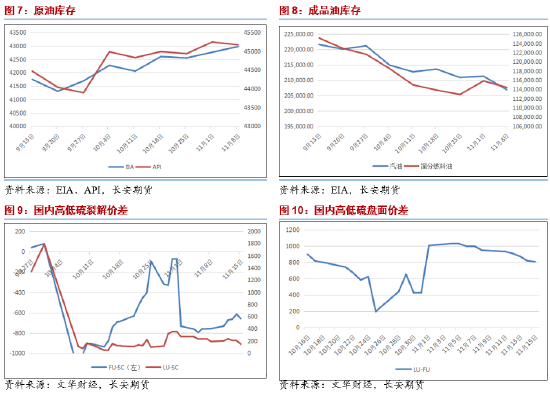

库存方面,原油方面,美股至11月8日当周API原油库存为-77.7万桶,预期6.9万桶,前值313.2万桶;同时11月8日当周EIA原油库存录得为208.9万桶,预期75万桶,前值214.9万桶。两大原油库存再度在近期结果之中出现了分歧走势,前者在结果公布之时对油价形成了短暂提振,但后者结果的公布则迅速抹平了涨幅,同时即便EIA报告之中美国上周的出口有所增加而进口持续下降,但炼厂开工水平的下降导致原油的消费出现了明显疲软,在产量持续增加的情况下,库存增加也成了压制油价的因素之一。在成品油方面,美国至11月8日当周汽油库存则录得为-440.7万桶,预期58.6万桶,前值41.2万桶;同时精炼油库存录得为-139.4万桶,预期23.4万桶,前值294.7万桶。成品油库存在此前的结果之中再度回归了下行走势,且跌幅同步超出市场的预期,两者同步的下降主要是由于美国成品油生产水平的下降所致,而这样的结果也导致上周美国汽柴油裂解出现了小幅的回暖,这或将导致国内成品油裂解出现进一步的上行空间。

裂解价差方面,前期国际汽柴油裂解价差依然维持震荡走势,同时汽油裂解略有增强,这主要是由于北美汽油产量下降对汽油价格形成了一定的提振;传导至国内市场之上,国内高低硫燃料油裂解在前期虽然存在不同程度的小幅回暖,但随后再度在消费疲软的打压之下出现回落,这或导致后续两者裂解依然难以出现明显的上行空间,因此在裂解可操作性相对较低的当下,FU-LU价差组合或可以称为更好的选择。

四、观点及展望

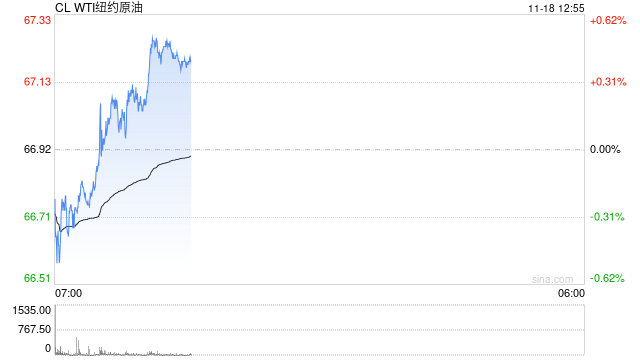

整体来看,11月第二周时间国际油价在短暂延续震荡走势之后再度出现回调,这导致周度油价整体有所下行,且基本抹去了11月上旬以来的少量涨幅。就目前的市场形势来看,原油自身商品属性对于价格支撑力度再度有所减弱,不论是供给侧市场对于长期的宽松预期,还是需求侧持续疲软的客观表现,即便是库存再度出现反复,这也难以对价格形成有效提振;同时宏观属性方面,随着市场对于美联储未来降息频次与幅度预期的下降,金融下行压力依然存在,且地缘冲突也较难再度波及核心产能国的生产与出口水平,这进一步导致前期的政治不确定性转化为市场回吐风险溢价的动力。因此综合来看,近期油价在缺失明显上行动力的情况下或持续呈现出弱势震荡运行的走势,但考虑到地缘属性的不确定性依然存在,因此后续或仍存宽幅运行的空间。

仅供参考。

作者简介:

范磊,从业资格证号:F03101876,投资咨询证号:Z0021225,毕业于加拿大西三一大学工商管理硕士专业,具有扎实的理论基础与一定的国际视野;进入期货行业以来,一直致力于原油系能化品种和有色金属系列的研究分析工作,善于从基本面分析着手,结合理论搭建品种分析框架对行情作出研判,并坚持以专业的知识和诚挚的态度为客户创造价值。

发表评论