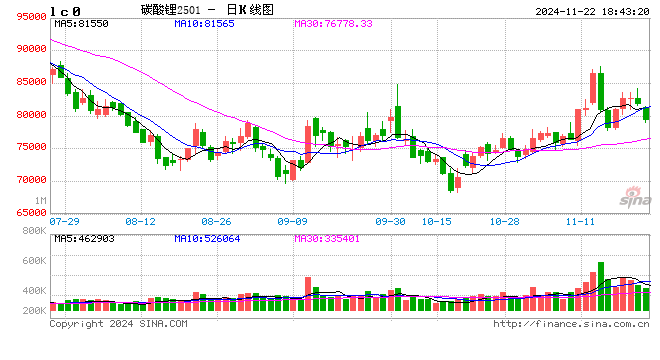

长江小金属网(www.ccmn.cn/xiaojinshu):11月18日长江综合电池级碳酸锂99.5%报价77000-82500元/吨,均价79750元/吨,较上一交易日跌500元;工业级碳酸锂99.2%报价75000-80000元/吨,均价77500元/ 吨,较上一交易日跌500元。本周长江综合电池级碳酸锂99.5%周均价报79100元/吨,涨950元;工业级碳酸锂99.2%周均价报76850元/吨,涨1200元。

本周(11.18-11.22)碳酸锂现货价格震荡走强,涨幅有所收窄,市场行情延续偏强运行。碳酸锂期货市场价格震荡,传导至现货市场及锂矿领域,推动了整体报价的上涨趋势。头部企业的货源因稀缺性而备受追捧,报价因此保持坚挺,而外采厂则利用当前的市场条件,锁定利润并扩大生产规模,产量与开工率均有所增长。尽管下游需求整体呈现向好态势,但面对碳酸锂价格的高企,多数买家持观望态度,仅进行少量补库采购,并倾向于采用点价结算方式,更多地依赖现有库存满足生产需求。

产能增长与减产忧虑交织

消息面,雅化集团津巴布韦卡玛蒂维锂矿项目二期的全线投产无疑是一个重要的里程碑,该项目将实现年处理锂矿石230万吨、年产出锂精矿35万吨的产能,为市场提供了更多的原料来源。然而与此同时,澳矿Bald Hill却宣布了减产计划,这无疑为市场增添了一份不确定性。

在碳酸锂具体产量方面,上周周度产量环比增加了742吨,达到了14507吨。其中,锂辉石提锂的产量增加了404吨,锂云母提锂的产量增加了338吨,而盐湖提锂的产量则环比减少了15吨。此外,回收提锂的产量也有所增加,环比上涨了15吨。这些数据表明,尽管部分提锂方式的产量有所增加,但整体而言供应端增长并不均衡。

然而,更值得关注的是近期部分海外矿企陆续传出的减产消息,这些消息引发了市场对于矿石资源可能减少的担忧情绪,进而对碳酸锂的价格产生了压力。在国内由于缺少原料和龙头企业停产的影响,云母提锂的整体开工率维持在较低水平,而盐湖提锂方面,由于进入冬季后卤水和淡水使用问题导致的生产力减弱,也使得该提锂方式的产量受到了一定程度的影响。

当前碳酸锂的供给仍偏宽松,短期内上游厂商排产预计基本稳定并有微增的趋势,然而为了应对市场压力和挺价意愿的增加,上游厂商开始降低库存,此外近期澳矿三季报的陆续发布也显示部分矿山下调了中期的产量指引,这对中期预期产生了更大的影响。

需求旺盛与透支风险并存

在碳酸锂的需求端,三元材料上周的周度库存出现了显著的环比下降,具体数值为188吨,降至14133吨。与此同时,磷酸铁锂的周度库存则呈现出相反的态势,环比增加3010吨,总量达到79970吨。尽管磷酸铁锂正极材料的排产环比延续了增加的趋势,但由于碳酸锂价格的高企,采购方的积极性并不理想,这无疑对碳酸锂的需求构成了一定的压力。

从锂电池的产量来看,11月的数据表现出强劲的增长势头。整体锂电池产量环比增长7.45%,达到了147.4GWh。其中,三元电池和磷酸铁锂电池的产量均实现了增长,但增速有所不同。三元电池环比增长5%,总量为35.82GWh;而磷酸铁锂电池则环比增长9%,总量高达107.15GWh。其他类型的电池产量则出现了环比下降,总量为4.39GWh。

在终端市场,乘用车新能源市场的零售数据同样亮眼。根据乘联会的数据,11月1-17日,乘用车新能源市场零售量达到了58.1万辆,同比去年11月同期增长了66%,较上月同期增长了7%。今年以来,乘用车新能源市场的累计零售量已经达到了890.9万辆,同比增长41%。同时,全国乘用车厂商的新能源批发量也呈现出强劲的增长态势,11月1-17日的批发量为65.4万辆,同比去年11月同期增长了71%,较上月同期增长了20%。今年以来,累计批发量已经达到了993.3万辆,同比增长38%。

然而,尽管市场需求旺盛,但部分因素可能导致需求透支明年的潜力。一方面,以旧换新政策的落地、车企年底的冲刺动力以及电池厂对正极材料备货需求的增加等因素共同推动了当前市场的繁荣。主要储能领域也进入了交付高峰期,叠加明年客供需求的前置,使得市场呈现出“淡季不淡”的现象。但另一方面,部分主机厂、电芯厂可能出于明年补贴退坡的考虑,部分可能为了春节假期前的备货需求,还有部分则是为了年底冲量和新政策落地前抢出口,这些因素可能导致当前的需求超出了市场的预期,从而透支了明年的需求。

综上所述,碳酸锂供应端呈现出产能增长与减产忧虑交织的复杂态势,然而强劲需求对碳酸锂的价格构成支撑。短期基本面边际好转情况超出了市场预期,强劲的需求为市场提供了坚实的支撑。然而从供需平衡的角度来看,供给方面仍然保持着相对宽松的状态,这在一定程度上限制了价格的上行空间,尤其是在价格反弹之后,产业套保的压力逐渐显现,对价格的进一步上涨构成了制约。

长江有色金属网电话:0592-5668838

发表评论