8 月 17 日,岭南股份(002717)(SZ002717,股价0.93元,市值16.35亿元)发布公告,宣布中山市人才创新创业生态园服务有限公司拟向“岭南转债”持有人部分收购债券。

近日,岭南股份宣布其发行的“岭南转债”到期后仍有4.56亿元无法兑付本息,因该公司具有广东省中山市国资股东背景,被称为“首例国企转债违约”。

根据公告,初步收购方案为向截至2024年8月14日收市的“岭南转债”持有人进行收购,其中,债券持有人所持有的“岭南转债”不高于1000张的,按照其持有的全部债券数量收购;持有债券数量超过1000张的,以1000张为限,部分收购。

《每日经济新闻》记者注意到,对于收购价格,初步收购方案是100.127元/张,即以“岭南转债”2024年8月9日(含当日)前连续20个交易日收盘均价上浮15%为收购价格。

实际上,若能顺利兑付,“岭南转债”原约定兑付价格是107元/张(含最后一期利息,含税),较目前收购方案价格高出不少。不过,《每日经济新闻》记者查询到,今年以内,“岭南转债”价格波动较大,每张价格曾下跌至50余元。

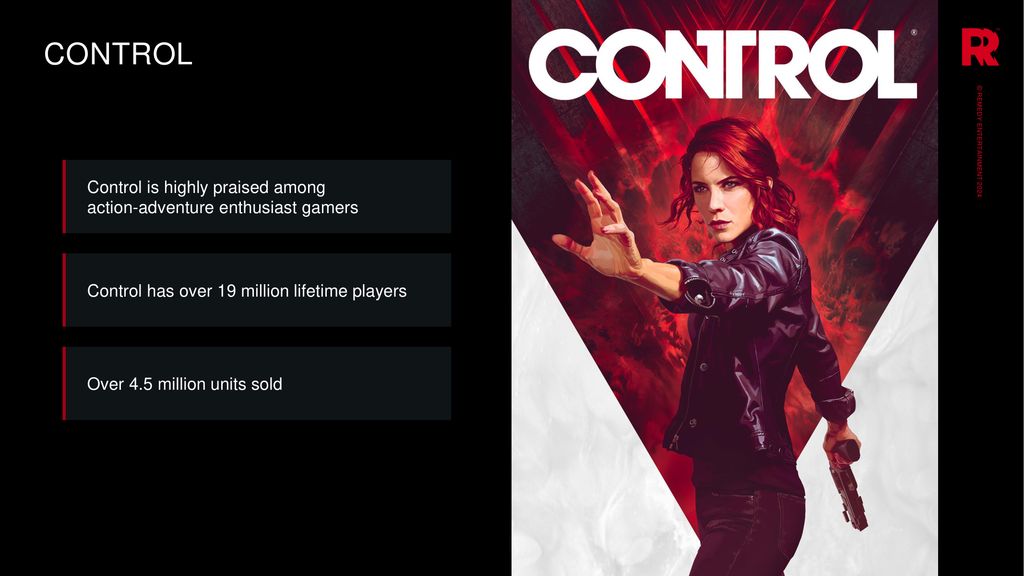

岭南股份创立于1998年,2014年在深交所中小板上市,2022年中山火炬高技术产业开发区管委会成为实际控制人。 图据上市公司官网

剩余金额为4.56亿元

岭南股份于2018年8月14日公开发行了660万张可转换公司债券,每张面值100元,发行总额6.6亿元,债券代码“128044”。根据募集说明书的规定,发行的可转换公司债券采用每年付息一次的付息方式,到期归还本金和最后一年利息。“岭南转债”最后交易日为2024年8月9日,最后转股日为2024年8月14日。

然而,今年5月以来,岭南股份结合自身经营情况和货币资金现状,多次在有关“岭南转债”的公告文件中对可能存在的兑付风险进行了风险提示。

岭南股份的营业收入主要来自生态环境建设与修复业务和水务水环境治理业务,合计占营业收入的比重超过九成。

根据岭南股份公告,2023年,公司实现营业收入21.30亿元,同比下降17.08%,实现归属于上市公司股东的净利润为亏损10.96亿元,经营活动产生的现金流量净额为-2.79亿元,资产负债率85.47%。

今年8月15日,岭南股份发布关于“岭南转债”不能按期兑付本息的公告,称截至8月13日剩余金额为48953.50万元,公司现有货币资金无法按期进行本息兑付。

此外,岭南股份还公布,截至2024年一季度末,公司货币资金余额约2.5亿元,应收账款约为23.45亿元,公司应收账款受地方财政紧张影响回款滞后,银行账户资金冻结1.64亿元。

在最新公告中,岭南股份表示,截至8月14日,“岭南转债”剩余金额为4.56亿元。

中山市国资拟部分收购违约债券对于“岭南转债”的持有者,中山市人才创新创业生态园服务有限公司或许算得上“雪中送炭”,岭南股份公告,该企业正在筹划收购部分“岭南转债”及其从权利相关事项。

《每日经济新闻》记者查询天眼查了解到,中山市人才创新创业生态园服务有限公司往上的两级股东分别是中山金融投资控股有限公司、中山投资控股集团有限公司,穿透后,中山市人民政府国有资产监督管理委员会持股92.5728%,剩余股份则由广东省财政厅持有。

如此看来,最终,“首例违约国企债券”或由当地国资出手“兜底”。

实际上,岭南股份获得国资背景也仅两年时间。

2022年9月14日,中山火炬华盈投资有限公司(以下简称华盈公司)设立中山华盈产业投资合伙企业(有限合伙)出资3.02亿元,收购岭南股份5.02%股份,并通过签订《附条件生效股份转让协议》《股份表决权委托协议》和《附条件生效股份认购协议》,取得原实控人尹洪卫委托的岭南股份17.32%股份所对应的表决权。目前该表决权对应的股权已全部质押或冻结。

华盈公司背后为中山火炬高技术产业开发区管理委员会(以下简称火炬区管委会),2022年12月底,岭南股份发布了控制权变更公告,宣布变更后公司实控人为火炬区管委会。

岭南股份介绍,自中山火炬区国资收购岭南股份以来,为积极支持岭南股份纾困,后续累计向岭南股份提供了10亿元借款及2.24亿元融资担保。

不过,对于此次收购公司债券,岭南股份强调,中山市人才创新创业生态园服务有限公司后续将根据收购的债券向公司主张债权权利,没有对上市公司进行重大资产重组或申请破产重整的计划。

部分投资者仍存疑惑

尽管手中持有的违约债券或许可以得到收购,投资者仍心存疑惑。例如,收购如何操作?超出1000张的债券部分如何处理?记者在股吧看到,有投资者留言提问:“买得少的可以高兴,买得多的呢?如果买了2000张的怎么办?剩下1000张继续留手里纪念吗?”

此外,价格方面,根据岭南股份发行债券时的《募集说明书》,在本次发行的可转换公司债券期满后5个交易日内,公司将以本次可转债票面面值上浮7%(含最后一期利息)的价格向投资者赎回全部未转股的可转债。即“岭南转债”到期合计兑付价格为107元/张(含最后一期年度利息,含税)。

当然,本次收购拟定价格与107元/张的价格有较大差距,但与岭南转债今年以来的交易价格相比,这一价格并不算低。

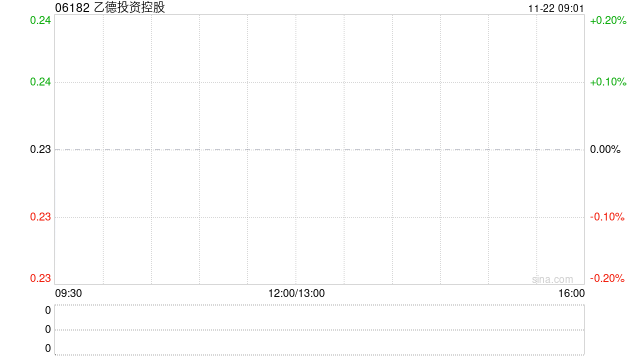

《每日经济新闻》记者查询东方财富(300059)的数据了解到,今年1月至8月9日的147个交易日中,岭南转债最低价为51.265元/张,最高价为 114.109 元/张,均价是93.264元/张。今年4月以来,岭南转债价格多在百元以内。

另外,需要投资者注意的是,本次债券收购属于第三方主体面向持有人进行的部分收购,收购需要取得相关债券持有人同意,换句话说,如果持有人未明确表示同意,则该债券持有人所持有的“岭南转债”不被收购。

发表评论