每经记者 陈荣浩 每经编辑 魏文艺

8月19日晚间,保利发展(SH600048,股价8.02元,市值960亿元)发布向特定对象发行可转换公司债券预案。根据预案,本次向特定对象发行可转换公司债券的发行总额不超过95亿元(含本数),发行数量不超过9500万张。

具体来看,本次可转债的发行对象为包括保利集团在内的不超过35名(含35名)符合中国证监会及上交所规定条件的特定对象。其中,保利集团拟以现金方式认购本次可转债金额不超过10亿元。

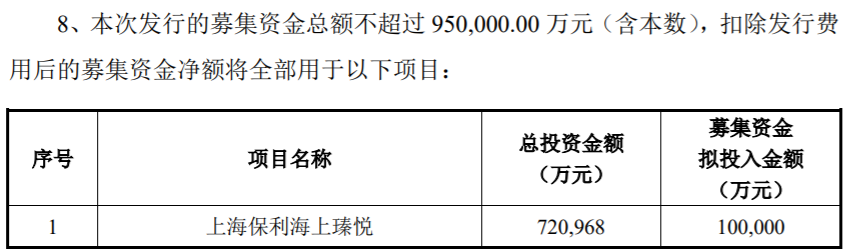

在募集资金用途方面,扣除发行费用后的募集资金净额将全部用于15个项目,这些项目分别位于北京、佛山、天津、上海、广州等城市。其中,投入金额较大的项目包括上海保利海上臻悦、北京保利颐璟和煦、佛山保利琅悦,上述项目的投放均超过了8.5亿元。除了用于支持房地产项目外,保利发展还留了10亿元资金用于补充流动资金。

公告显示,保利发展本次向特定对象发行可转换公司债券募集资金中用于房地产开发项目的,仅用于资本性支出中与房地产工程建设支出相关的部分,即建设安装工程费及配套设施建设费。

《每日经济新闻》记者注意到,今年以来保利发展加大了发债力度。

据同花顺iFinD数据,仅今年上半年(截至6月25日),保利发展公开市场债券发行规模就达199亿元,远超2023年全年的109.64亿元。8月8日,保利发展获准发行100亿元公司债券,加上此次发行的95亿元可转换公司债券,保利发展年内的发债规模已达394亿元。

在中指研究院企业研究总监刘水看来,保利发展的此次向特定对象发行可转换债券募资,将会对保利发展在财务、业务及短期盈利方面产生影响。“如果债券持有人完成转股,公司的净资产将有所增加,资产负债率将有所下降,公司的资本实力将进一步提升,偿债风险也随之降低。”

刘水表示,这些项目绝大多数位于一二线核心城市,具备良好的市场前景与经济效益,将推动主营业务的进一步发展,有助于提升市场占有率,巩固公司的行业地位。“此外,募集资金到位后,其产生经济效益需要一定的时间,预计公司基本每股收益、稀释每股收益及净资产收益率等指标在短期将可能出现一定程度的下降,即期回报将会出现一定程度摊薄,股价面临压力。”刘水说道。

同日,保利发展发布的2024年半年度报告显示,上半年保利发展实现营业收入1392.49亿元,同比增长1.62%;归属于上市公司股东的净利润74.2亿元,同比减少39.29%;实现签约金额1733.36亿元,同比减少26.81%;销售权益比77%,较去年提升9个百分点。

融资方面,上半年,保利发展新增融资的平均成本较2023年下降21BP(基点)至2.93%;截至6月底,公司有息负债总额3735亿元,综合成本降低至3.31%,较年初下降25BP。

封面图片来源:每日经济新闻 资料图

发表评论