证券时报记者 王一鸣

半导体产业链业绩持续回暖。

据证券时报记者统计,截至昨日,以半导体(中信)为样本的157家A股产业链公司中,已公布上半年业绩快报、业绩预告和半年报的公司共有68家,其中业绩实现正增长的企业有55家,占比80.88%;同比增长超过100%的企业有29家,同比增长超过50%的企业有40家;在已公布半年报和业绩快报的38家企业中,二季度环比一季度增长的企业有29家,占比约76.32%。

细分行业来看,存储芯片、接触式图像传感器(CIS)、系统级芯片(SoC)企业业绩表现突出,而已公布业绩的半导体设备企业均实现增长。

“当前半导体行业的复苏态势明显,并有可能进入新一轮上行周期。首先是技术创新与需求增长,随着AI、5G、物联网等新兴技术的快速发展,对高性能、低功耗的半导体产品需求急剧增加。其次,半导体行业具有周期性,经过近年调整,目前正处于复苏阶段。市场需求回暖,产能利用率提升,企业盈利状况改善,进一步增强了行业的增长动力。”北京社科院研究员王鹏向证券时报记者分析称。

二季度中国市场销售额

同比增长21.6%

半导体行业协会(SIA)8月发布的数据验证了行业复苏势头。2024年第二季度全球半导体产业销售额累计达1499亿美元,同比增长18.3%,环比增长6.5%。其中,2024年6月单月销售额500亿美元,同比增长22.9%,环比增长1.7%。

从国家或地区的销售额来看,与去年同期相比,美国增长42.8%,中国增长21.6%,日本减少5.0%,欧洲减少11.2%。

SIA指出,这些数据与消费、人工智能热潮保持一致。

AI芯片有多热?咨询机构Gartner预测,2024年AI芯片销售产生的收入将增长33%,达710亿美元。其中210亿美元收入将来自数据中心产品,这些产品包括英伟达、超威半导体、英特尔等供应商的GPU和其他处理器。

对于二季度美国和中国市场的高速增长,业内认为两个市场存在些许不同。天使投资人、资深人工智能专家郭涛向证券时报记者表示,国际市场的增长更多的是依赖于技术创新和高端市场的开拓,国内市场在政策支持、市场需求及产业链完整性上展现出强劲动力。

“从全球角度来看,过往行业增长动能大多来自于To C终端产品。今年除了消费电子等需求回暖,行业部分增长由To B驱动,即算力基础设施建设所带来的高端算力芯片的巨大需求,这些主要是企业在买。”芯谋研究企业部总监王笑龙向证券时报记者指出,对国内企业而言,虽然在高端算力芯片领域暂难突围,但国内智能驾驶的渗透率相对国外增长更快,同时受消费电子回暖以及国产替代带动,国内半导体设计、设备材料等领域企业均获得了持续增长。

二季度业绩

环比增长企业占比高

行业趋暖,A股半导体产业链公司接连报喜。据统计,在157家样本企业中,已公布上半年业绩快报、业绩预告和半年报的公司共有68家,其中业绩正增长的企业占比为80.88%;同比增长超过100%和50%的企业分别有29家和40家;在已公布半年报和业绩快报的38家企业中,二季度实现业绩环比增长的企业有29家,占比约76.32%。

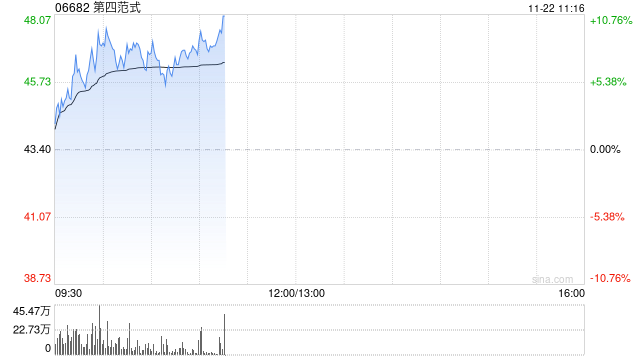

分行业来看,CIS、存储芯片、SoC等表现突出。其中,韦尔股份(603501)交出了业绩增长近八倍的成绩单,韦尔股份称业绩增长主要系消费市场进一步回暖,公司在高端智能手机市场的产品导入及汽车市场自动驾驶应用的持续渗透;同时,公司综合毛利率同比提升8.21个百分点。

相关存储芯片产业链公司亦表现抢眼。例如,2024年上半年,随着存储行业的复苏、AI服务器需求量快速增长,澜起科技(688008)DDR5渗透率持续提升,高性能运力芯片新产品实现规模出货。公司预计2024年上半年实现归母净利润5.83亿元至6.23亿元,同比增长612.73%至661.59%。

在系统级芯片领域,恒玄科技、炬芯科技分别预计上半年实现归母净利润同比增长199.68%左右及64.76%左右。

在设备领域,公布业绩的6家半导体设备企业均实现同比增长;其中,长川科技(300604)预计上半年归母净利润为2亿元―2.3亿元,同比增长876.62%―1023.12%,主要受益于行业温和复苏,细分领域客户需求提升显著等;北方华创(002371)则预计上半年净利为25.7亿元―29.6亿元,同比增长42.84%―64.51%。

据证券时报记者观察,近年来,国内半导体设备实现了从无到有、从弱到强的质的飞跃,我国半导体产业生态和制造体系得以不断完善,国内高端设备的自给率逐步提升。

国内半导体设备商有多拼?“国内可以提供的设备,占集成电路生产线的百分数,保守说法是15%,进取的说法是30%,甚至更高。中国的数百家半导体设备公司都在拼命努力,发展速度很快,成熟的有20多家企业,几乎涵盖半导体十大类设备的所有门类。对于行业的发展,我很有信心,用5年、10年的时间,达到国际最先进水平,是有望实现的。”中微公司(688012)董事长尹志尧在此前一场论坛上分析行业情况时谈到。

产业增长可持续性几何?

还有一些公司环比表现更为突出。例如,从事半导体IP授权业务的芯原股份第二季度营业收入环比增长92.96%,并且亏损幅度亦环比收窄,主要受益于半导体产业逐步复苏、独特的商业模式等。

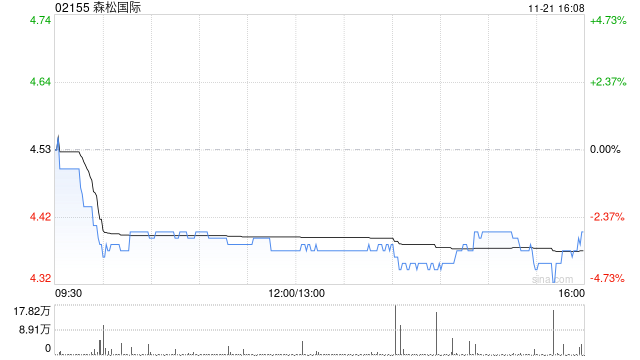

晶圆代工龙头中芯国际二季度的销售收入和毛利率皆好于指引,销售收入19亿美元,环比增长9%。其中,出货超过211万片8英寸约当量晶圆,环比增长18%。公司给出的三季度收入指引是环比增长13%―15%,毛利率介于18%―20%的范围内。

中芯国际联席CEO赵海军在业绩会上对此解读称,在二季度,随着中低端消费电子逐步恢复,从设计公司到终端厂商,产业链的各个环节为了抓住机会抢占更多的市场份额,备货建库存的意愿比起三个月前来看要更高。同时,因为地缘政治带来的供应链的切割和变化,部分客户获得了切入产业链的机会,也给公司带来了新的需求。

产业明显复苏之际,外界颇为关注的是可持续性几何?“四季度是传统淡季,我们谨慎乐观。今年全年的总体格局大致确定。公司目标是销售收入增幅超过可比同业的平均值,下半年销售收入可超过上半年。”赵海军展望时称。

芯原股份披露,在手订单已连续三季度保持高位,截至6月底在手订单22.71亿元,预计一年内转化的比例约81%,为未来营业收入增长提供了有力的保障。

澜起科技在近期接受调研时表示,公司DDR5第三子代RCD芯片将从今年下半年开始规模出货。随着AI服务器需求增加、数据中心领域应用场景增多,PCIe Retimer芯片在手订单稳定增长,并将在未来几年成为公司新的业绩增长点。

全联并购公会信用管理委员会专家委员安光勇告诉证券时报记者,受益于AI、5G、物联网等新兴技术推动以及需求回暖等,存储芯片、车规级芯片以及AI相关的芯片领域未来仍具有较大增长潜力,但前提是全球经济和地缘政治环境保持相对稳定。

挑战与机遇并存

事实上,行业并非只有好消息。例如,在AI领域,Gartner于7月预测,2025年至少30%的生成式人工智能项目可能在完成概念验证阶段后遭遇终止。这一现象可能由数据质量不佳、成本上升或商业价值不明确等问题引发。

Gartner此前预测,继2024年AI芯片销售收入同比增长33%后,2025年增速为29%。这也意味着AI市场的增速或放缓。

王笑龙认为,要分析AI芯片增长的持续性,就要关注高端算力芯片的企业采购需求,目前这些企业训练自身AI模型的需求依然强烈。如果企业未来自身的业绩下滑、现金吃紧,那么算力芯片的采购必然会受到影响。

“虽然部分AI项目存在终止的可能性,但长期来看,AI作为未来科技发展的重要方向之一,其发展趋势不可逆转,特别是高性能AI芯片领域的景气度有望保持稳定。在技术创新、市场需求和政策支持等多重因素的驱动下,行业明年也有望继续增长态势。长远来看,产业和个体可以通过加强技术研发和创新能力、拓展多元化市场、优化供应链管理以及加强国际合作等来应对行业波动风险。”王鹏向证券时报记者分析称。

行业的另一个隐忧是地缘政治影响。中关村(000931)物联网产业联盟副秘书长袁帅认为,地缘政治风险可能导致半导体产业供应链中断、技术封锁等不利因素出现,但这也为国内企业提供了发展机遇,如加速国产替代进程、提升自主创新能力等。在此背景下,国内半导体产业链需要加强国际合作与交流,推动技术创新和产业升级;同时,企业也需要加强内部管理和风险控制,确保供应链的稳定性和安全性。

尹志尧此前表示:“理想状态下,全球集成电路产业是互相协同的。但在目前紧张的国际形势下,本土化是没有办法的选择。另一方面,我们也要主张国际合作。世界上还有许多不同国家、不同供应商愿意继续和我们合作。”

他指出,未来3―5年国内半导体行业发展空间仍很大。中国目前的集成电路产业还没有碰到大起大落的周期,仍处于较快增长阶段,乘着这一顺风船,要把自己的事做好。

发表评论