银行股近期持续走强。Wind数据显示,截至8月19日,银行板块年初至今涨幅超19%,在申万一级行业中位居榜首。(风险提示:指数过往业绩不代表其未来表现,不等于产品实际收益,投资需谨慎)

银行股缘何逆势走强?其代表的高股息资产热度不减,行情持续性几何?

银行股为何受追捧?

银行股近期受到资金青睐的背后,高股息特点和基本面改善成为重要的助推因素。

长城基金高级宏观策略研究员汪立认为,银行股属于“根正苗红”的红利资产,对追求稳健收益的投资者具有吸引力。Wind数据显示,截至8月19日,申万一级银行行业的股息率为5.05%。

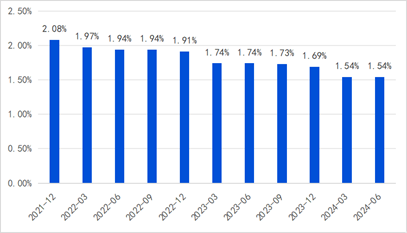

从基本面来看,今年上半年银行净息差在持续的压缩后,已经开始进入相对稳定的状态,自今年一季度降至低位1.54%后,二季度已经持平止跌,基本存贷款利率基本同步调整。另外,

银行与房企风险有望逐渐脱敏,信贷不良率环比下降,拨备覆盖率环比提升,房企带来的冲击或到达尾声阶段。

近年来中国商业银行净息差情况

汪立还指出,更为重要的是,在当前稳定收益资产荒叠加长端利率持续下行的背景下,银行股作为相对低波动的资产,配置价值凸显。

高股息红利能否“风继续吹”?

把视野放宽到高股息红利资产。今年以来,红利行情“出尽风头”,但也经历了不小波折——Wind数据显示,中证红利全收益指数自开年至5月22日,累计涨幅达16.38%,但随后出现较大回调,近期又重新站稳,截至8月19日,年内涨幅为8.57%。(风险提示:指数过往业绩不代表其未来表现,不等于产品实际收益,投资需谨慎)

这一轮调整是否已接近尾声?高股息红利能否“风继续吹”?中金公司最新研报指出,红利风格自今年5月底以来的调整主要受分红事件效应及股息率下行的影响。而截至2024年8月9日,中证红利指数的股息率已恢复至5.6%的水平,与2021年底以来的平均水平持平,显示出较高的配置性价比,同时,中证红利指数成分股已陆续完成分红,本轮红利风格调整可能已经接近阶段尾声。(参考资料:中金公司《基本面量化系列(18):红利风格调整是否已接近尾声?》2024.08.13)

展望后市,长城基金高级宏观策略研究员汪立认为,在当前经济缺乏弹性,尤其是市场逐步缩量的环境下,市场或仍以防守风格为主,红利资产仍有望是市场配置的主线之一。具体来看,短期内市场缺乏新的催化,风险偏好尚未出现明显好转迹象,而红利资产的风险偏好进一步下行空间或较低,当前仍具配置价值。但应当适度规避部分位置较高的红利资产,或可在消费行业中关注现金充裕、盈利稳定的类红利标的。

免责声明:本通讯所载信息来源于本公司认为可靠的渠道和研究员个人判断,但本公司不对其准确性或完整性提供直接或隐含的声明或保证。此通讯并非对相关证券或市场的完整表述或概括,任何所表达的意见可能会更改且不另外通知。此通讯不应被接受者作为对其独立判断的替代或投资决策依据。本公司或本公司的相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经长城基金管理有限公司事先书面许可,任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布,且不得对本通讯进行任何有悖原意的删节或修改。基金管理人提醒,每个公民都有举报洗钱犯罪的义务和权利。每个公民都应严格遵守反洗钱的相关法律、法规。投资须谨慎。

发表评论