专题:亚太股市遭遇“黑色星期一” 日股暴跌 东证指数触发熔断

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

当前全球资本市场正在面临大变局,继上周五美股出现暴跌之后,周一日本股市再次出现暴跌。周一早盘日225指数和东证指数均跌幅超过7%,东证指数期货更是一度触及熔断机制,暂停交易十分钟。从上个月日经225指数和东证指数见顶之后,现在下跌幅度都超过了20%,进入到技术性熊市。日本股市的大跌,一方面是由于日本央行年内第二次加息,将基准利率从0~0.1%加到0.25%,导致日元快速的升值,打击了日本的出口贸易行业,而美国经济增速放缓,美股出现大跌,也加大了日本股市下跌的幅度。

我在之前给大家讲过,过去三年欧美日股市不断的创出新高,泡沫化越来越明显,而大量资金追捧欧美日股市,也使得这些股市的资产出现了比较大的泡沫,近期美股也有明显的见顶迹象。一个就是美国领涨的科技股近期出现大幅波动,特别是在有的科技股公司公布二季度财报业绩低于预期之后,出现了大幅下跌。上周五一些美国的科技股跌幅甚至超过了24%,和高点相比很多已经跌幅超过30%。另一方面就是股神巴菲特在近期披露了二季度财报,在二季度,伯克希尔哈撒韦大量的减持了苹果一半的持仓,高达八百多亿美元,这远远超过之前巴菲特每个季度减持美股的资金量。加上巴菲特减持了三十多亿美元的第二大重仓股美国银行,在整个二季度伯克希尔哈撒韦增加了近900亿美元的现金储备。截止到6月30日,伯克希尔哈撒韦账上的现金已经高达两千七百多亿美元,股票仓位进一步下降到只有50%左右。

巴菲特一直坚持克服人性的贪婪与恐惧,他广为人知的一句话就是别人贪婪时我恐惧,别人恐惧时我贪婪。而正当全球很多投资者疯狂追逐美股的时候,巴菲特已经悄悄撤出。在别人贪婪的时候,巴菲特已经感觉到恐惧。他账上留2700亿美元的现金,就是希望等到下一轮股市出现崩盘的时候去抄底。可以说巴菲特能够长期立于不败之地,和他坚定不移的做价值投资有关。一方面他长期持有的好公司都属于各行业的优质龙头股。另一方面他也不会机械的长期持有。一旦这些好公司的价格脱离了它的价值,甚至出现比较大的泡沫的时候,巴菲特也会毫不犹豫的进行减仓甚至清仓,这一点也是值得我们每个人来学习的。巴菲特减持了50%的苹果并不代表他对苹果公司的前景不看好。而是因为过去几年苹果涨幅过大,给伯克希尔哈撒韦贡献了上千亿美元的浮盈,巴菲特减持一半的苹果也是为了获利了结。也许等到未来这些好公司的价格跌下来,巴菲特可能会重新买回来。所以价值投资不能机械地理解为长期持有。

巴菲特曾经说过,我在买一个公司之前都做了大量的工作,所以我下一个决心不容易,我希望我持有的公司可以永远持有,最好是永远不卖,但是一旦触发三个条件,巴菲特也会果断的进行卖出。第一个就是所投资的公司出现基本面恶化。比如说前几年巴菲特投资的美国前五大航空股在发生疫情之后,巴菲特果断的割肉卖掉,一度亏了50%,他也果断的清空。第二个就是当所投资的公司出现比较大的泡沫,他也会果断的在泡沫比较大的时候进行减仓甚至清仓,现在他对美股的减仓实际上再次验证了这一条铁律。第三条就是当遇到了同行业更好的公司,巴菲特会对果断的进行换仓。就像之前他投资的科技股是IBM,但是后来发现IBM在手机移动端并没有很好的应用,而苹果则是新一代的王者。所以他果断的割肉卖掉了IBM换成了苹果,而苹果是过去几年给巴菲特的贡献利润最大的一个公司。

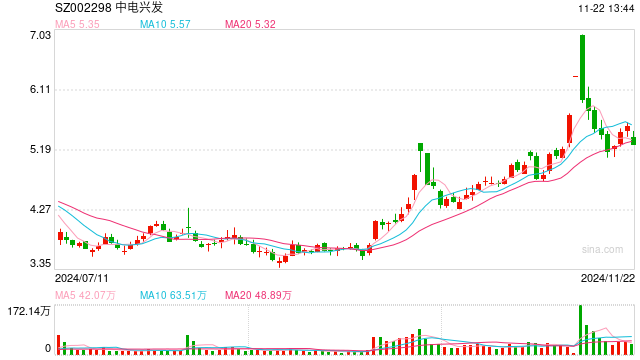

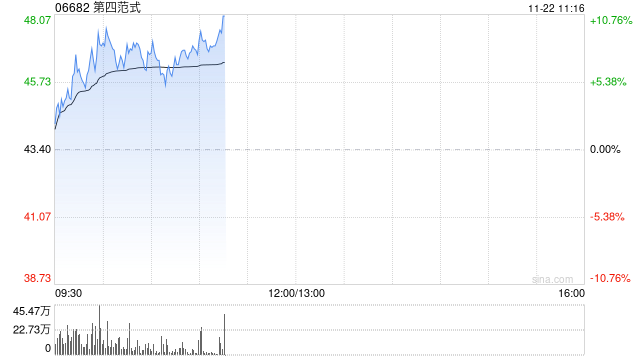

回到A股市场,周一沪深两市抵抗住了外围市场的暴跌,出现窄幅震荡,很多白马股出现了反弹的走势,可以说是难能可贵的。在外围市场一片暴跌的情况之下,A股能够扛得住市场的下跌,充分的说明之前调整的已经比较充分。而我一直给大家讲逻辑,由于过去三年欧美日股市和A股的走势出现了比较大的分化,喇叭口现在也是到了极大的一个地步,一旦欧美日股市见顶回落,A股可能会迎来反转的机会。全球资本会从欧美日股市获利了结,去寻找新的估值洼地,而A股和港股无疑是两大估值洼地。因此对于A股和港股,外围市场的下跌反而可能会带来新一轮的机会,而不是进一步的下跌。所以建议大家要认识到这一点,在上周四周五我到广州黄埔参加了中国首席经济学家论坛,与近50位首席经济学家探讨了中国经济以及资本市场。我在美联储政策与全球资本市场这一圆桌论坛上分享了我的观点。我认为,当前美联储降息的步伐有望加快,9月份可能会首次降息。在9月份降息二十五个基点之后,11月份、12月份可能还会继续降息,在剩下的三次议息会议上每次降息25个基点。当时也有经济学家认为,我的预测过于鸽派。但是从上周五美股暴跌来看,特别是最近公布的美国非农就业数据远低于预期来看,美联储加息的节奏可能会加快。甚至9月份已经有人预期直接降低50个基点。

美联储在之前的货币政策目标主要是为了抗通胀,现在通胀已经得到了有效控制,美国的CPI已经降到了3%左右。接下来下一步的首要目标就是稳增长,防止美国经济增速下滑甚至陷入衰退,提高就业率,以及提振美股的表现。虽然美国股市的走势并不是美联储货币政策的目标,但是由于美国家庭资产30%以上都是在资本市场上,所以美股的表现往往会影响到美国总统候选人的选票,影响到支持率。所以一旦美股出现大幅下跌,美国总统也会给美联储主席施压,要求尽快的降息。所以我们从这一点来看,美联储降息的节奏可能会加快。美联储一旦降息,美元指数将会高位回落,而非美货币将会升值。上周五我们也看到人民币单日爆拉1000点,大幅升值回到7.1这样一个位置。预计在美联储逐步确定降息的背景之下,人民币还有进一步升值空间,甚至有可能在明年重回六字头。人民币一旦有了升值预期,将会吸引外资的流入,特别是当前中国优质资产是被严重低估的,外资也有可能会低位布局中国优质资产,包括A股和港股以及中概股。因此建议大家一定要保持信心和耐心,在外围市场出现高位回落的情况之下,坚定布局A股和港股被错杀的一些优质股票或者优质基金。

(作者系前海开源首席经济学家、基金经理)

发表评论