机构:申万宏源研究

研究员:刘正/刘嘉玲

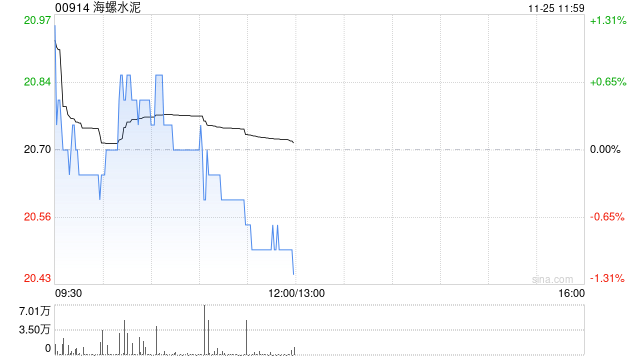

事件:2024 年8 月23 日,公司发布2024 年中报,公司2024H1 实现营业收入254.61 亿元,同比增长2%;实现归母净利润8.34 亿元,同比下降20%;实现归母扣非净利润6.42 亿元,同比下降24%。

投资要点:

24H1 业绩略低于预期。海信视像2024H1 实现营业收入254.61 亿元,同比增长2%;实现归母净利润8.34 亿元,同比下降20%;实现归母扣非净利润6.42 亿元,同比下降24%。

其中,Q2 单季度公司实现营业收入127.60 亿元,同比下降5%;实现归母净利润3.67亿元,同比下降12%;实现归母扣非净利润2.63 亿元,同比下降27%。24H1 公司收入、业绩略低于我们在中报前瞻中的预期,主要系原材料成本阶段性上涨、国际航运费用显著提高、汇率波动等因素所致。

智慧显示终端深化结构升级,新显示新业务稳步突破。智慧显示终端业务方面,24H1 营收同比增长6.30%至201.46 亿元。全球电视行业大屏化趋势显著。24H1 根据奥维睿沃,全球电视出货平均尺寸段同比扩大1.2 英寸至53.0 英寸,65 英寸及以上出货量份额同比提升3 个百分点至26.2%;根据奥维云网,中国内地电视零售平均尺寸段同比扩大2 英寸至62.1 英寸,75 英寸及以上零售量份额同比提升8 个百分点至33.9%。根据Omdia 统计,海信系电视在全球100 英寸及以上市场出货量份额增至58.5%,以明显优势蝉联全球第一;海信牌电视在德国、意大利、美国100 英寸及以上市场的零售量份额均位居第一;大屏产品提升公司竞争力的同时,持续拉动产品结构升级。新显示新业务方面,24H1 营收同比增长14.61%至33.62 亿元。上半年公司激光显示境外销量同比增长56%;海信牌家用激光电视和激光影院中100 英寸及以上销量的结构占比提升至46%;根据奥维云网监测数据统计,海信牌激光电视在中国内地线下100英寸及以上市场零售额份额为24.8%。

运营效率提升,费用率小幅下降。2024Q2 公司实现毛利率15.86%,同比下降0.50 个pcts,预计主要系原材料成本上升影响。期间费用方面,销售费用/管理费用率分别为6.58%、1.77%,同比分别-0.26、-0.05 个pcts,主要系公司持续提升流程数字化水平,带来运营效率提升。财务费用率+0.41 个pcts 至0.13%,主要系23Q2 汇兑收益较高导致。最终录得24Q2 净利率3.68%,同比持平。

下调盈利预测,维持“增持”投资评级。上半年受原材料成本、海运费、汇率等因素影响,公司外部压力提升,我们小幅下调此前对于公司的盈利预测,预计公司2024-2026 年可实现归母净利润22.15、24.21、27.18 亿元(前值为23.94、27.61、31.77 亿元),同比分别增长5.7%、9.3%和12.3%,对应当前市盈率分别为10 倍、9 倍和8 倍,维持“增持”评级。

风险提示:面板价格波动风险;汇率波动风险;终端市场需求不及预期。

(:贺

发表评论