炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:新消费主张/cici

步入2024年后,华熙生物的日子似乎并不好过,一方面,公司业绩颓势难改,在增长角度看也讲不出新故事;另一方面,公司股价震荡向下,频频创下历史新低。

8月23日晚,华熙生物发布2024年上半年报业绩,共实现营收28.1亿元,同比下降了8.61%;实现净利润3.42亿元,同比下降了19.51%,同时公司销售净利率进一步下降至12.11%。公司业绩下挫的主要原因或在于昔日创收和增长主力——功能性护肤品业务营收下滑近3成,公司予以厚望第四驾马车——功能性食品销售额亦出现下滑。

公司业绩不景气,投资者纷纷用脚投票,华熙生物股价表现自然难容乐观,股价频频创下历史新低,距离破发或仅一步之遥。

业绩双降、功效性护肤品销售额降3成 股价创下历史新低

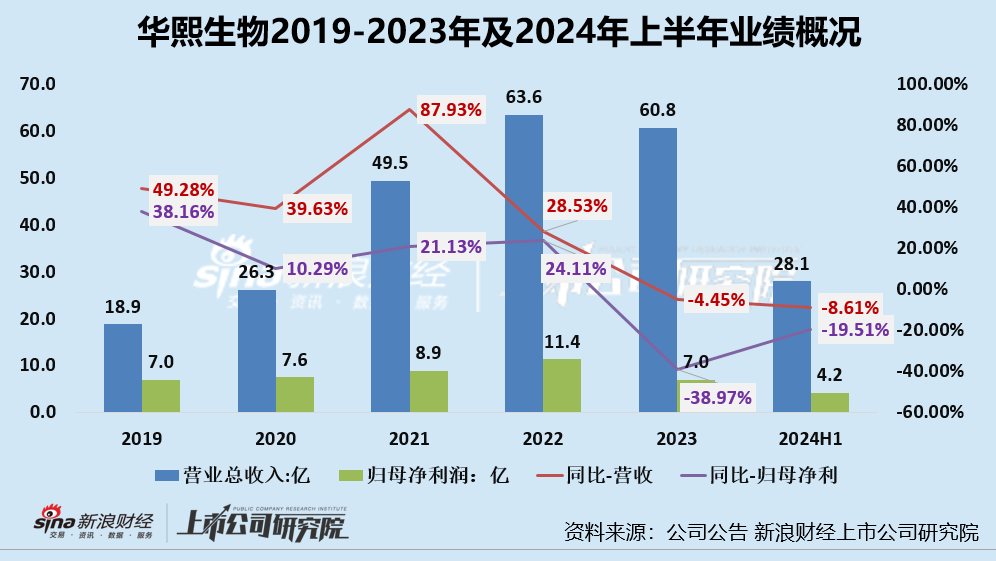

华熙生物业务主要围绕原料业务、医疗终端业务、功能性护肤品业务、功能性食品业务四大业务展开。从2021年后,华熙生物的业绩增长便开始降速。2021年-2023年,华熙生物的营业总收入分别为49.48亿元、63.59亿元、60.81亿元,分别同比变动+87.93%、+18.53% 、-4.37%;归母净利润分别为7.82亿元、9.71亿元、5.87亿元,分别同比变动21.13%、24.11%、-39.50%。

继2023年全年营收、归母净利润双降后,2024年上半年公司业绩进一步下挫,共实现营收28.1亿元,同比下降了8.61%;实现净利润3.42亿元,同比下降了19.51%。

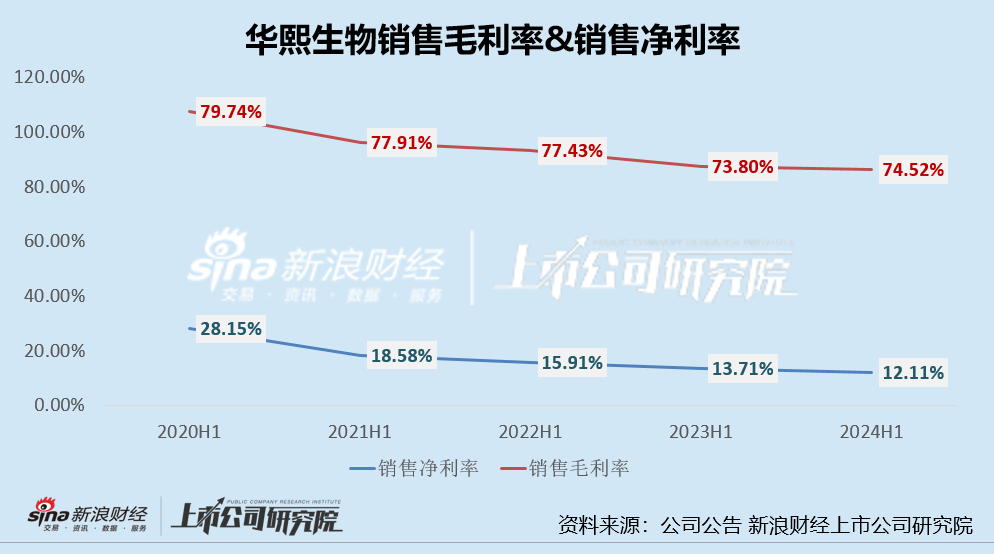

除此之外,2020H1-2024H1,华熙生物的销售毛利率分别为79.74%、77.91%、77.43%、73.80%、74.52%;销售净利率分别为28.15%、18.58%、15.91%、13.71%及12.11%。通过以上可以看出,近年来华熙生物的销售毛利率和销售净利率均呈现下降趋势,2024年上半年毛利率水平有些许回升,销售净利率则是进一步下滑。

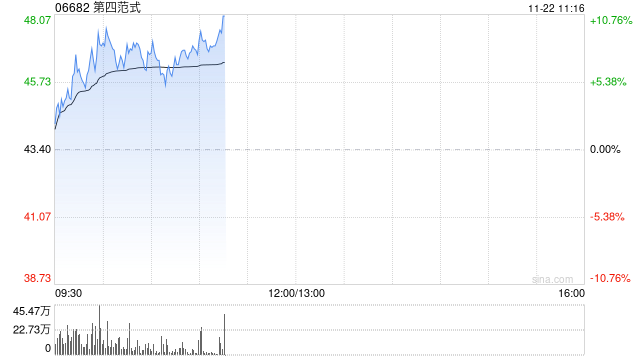

受中报业绩不及预期影响,2024年8月26日,华熙生物股价低开,最终收跌49.07元/股,盘中一度跌至48.76元/股的历史低价,距离破发或仅一步之遥。

是什么使得华熙生物业绩、股价双杀呢?我们认为最重要的一点原因在于,2023年华熙生物四大护肤品牌销售承压,功效性护肤品业务营收大幅下降。

成也功效性护肤品业务,败也功效性护肤品业务。近两年,对于国内美妆护肤市场而言,无疑是充满“变数”的一年,竞争加剧、分化加剧。在完全摆脱疫情影响的一年里,不断有新的品牌突破重围闯进大众视野,有老国货品牌重回高增长,同时也有昔日大火品牌GMV大幅下滑,而华熙生物旗下四大核心功效护肤品牌或就属于GMV难容乐观的一类。

分业务来看,2024 年上半年,华熙生物功能性护肤品业务实现收入 13.81 亿元,同比下降 29.74%,占公司主营业务收入的 49.29%,占比最高;功能性食品业务实现收入0.29亿元,同比下降 11.23%;原料业务实现收入 6.30 亿元,同比增长 11.02%,占公司主营业务收入的 22.47%;医疗终端业务实现收入 7.43 亿元,同比增长 51.92%,占公司主营业务收入 26.51%。

功能性护肤品营收同比下降近3成,并且相关产品的销售往往需要花费大量的资金宣传,这也使得公司销售费用居高不下。近年来,华西生物的销售费用率呈现逐步走高的趋势,至2024年上半年才见得一定的控制。2024年上半年,华熙生物销售费用高达11.79亿元,同比下降17.02%,但销售费用率仍处于高位达41.93%,也就是说,公司近4成的收入都用于产品营销。

营运指标难容乐观、总资产/存货/应收账款周转效率不同程度下滑 存货周转天数近293天

一般来说,营运能力也可以称为管理层能力,具体表现在管理层对企业的把控能力和资源利用能力如何。然而,在2024年上半年,华熙生物营运能力考量指标总资产周转率、存货周转率及应收账款周转率均不同程度下降。

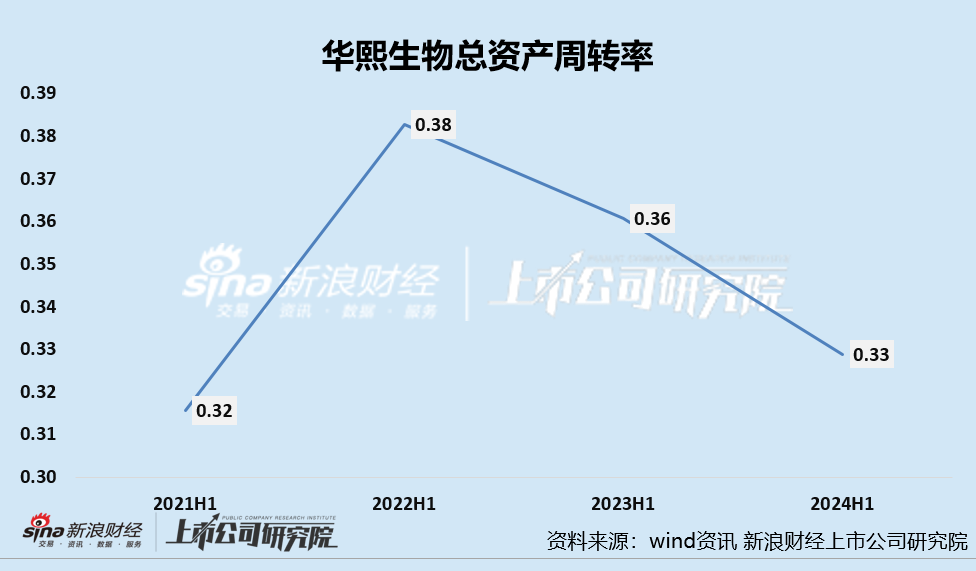

首先,从总资产周转状况来看,公司近4期中报总资产周转效率持续下降,对应的总资产周转率下降。据wind资讯数据显示,2021年H1-2024年H1,华熙生物的存货周转率分别为0.32、0.38、0.36、0.33,总资产周转能力趋弱。

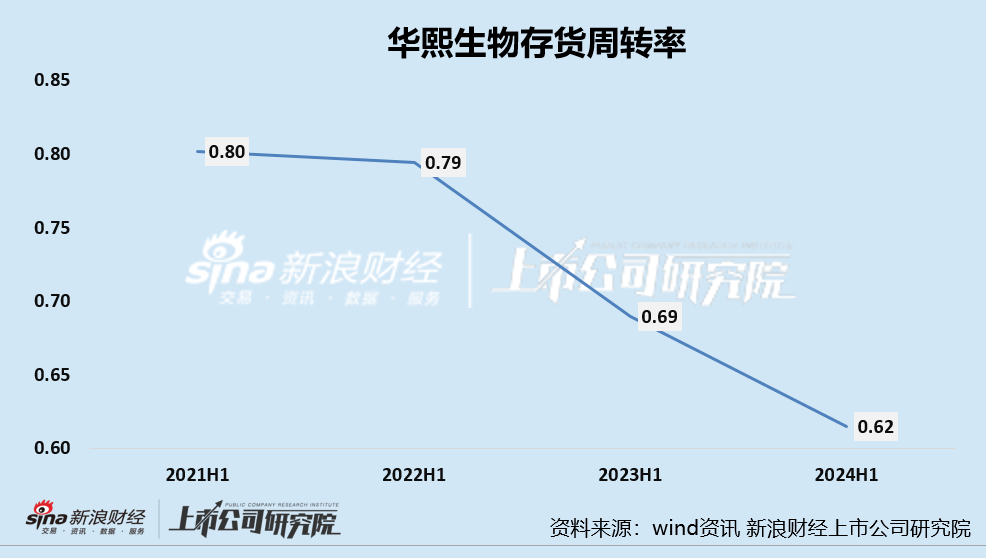

其次,从存货周转状况来看,公司近4期中报存货周转效率持续下降,对应的存货周转率下降、存货周转天数相应延长。据wind资讯数据显示,2021年H1-2024年H1,华熙生物的存货周转率分别为0.8、0.79、0.69、0.62,存货周转天数分别为224.44天、226.47天、260.95天、292.59天,存货周转能力趋弱。

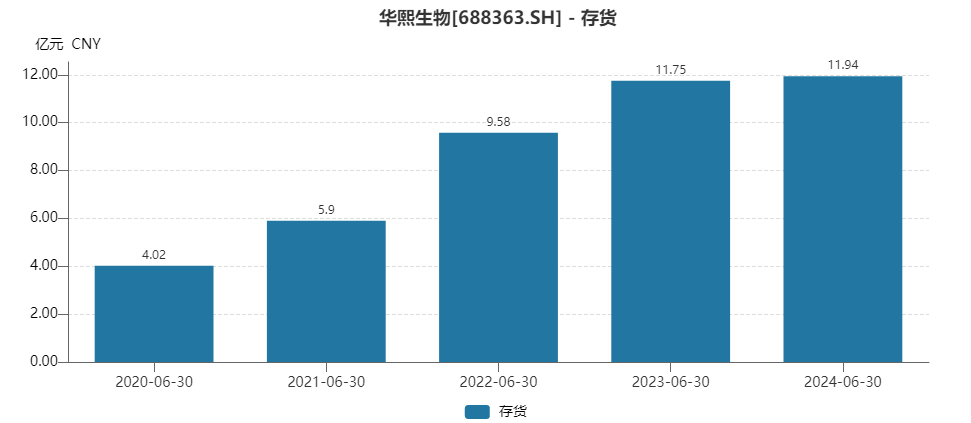

2020年以来,华熙生物中报数据显示,存货规模持续增长,由2020年6月底的4.02亿元增长至2024年6底的11.94亿元。由于美妆护肤产品都会有保质期限,存货周转天数过长,或说明公司产品从生产出来到出售需要较长时间,或存在产品滞销风险。

最后,从应收账款周转状况来看,公司中报应收账款周转效率持续下降,对应的应收账款周转率下降、应收账款周转天数相应延长。据wind资讯数据显示,2022年H1-2024年H1,华熙生物的应收账款周转率分别为7.43、6.16、5.45,应收账款周转天数分别为24.21天、29.22天、33.02天,应收账款周转能力趋弱。

通过以上公司营运能力指标走势来看,2024年上半年华熙生物多项营运能力考量指标趋弱,这是否与管理层的决策能力存在一定联系,或仍有待进一步观察。

发表评论