登录新浪财经APP 搜索【信披】查看更多考评等级

来源:瑞度

华兴银行一口气开了四家支行。

3月,广东华兴银行广州琶洲支行、佛山顺德支行盛大开业,4月,广东华兴银行深圳罗湖支行、中山火炬开发区支行举行开业典礼。

华兴银行拓展的脚步不断,一派“欣欣向荣”的局面。

但纵观华兴银行这几年的业绩表现,却陷入营收、净利双跌的困境,净息差、净利差逐年收窄,不良贷款率不断攀升。

最近,华兴银行更是饱受高管“天价出场费”的传闻影响,急忙出面辟谣。不可置否,华兴银行高管总体薪酬,确实高于行业平均水平。

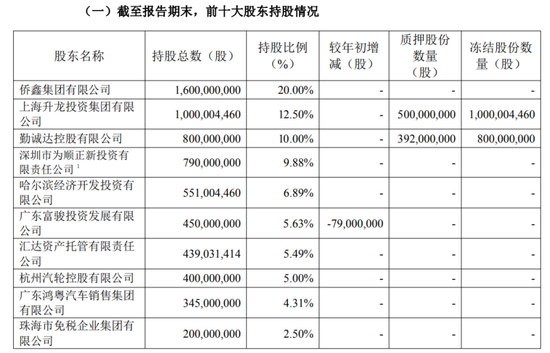

华兴银行没有控股股东,前三大股东分别为侨鑫集团、上海升龙、勤诚达。华兴银行与侨鑫集团关联交易较多,而上海升龙、勤诚达所持华兴银行股份,已经全部被冻结,均存在一定的风险。

作为华兴银行的掌舵人,周泽荣面临诸多挑战。

01

高额报酬

华兴银行公告栏上,最新发布了一则声明:

“网络上出现个别媒体对我行年报信息披露的薪酬内容进行断章取义、偷换概念、歪曲解读,发布不实报道,恶意误导公众,对我行声誉造成了严重的影响。”

此前,媒体报道称华兴银行董监高享有高额的会议补贴。按照华兴银行之前发布的2023年年报,出席股东大会现场会议每人每次1万元,出席董事会/监事会现场会议每人每次1.5万元。

华兴银行“天价出场费”,引发了一番热议。部分媒体以2023年华兴银行召开股东大会、董事会、董事会专门委员会的次数计算,假设高管全勤出席会议,一年会议补贴可领到38万元,甚至还有每月5000元的津贴。

2023 年,华兴银行董事会成员亲自出席董事会会议的平均出席率为 99.39%,出席董事会各专门委员会会议的平均出席率为99.3%,绝大多数都是全勤。

不过,华兴银行2023年年报对该部分内容已经进行了修订。最新的报告显示,本行董事、监事薪酬由基本津贴、尽职津贴和会议补贴组成。而尽职津贴和会议补贴,将根据董事、监事的会议出席情况和履职情况予以发放,已经不再具体提及会议补贴的标准。

另一修订的内容则是高管领取薪酬总额的表述。

此前年报披露,该行10位高级管理人员(包括全职的监事长)在该行领取的税后薪酬总额为2481.45万元。而修订后的年报将领取薪酬的管理层范围扩大——本行董事、监事、高级管理人员领取的薪酬总额为2781.05万元。

近三年,华兴银行都是公布10位高管的薪酬。2021-2023年,华兴银行10位高管人均税后薪酬分别为310万、262万、248万。

以银行业高管薪酬水平对比,2022年、2023年,上市银行高管平均薪酬分别为145.56万元、128.37万元。以银行人均薪酬对比,2023年,上市银行人均薪酬普遍在40-50万左右。

华兴银行高管该等薪酬,确实高于行业平均水平。

02

业绩下滑

高管薪酬、补贴增长与否,一般与企业业绩相关。

但从华兴银行近几年的业绩表现来看,营收、净利增长都不算理想。

数据显示,2021年-2023年,华兴银行营收分别为91.18亿元、88.99亿元、84.09亿元,同比增长23.61%、-2.4%、-5.51%,净利润分别为31.29亿元、33.12亿元、30.2亿元,同比增长40.43%、5.84%、-8.82%。

进入2023年,华兴银行营收、净利双跌,经营压力凸显。其中,利息净收入58.42 亿元,下降了7.9%。

截至2023年12月31日,华兴银行资产总额4382.09亿元,较年初增长6.77%,发放贷款和垫款2277.20亿元,较年初增加8.33%;吸收存款3008.69 亿元,较年初增长3.02%。

尽管资产规模仍保持增长,但该等增长幅度处于放缓的状态。对比2022年底,华兴银行资产总额增长9.62%、发放贷款和垫款11.33%、吸收存款增长9.92%。

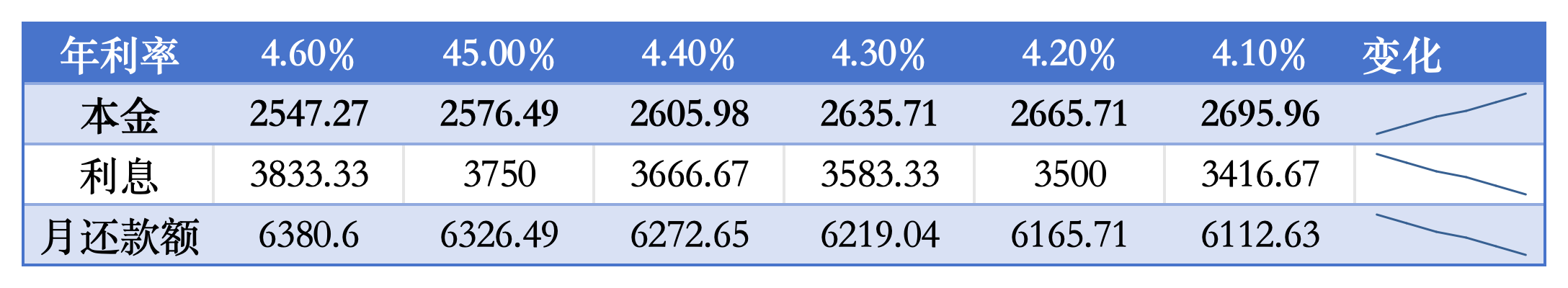

2023年,华兴银行生息资产总计3775亿元,平均收益率为4.64%,相较于上年度的5.1%下跌了0.46个百分点。同时,计息负债规模总计3986亿元,平均收益率为2.93%,相较于上年度的3.02%下跌了0.09个百分点。

不难看出,华兴银行的净息差、净利差正持续下跌。2022年、2023年,华兴银行净息差分别为1.86 %、1.55%,净利差分别为2.08 %、1.71%。

另一边,衡量华兴银行资产质量的不良贷款率,已经连续三年攀升。2021年-2023年,华兴银行不良贷款率分别为0.89%、1.12%、1.57%。

截至2023年底,不良贷款余额增至35.66亿元,比年初增加了12.2亿元。

过去三年,华兴银行拨备覆盖率却连续下降,2021年-2023年,华兴银行拨备覆盖率分别为404.47%、222.90%、181.34%,渐渐逼近140%的监管指标。

在2023年年报当中,华兴银行称,为了进一步完善本行薪酬激励约束机制,增强员工合规意识和风险意识,充分发挥绩效薪酬在经营管理中的导向作用,严格落实绩效薪酬追索扣回政策。

2023年,华兴银行因不良贷款等原因对相关人员进行了问责,共追索扣回绩效薪酬720.69 万元,追索扣回386人次。

华兴银行还在打折出售不良资产债权,7月17日,华兴银行一笔本息合计约5.42亿元的不良资产债权正式拍卖,起始价只有3.3亿元,相当于六折拍卖。但依然无人问津,最终竞价失败。

03

三大地产股东

华兴银行是一家比较神秘的银行,是于2011年8月依法创新设立的一家混合所有制商业银行,没有无控股股东及实际控制人。

其背靠的是侨鑫集团。2008年,侨鑫集团成为濒临破产的汕头商业银行(华兴银行)的重组牵头人,以10亿元的出资成为重组后的华兴银行第一大股东,持股比例20%。

这些年,侨鑫集团持股数一直维持在20%左右。

按照2023年报所公布,华兴银行前三大股东分别为侨鑫集团、上海升龙、勤诚达,持股数16亿股、10亿股、8亿股,持股比例20%、12.5%、10%。

这三大股东,主要涉及地产业务。侨鑫集团以打造了广州的豪宅侨鑫·汇悦台而名噪一时,上海升龙此前是“旧改大王”,勤诚达则是深圳的旧改大户。

因此不难理解,华兴银行前5大贷款行业中,房地产、建筑业合计贷款余额占比连续3年都在20%以上。2023年,华兴银行房地产业贷款余额338.14亿元,占比14.85%,建筑业贷款余额120.79亿元,占比5.3%。

华兴银行的主要董事,亦出自上述三大股东。侨鑫集团董事长周泽荣担任华兴银行董事、董事长,侨鑫集团董事兼首席执行官周子涛担任华兴银行董事。

而上海升龙集团副总裁郑景山、勤诚达控股有限公司副总裁、首席财务官陈芳,均自2018年起担任华兴银行董事职位。

随着这几年地产下行,上海升龙、勤诚达均不同程度地出现资金问题。截至2024年一季度末,上海升龙已质押华兴银行5亿股、冻结10亿股,勤诚达已质押3.92亿股、冻结8亿股,相当于所有持股都被冻结了。

最近一段时间以来,上海升龙多次拍卖持有的华兴银行质押股份之外的股份,但多次流拍,始终无人报名。

04

关联交易

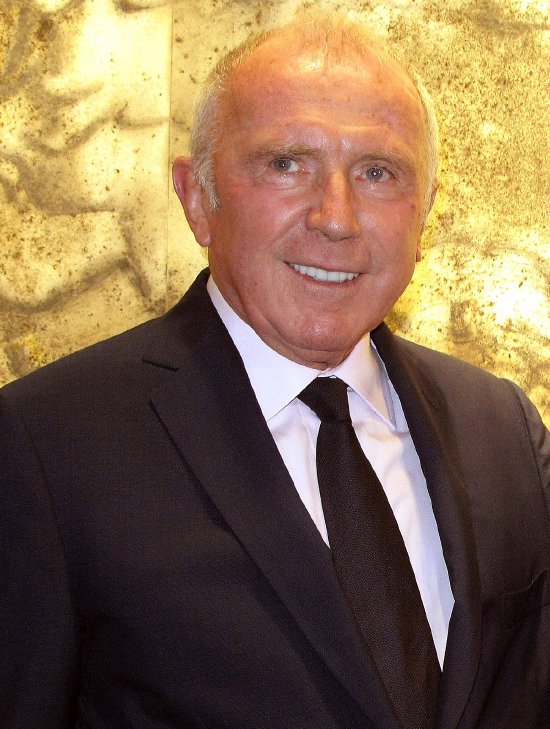

现年75岁的周泽荣,是华兴银行的掌舵人。

从2023年开始,周泽荣之子周子涛已经加入华兴银行,担任董事,二代接棒的迹象已经显现。

公开资料显示,周泽荣是澳籍华人,之前通过中澳贸易赚取第一桶金后,回国创立侨鑫集团投资房地产、教育、酒店餐饮等行业。周泽荣修建的广东外商活动中心、广州国际贸易中心,都是早些年广州市的地标建筑,而广州的汇侨新城,也曾连续三年创下广州商品房销量纪录。

在《2024年胡润全球富豪榜》上,周泽荣以225亿元的身价,位列第1132名。

当下,侨鑫集团对外投资22家企业,涉及地产、建筑、教育、租赁、科技等各行各业,其中仅有一家涉及金融业,即华兴银行。

华兴银行与侨鑫集团关联交易较多。

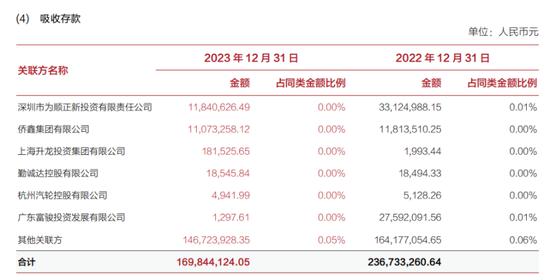

截至2023年底,华兴银行在吸收存款上,侨鑫集团涉及金额为1107万元、上海升龙为18.15万元、勤诚达为1.85万元。

华兴银行的在建工程、租赁负债、其它债务债权往来,均涉及关联方侨鑫集团。

2023年,华兴银行在建工程上,侨鑫集团涉及金额5534万元,占同类金额比例11.22%;租赁负债上,侨鑫集团涉及6922万元,占同类金额比例10.3%;其它债务债权往来余额上,预付侨鑫集团40.89万元,应收侨鑫集团350万元。

同期,华兴银行重大关联交易发生额上,利息支出方面,侨鑫银行发生金额858万元,业务及管理费方面,侨鑫集团发生额为3143万元。

可见,华兴银行与侨鑫集团之间关联交易不断,总金额已超1亿元。

发表评论